Investire in Borsa: Quanto Potrò Guadagnare nei Prossimi 10 Anni?

L’investimento in borsa, nel corso degli anni, è stato il modo più redditizio per investire i tuoi soldi. I rischi ci sono stati, ed abbiamo avuto la sfortuna di incappare in due crolli del 50% nell’arco di 10 anni, ma nel complesso i rendimenti offerti dal mercato azionario sono stati ottimi.

Ci sono però fondate ragioni per credere che nei prossimi 10 anni l’investimento in borsa offrirà rendimenti positivi ma molto minori rispetto al passato. Secondo le stime di Jack Bogle, il fondatore di Vanguard, dovremo abituarci a guadagni medi annui del 4% perché i mercati dovranno “sbollire” le performance eccezionali accumulate dopo la crisi del 2008 – 2009.

Se vuoi imparare ad investire in modo redditizio, scegliendo da solo i migliori prodotti, dai un’occhiata qui.

Quanto Rende Investire in Borsa

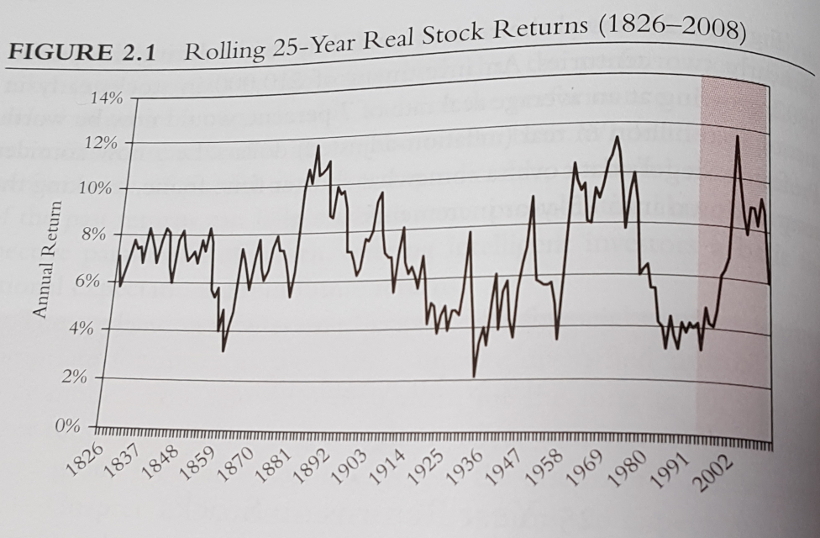

Secondo studi fatti da Jeremy Siegel nel suo testo “Stock for the long run“, il guadagno medio reale di lungo periodo del mercato azionario si aggira tra il 6 e il 7% annuo. Il prof. Siegel ha esaminato i rendimenti del mercato azionario americano per più di 200 anni, dal 1802 al 2012. A dispetto della volatilità di breve periodo, il rendimento di lungo termine resta sorprendentemente costante.

Sembra quindi che l’investimento in borsa non solo abbia compensato la svalutazione monetaria, ma sia stato in grado di generare rendimenti positivi del tutto rispettabili.

Per gli investitori italiani fino ai primi anni ’90 era possibile ottenere rendimenti simili semplicemente investendo in titoli di stato. Ora, però, è inimmaginabile riuscire a raggranellare ritorni positivi soddisfacenti limitandosi ad investire solo in obbligazioni.

Se il futuro è incerto, la legge finanziaria del ritorno in media non lascia vie di fuga all’investitore consapevole. Essa afferma che esiste un rendimento medio di lungo periodo verso cui si tende, e che variazioni “eccessive” oltre o sotto tale valore verranno corrette con rendimenti distanti dalla media nel senso opposto.

Il rendimento reale di un investimento di 25 anni iniziato nel 1975 e terminato nel 1999 è stato, con riferimento alla borsa Usa, pari all’11,70%. (Fonte: John C. Bogle – Common sense on mutual funds). In precedenza rendimenti così alti furono toccati solo nel 1882 e nel 1967.

Dopo la crisi del 2000 – 2002, il rendimento reale a venticinque anni di un investimento azionario è sceso al 7,80% medio annuo. La crisi finanziaria del 2008 – 2009 ha compresso ancora i rendimenti spingendoli al 6%.

Quello che è certo è che i rendimenti reali degli ultimi anni sono “fuori norma” e che in futuro dovranno ridursi notevolmente per smaltire gli eccessi:

I Tre Elementi da cui Dipendono i Guadagni in Borsa

Andando ad analizzare le serie storiche delle quotazioni azionarie, una volta che il “rumore” provocato dalle oscillazioni di breve periodo è stato ripulito, è possibile ricondurre i rendimenti del mercato a tre soli fattori.

Welcome ti insegna ad investire in autonomia.

Il Dividend Yield

Il rendimento da dividendo è semplicemente il rapporto tra gli utili pagati dalle società che compongono un indice ed il valore dell’indice stesso. Esso è una misura importante del rendimento immediato di un investimento in borsa, perché esprime quanto denaro otterrai dal tuo capitale in termini di utili distribuiti. Se hai familiarità con il mondo dei bond, questo indicatore è simile al rendimento immediato che ottieni dividendo la cedola per il prezzo di acquisto delle obbligazioni.

Il Tasso di Crescita degli Utili

Si tratta di un valore abbastanza costante nel tempo e stimabile con una discreta approssimazione. Esso rappresenta la velocità con cui i profitti cresceranno nel tempo, avendo sempre come riferimento le azioni che compongono l’indice. Ovviamente questo dato considera tutte le società che compongono il tessuto economico di una nazione e che sono pertanto incluse negli indici di borsa.

Gli indici cambiano, alcune società escono ed altre entrano, per cui il dato si riferisce ad un paniere di titoli che nel tempo non saranno sempre gli stessi.

Il Rapporto Prezzo Utili

Il Price Earning esprime il numero di anni necessario affinché gli utili pagati da una società reintegrino la somma spesa per investire nel titolo. Le sue variazioni, nel tempo, spiegano i rendimenti di lungo periodo che l’investitore otterrà e mostrano l’importanza relativa del market timing.

Se in 10 anni il Price Earning passa, ad esempio, da 25 a 22, la sua discesa sarà del 12% il che significa che il rendimento annuo delle azioni sarà ridotto dell’1,20% annuo.

I Guadagni che ci Attendono Sono…

Secondo le stime fatte ad inizio anno da Jack Bogle, il mercato azionario americano per i prossimi anni offrirà un rendimento pari al 4% medio. Non so dirti se si tratti di un dato reale o no, ma leggendo tra le righe dell’intervista, rilasciata alla CNBC e pubblicata sulla rivista Investimenti Finanziari, parrebbe di no.

Ecco il ragionamento fatto dall’esperto:

- il rendimento medio da dividendo si abbasserà, anche per colpa del rialzo delle quotazioni, dal 4,20% al 2%

- il tasso di crescita degli utili sarà del 4%

- la contrazione del rapporto Prezzo/Utili impatterà per circa il 2% l’anno in senso sfavorevole sui ritorni azionari.

Davvero Investire in Borsa Farà Schifo?

I dati che ti ho mostrato, naturalmente, vanno presi con cautela e sono relativi al mercato Usa, le cui quotazioni sono piuttosto alte in termini di prezzo/utili, nonostante la correzione avvenuta nelle scorse settimane. Per Europa ed Emergenti la situazione è migliore dal punto di vista dei livelli di Price Earning.

Tieni però presente che se dalla borsa non ci saranno “regali” neppure le obbligazioni potranno offrire rendimenti elevati. Anche questa classe di attivo è sopravvalutata e gli eccezionali ritorni avuti negli anni scorsi non si potranno più ripetere in futuro a causa di un ambiente economico improntato ad un progressivo rialzo dei tassi.

Giacomo Saver

CEO e Fondatore di Segretibancari.com