Questo articolo è una provocazione rivolta a chi non può fare a meno delle cedole sui bond, e per ottenerle ricerca costantemente obbligazioni con cedola elevata. Dimostreremo che non sempre questa strategia è vincente, perché quello che in apparenza è poco rischioso, in realtà diventa instabile e poco redditizio.

Impara ad investire da solo con Welcome.

Che Cosa Sono le Cedole

Dare una definizione di cedola è semplice. Si tratta degli interessi periodici pagati da un’obbligazione di tipo standard che alla scadenza rimborsa il capitale. Il nome cedola deriva dai tagliandini che una volta venivano attaccati alle obbligazioni cartacee. In corrispondenza con le date di scadenza le cedole venivano staccate, ossia materialmente separate dal titolo, e presentate in banca per l’incasso.

Nel tempo la parola “cedola” è stata usata anche per descrivere i frutti periodici pagati dai fondi comuni di investimento, dagli ETF e talvolta dalle azioni. Le cedole sono tassate al momento del pagamento con aliquota del 12,50% o del 26% a seconda che l’emittente sia uno Stato o un privato.

Anche se è possibile reinvestirle, di solito chi sceglie titoli con cedola elevata lo fa per ottenere un reddito periodico dal proprio investimento.

Identikit dell’Investitore che Ama le Cedole

Chi costruisce un portafoglio in grado di pagare cedole elevate di solito è una persona con un’età superiore a 50 anni, che ha accumulato un buon capitale, vorrebbe smettere di lavorare o integrare il proprio reddito senza consumare il capitale. Il suo obiettivo di investimento può tradursi nella ricerca di un guadagno modesto ma costante, che si traduca in somme che periodicamente vengono accreditate sul conto.

Chi ha letto il mio libro “Entro io e il Mercato Scende – Come diventare un investitore Libero” ha incontrato mia nonna Orsolina e mia zia Giuliana, che ne amministrava parte degli averi. Zia amava creare un portafoglio di obbligazioni strutturato in modo tale da avere ogni mese una cedola. Un piccolo “stipendio” accreditato sul conto senza sforzo.

La riduzione dei tassi di interesse ha portato questi investitori su una strada molto pericolosa. Più di quanto credano…

Il Miraggio dei Portafogli a Cedola Alta

Chi sceglie le obbligazioni con cedola alta di solito finisce, presto o tardi, per cadere nei bond dei Paesi Emergenti o in titoli ad alto rischio. Sono solo questi i titoli in grado di generare un reddito elevato. Il problema sta nel fatto che molto spesso questo investitore sottostima il rischio insito nella sua scelta.

Se investisse diversamente guadagnerebbe di più rischiando di meno.

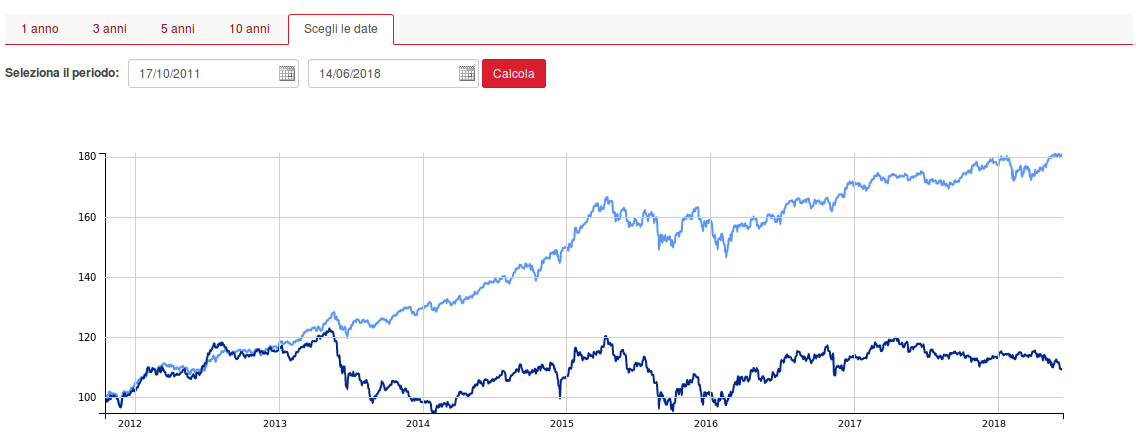

Il grafico confronta un indice obbligazionario Paesi Emergenti ad alta cedola (linea blu) con un portafoglio composto per la metà da azioni e per la metà da obbligazioni europee (linea azzurra). Negli ultimi 7 anni la differenza tra un portafoglio composto SOLO da bond emergenti e uno composto da azioni e da bond sicuri è schiacciante.

Ovviamente si sarebbe potuto fare ancora meglio, costruendo un portafoglio misto che avesse tutte le classi di attivo. Come ti ho detto all’inizio, però, questo post serve a provocare in te una riflessione.

Nel periodo selezionato un portafoglio bilanciato 50/50 avrebbe reso 10 volte di più di un investimento con cedola alta: l’81,03% contro l’8,07%. Impressionante, non trovi?

Se credi che un portafoglio composto per metà da azioni sia stato più rischioso di uno composto da bond Paesi Emergenti, sei fuori strada. Nello stesso periodo la volatilità dell’indice azionario emergente è stata del 9,86% contro il 5,82% del portafoglio. La discesa massima è stata del 12,12% del portafoglio contro il 22,89% dell’indice emerging bond.

Come mai un portafoglio di obbligazioni con cedola alta è meno efficace di un portafoglio composto da azioni ed obbligazioni standard, in euro?

I Due Errori Miopici del Cacciatore di Cedole

Ci sono due aspetti da tenere presenti che riguardano l’investimento in bond con cedola elevata. Sono importanti, ma sfuggono all’attenzione di molti.

La Distorsione da Tassazione

Le cedole vengono tassate nel momento stesso in cui sono prodotte. Ciò significa che se le stesse non sono regolarmente consumate il loro reinvestimento diventerà penalizzante per l’investitore accorto. Immagina, ad esempio, di ottenere 1.000 € lordi. Al netto della tassazione incasserai, nell’ipotesi migliore, 875 € che reinvestirai, perdendo 125 € che lasci subito allo stato.

Su periodi lunghi il differimento delle imposte è un beneficio enorme. Peccato che se le cedole sono prestabilite non puoi ottimizzare questo aspetto.

La “Fissazione” del Reddito Costante

La ragione per cui i cacciatori di cedola guardano solo ai bond è che così facendo credono di incassare importi costanti. In realtà le cedole raramente sono fisse; basta avere dei titoli denominati in valuta estera per accorgersene. La ricerca della presunta sicurezza è ciò che frena gli investitori in cerca di cedole dal fare scelte più redditizie.

Immagina per un attimo di investire in un portafoglio 50 e 50 come quello che ti ho mostrato. Il suo rendimento non è affatto stabile ma varia ogni anno per effetto del saliscendi delle quotazioni. Ma nel tempo la sua performance supererà di gran lunga quella di un portafoglio composto solo da obbligazioni ad alta cedola. Devi solo accettare che non tutti gli anni saranno uguali e prelevare anno per anno in tutto o in parte ciò che ti serve.

Puoi Sempre Convertire un Portafoglio da Crescita in uno da Cedola

Pensare che un portafoglio bilanciato non sia in grado di offrire redditi periodici è un madornale errore. Così come il reinvestimento ti permette di trasformare un portafoglio da “reddito” in uno “da crescita”, allo stesso modo puoi vendere parte delle quote del portafoglio bilanciato per monetizzare ciò che ti serve.

L’ideale è di consolidare i guadagni facendo in modo tale che la ripartizione del portafoglio stesso non vari nel tempo. Se le azioni sono salite di più delle obbligazioni venderai maggiormente queste ultime in modo che il loro peso all’interno del portafoglio resti costante: 50 e 50.

Stesso discorso qualora le obbligazioni fossero cresciute di più delle azioni.

Quando “Cercare” le Cedole

Abbandonare la visione secondo cui solo i portafogli che pagano delle cedole sono in grado di offrire un reddito periodico richiede tempo e fatica. Molti di noi non ci riescono per colpa di retaggi culturali, ma non importa. Quello che mi prefiggevo, attraverso questo articolo, è il risveglio della coscienza, attraverso la messa in discussione di presunte realtà non opportunamente verificate.

Se le azioni ti fanno paura e psicologicamente ti senti più a tuo agio con un portafoglio di obbligazioni dalla scadenza certa, non preoccuparti. Continua pure ad investire in un portafoglio di bond ad alta cedola. In fondo ciò che conta, più della strategia in sé, è la sua sostenibilità psicologica.

Se ti affidi ad un professionista per la gestione dei tuoi investimenti potresti trovarti in portafoglio un mix di obbligazioni ad alta cedola e di azioni. In questo caso sfrutterai le correlazioni imperfette tra le classi di attivo, il che migliorerà ancor più la relazione rendimento/rischio.

Se vuoi imparare come costruire un portafoglio ottimizzato in pochi semplici step QUESTO fa per te.

Se vuoi allargare i tuoi orizzonti di investimento, hai almeno 100.000 e di capitale investito da ottimizzare o liquido da investire, QUESTI STRUMENTI ti saranno utili.

Giacomo Saver