Conviene sottoscrivere il Fondo Pensione Cometa? Sì, ma solo se sei disposto a bloccare i tuoi soldi per parecchi anni…

Il fondo pensione Cometa è uno dei più importanti a livello nazionale, poiché è il fondo di categoria dei lavoratori metalmeccanici. Ciò che pochi sanno, però, è che non sempre conviene sottoscrivere il fondo pensionistico Cometa per causa dei grandi vincoli che ti impone e per la scarsa redditività potenziale del prodotto.

Anzitutto capiamo bene di che cosa si tratta: il fondo in questione è a contribuzione definita, poiché raccoglie i versamenti periodici dei lavoratori e li investe nei mercati finanziari al fine di creare un capitale che potrà essere erogato al raggiungimento dell’età pensionabile del lavoratore.

Per queste sue caratteristiche il fondo pensione Cometa non potrà garantire alcun capitale alla scadenza, poiché i soldi versati saranno soggetti alle oscillazioni degli strumenti finanziari in cui il fondo stesso investe. Ciò non significa, ovviamente, che tu non abbia alcun potere di controllo sul fondo stesso…

Vuoi imparare ad investire in autonomia? Scopri Welcome.

Fondo Pensione Cometa: ecco come funziona

Al momento della sottoscrizione del Cometa fondo pensione, potrai scegliere la tua “linea” di gestione, ossia la politica di investimento dei soldi che, mese dopo mese, verserai nel fondo stesso.

Il patrimonio del fondo, analogamente a quanto accade con i fondi comuni di investimento, sarà gestito da appositi soggetti nel tentativo di massimizzarne i rendimenti coerentemente con la politica del fondo.

I Comparti del fondo pensione Cometa

Monetario plus

L’obiettivo del comparto è la massimizzazione di un modesto tasso di rendimento contenendo la volatilità dello stesso nel limite massimo dell’1%.

Il motto di questo comparto potrebbe essere “pochi, maledetti, ma certi”. Il comparto investirà solo in obbligazioni denominate in euro o con la copertura del rischio di cambio e/o in quote di fondi di investimento aventi la medesima politica di gestione.

Il comparto monetario del fondo pensionistico Cometa va bene a quei lavoratori cui mancano pochi anni alla pensione e che puntano a sfruttare prevalentemente la deducibilità dei contributi piuttosto che cercare un rendimento elevato.

Sicurezza 2015

L’obiettivo del comparto è quello di avvicinare il rendimento del fondo Cometa al TFR su un orizzonte temporale di almeno cinque anni.

Il 10% massimo delle disponibilità del comparto potranno essere investite in titoli fuori dall’area euro e soggetti al rischio di cambio.

Reddito

L’obiettivo del comparto è la massimizzazione del rendimento in presenza di una volatilità contenuta e pari al massimo al 5%.

Il comparto potrà investire in azioni fino ad un massimo del 40% del totale ed essere soggetto al rischio cambio nella misura del 10% massimo.

Questo comparto va bene se sei un lavoratore cui mancano tra i 5 e i 10 anni alla pensione, hai un bel po’ di soldini nel Cometa fondo pensione e non vuoi che un improvviso ribasso dei mercati possa, in qualche misura, portarti via parte del denaro di cui disponi oggi.

Crescita

L’obiettivo del comparto è la massimizzazione del rendimento in presenza di una volatilità contenuta e pari al massimo all’8%.

Il comparto potrà investire in azioni fino ad un massimo del 70% del totale ed essere soggetto al rischio cambio nella misura del 10% massimo.

Questo comparto va bene se sei un lavoratore cui mancano ALMENO 10 anni alla pensione e sei ancora nella fase di accumulo, ossia hai aderito da poco al fondo pensione Cometa per cui il tuo “capitale pensionistico” è basso.

Se vuoi imparare come costruire un portafoglio ottimizzato in pochi semplici step QUESTO fa per te.

Dove mettere il TRF

La regola generale è semplice da seguire quanto potente negli effetti.

Tanto maggiore è il capitale pensionistico accumulato nel fondo pensionistico Cometa e tanto minori sono gli anni che mancano alla pensione, tanto minore deve essere la tua propensione al rischio.

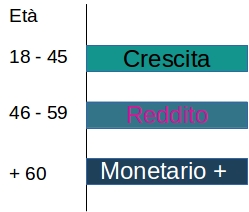

Osserva l’infografica qui sotto che ti aiuta a scegliere i comparti in cui versare i tuoi contributi, quelli del datore di lavoro e il TRF:

Il fatto di “scalare marcia” ai tuoi investimenti con il trascorrere del tempo ti permetterà di correre meno rischi. Tieni comunque presente che è difficile uscire dalla previdenza complementare per cui fai con attenzione le tue valutazioni.

Fondo cometa: il rendimento

Non è possibile conoscere in anticipo i rendimenti di fondo Cometa per il fatto che, come abbiamo visto, la gestione finanziaria – affidata alla Unipol Assicurazioni – presenta delle incertezze.

Quello che puoi fare, però, è avere un resoconto dell’andamento dei comparti Cometa andando a questa pagina. Ricorda solamente che i dati che trovi si riferiscono al passato e non sono indicativi di quelli che saranno i guadagni futuri.

E’ ragionevole immaginare che il rendimento del fondo Cometa sarà più basso rispetto a fondi comuni aventi la stessa politica di investimento, perché l’obiettivo principale del fondo è la conservazione del capitale e la minimizzazione dei rischi più che non la crescita esponenziale delle somme versate.

Contatti del fondo pensione Cometa

La sede legale del fondo è a Milano 20124, via Vittor pisani 19, ma tu puoi contattare Cometa in modo più semplice grazie a:

- email: posta.aderenti@cometafondo.it

- Telefono: 02255361 (Attivo da lunedì a venerdì dalle 9.00 alle 18.00)

Il Fondo Cometa conviene davvero?

Il Cometa pensione presenta indubbiamente alcuni vantaggi, per lo più di carattere fiscale:

- la deduzione fiscale dei premi pagati dal reddito imponibile fino ad un massimo di euro 5.164,57 annui

- il contributo del datore di lavoro

- i costi bassi rispetto ad altre forme di previdenza integrativa di matrice bancaria.

Cometa però presenta anche alcuni svantaggi:

- rendimenti molto contenuti, perché l’obiettivo del fondo è anzi tutto quello di contenere i rischi

- indeterminazione in merito al “quando” le prestazioni saranno incassate (il loro pagamento dipende dall’età pensionabile secondo l’INPS)

- contributo del datore di lavoro risibile (intorno all’1,20% – 1,50% della retribuzione annua lorda)

- benefici fiscali “gonfiati”

- indisponibilità dei tuoi soldi fino al momento del pensionamento al di fuori di certe ipotesi di “anticipazione”

Tieni anche presente che i vantaggi fiscali sono meno attraenti di quanto sembra: gran parte di quello che non paghi oggi con la deduzione dei contributi a favore della previdenza integrativa lo pagherai nel momento in cui otterrai la prestazione. Per cui o guadagni molto, cosicché il risparmio fiscale è notevole (più guadagni e maggiore sarà il beneficio in termini di risparmio di imposta), oppure il vantaggio fiscale sarà molto più contenuto di quanto tu creda.

Se vuoi investire da solo i tuoi soldi che ti serviranno per vivere bene quando sarai in pensione, puoi seguire le preziose indicazioni che ti REGALO nel mio video corso “A scuola di Investimenti”