Tutto sul book di negoziazione: cos’è, come funziona il libro ordini, come si legge e come si immette un ordine di acquisto o di vendita davvero efficace.

Cos’è il book di negoziazione e come funziona

Il libro ordini (o book di negoziazione) è un prospetto elettronico suddiviso in due parti. Esso, in breve, sembra un libro cartaceo, poiché le sezioni che lo compongono assomigliano a tutti gli effetti a delle pagine. Scopo dello stesso è la presentazione delle proposte di acquisto e di vendita relative ad un certo strumento finanziario (azioni, obbligazioni, fondi quotati o ETF).

Nella parte sinistra troviamo le proposte in acquisto con indicazione, per ognuna di esse, della quantità che la controparte è disposta ad acquistare a quel prezzo. A destra, invece, troviamo le offerte in vendita con indicazione del prezzo e delle quantità.

L’investitore deve leggere “al contrario” il contenuto del prospetto:

- chi vuole vendere dovrà guardare il lato sinistro, dove si trovano i potenziali acquirenti (proposte denaro)

- chi desidera comprare, invece, dovrà guardare le proposte in lettera che si trovano sul lato destro.

Iscriviti gratis a Welcome e la finanza per te non avrà segreti.

Il book è strutturato in modo tale che la prima riga offra le condizioni migliori per l’operatore, in un certo momento. Ne segue che le proposte in acquisto (denaro) saranno ordinate in modo decrescente. Le offerte in lettera, invece, seguiranno un ordinamento crescente.

Ogni volta in cui una proposta inserita è compatibile con una di segno opposto avviene una transazione. Prima di capire a fondo come usare il book, però, soffermiamoci un attimo sulle diverse proposte che si possono inserire.

Le proposte di negoziazione

Esistono due possibilità con cui inserire un ordine. A seconda del tipo di proposta si avrà o meno la certezza sulla sua effettiva esecuzione.

Proposta con limite di prezzo

In questo caso l’ordine è eseguito se compatibile con una proposta di segno contrario e la quantità è sufficiente. Immagina, ad esempio, di immettere un ordine in vendita a 10 €. Se la miglior proposta in denaro è di 9,90 € l’ordine non verrà eseguito subito. La proposta di vendita, infatti, resterà nel “libro” sul lato lettera.

Il prezzo cui siamo disposti a vendere (dieci euro) è superiore a quello che il miglior compratore è disposto a sborsare. Viceversa in caso di acquisto. Un limite lettera implica che non accetteremo eseguiti ad una quotazione inferiore. Un limite denaro, invece, impedisce l’acquisto a prezzi superiori.

Per essere certi dell’eseguito occorre quindi:

- inserire una proposta in vendita pari o inferiore al miglior denaro;

- inserire una proposta in acquisto pari o superiore alle miglior lettera.

Per converso il limite di prezzo protegge da eventuali “vuoti” di domanda/offerta. Se il prezzo scende troppo (nel caso in cui volessimo vendere) o sale troppo (nel caso in cui volessimo comprare) la proposta non si tradurrà in un eseguito.

Consigliamo di inserire ordini limitati solo se il sottostante è poco liquido. Oppure se il mercato è particolarmente volatile.

Proposte senza limite di prezzo

Una proposta “al meglio“, ossia senza limite di prezzo, o “a mercato” implica la certezza nella sua esecuzione, ad eccezione di un caso che vedremo. In questo modo l’ordine di vendita andrà a “colpire” il miglior denaro disponibile al momento restituendo un eseguito a quel prezzo.

Allo stesso modo una proposta in acquisto “al meglio” si “sposerà” con la miglior proposta in lettera concludendo lo scambio a quel prezzo.

Se la quantità che si vuole scambiare supera quella disponibile si avrà un eseguito parziale. Se, ad esempio, mettiamo in vendita 1000 quote di un ETF a mercato, mentre la miglior proposta in denaro prevede un’offerta per 900 pezzi a 9€, avremo che 900 quote vengono vendute subito a 9 €, mentre sul book apparirà un’offerta il lettera per 9 e per le 100 quote non vendute.

Stesso discorso qualora la quantità corrispondente alla miglior lettera fosse inferiore alla quantità che vogliamo comprare. Per evitare questo problema, in caso di ordini importanti, è utile usare l’opzione ECO (esegui comunque).

In questo caso, infatti, il sistema abbinerà la nostra richiesta con tutte quelle di segno opposto, fino ad esaurimento delle quantità.

Se gli strumenti comprati o venduti sono liquidi consigliamo di inserire ordini al meglio o a mercato, così da essere certi dell’eseguito subito dopo.

La finanza ti intriga? Impara ciò che ti serve per investire in autonomia con Welcome.

Come si legge il book

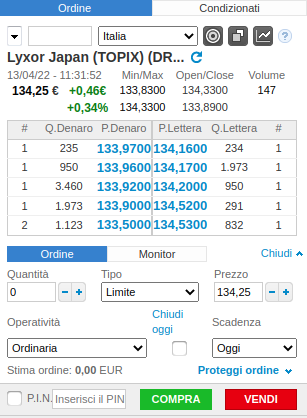

Ecco un esempio di book di negoziazione a 5 livelli:

Lato sinistro

La prima colonna esprime il numero di operatori che sono disposti ad offrire un certo prezzo. In molti casi c’è un solo investitore, altre volte due. La seconda colonna mostra le quantità disponibili mentre la terza evidenzia il prezzo a cui gli operatori sono disposti ad acquistare.

Lato destro

La sezione è speculare rispetto alla precedente. Partiamo con i prezzi cui possiamo comprare (prezzo lettera), seguita dalle quantità disponibili e dal numero degli operatori.

Book a 5 livelli: come funziona

Il book che le banche offrono, di norma gratuitamente, è detto a cinque livelli, poiché si possono vedere le prime 5 proposte migliori su ogni lato (denaro e lettera). Sebbene a pagamento si possa avere un’informativa più dettagliata essa è superflua per l’investitore consapevole.

Sotto le proposte c’è una casella in cui si deve inserire la quantità. È possibile optare per un ordine con limite o a mercato, scegliendo la voce di interesse dal menu a tendina. Lasciare fissi gli altri campi (operatività ordinaria e validità solo per oggi).

Ecco alcuni esempi sul corretto inserimento di un ordine.

Ordine di vendita con limite di prezzo

Se nell’esempio visto sopra, immetti una proposta in vendita a 133,97 questa dovrebbe essere eseguita subito. A meno che nell’istante in cui inserisci l’ordine il book non cambi e il miglior denaro scenda di livello. In questo caso la tua proposta potrebbe restare ineseguita, poiché non verrà abbinata con nulla. Il prezzo al quale sei disposto a vendere, in questo caso, supera il miglior denaro. Nessuno, in breve, è disposto a spendere 133,97 € per comprare. Tu, invece, non accetti un prezzo inferiore perché quello è il limite.

Se voglio avere la certezza dell’eseguito farò meglio a mettere un ordine in vendita di importo leggermente inferiore al miglior denaro. Ad esempio inserirò un prezzo di 133,96 corrispondente alla seconda proposta. Se la prima sparisce avrò un eseguito a 133,96 ed il mio ordine non sarà “pendente”.

Ordine di acquisto con limite di prezzo

Immaginiamo, ora, di inserire una proposta in acquisto per 250 pezzi a 134,16. Ad un prezzo massimo di quel tipo c’è un solo soggetto che è disposto a vendere 234 quote (prima riga del book lato destro). In questo caso avremo un eseguito parziale. Il secondo venditore, infatti, chiede un prezzo maggiore di quello che siamo disposti a pagare e l’ordine resterà sul book senza garanzia di esecuzione.

Inserendo un limite più alto, ad esempio corrispondente alla seconda riga, aumenteremo le probabilità di avere l’eseguito.

Ordine a mercato

Se immetto un ordine di vendita di 2000 pezzi a mercato ho la certezza dell’esecuzione. Corretto? Purtroppo no. In questo caso, infatti, il volume che si intende liquidare supera la miglior proposta in denaro. Avremo quindi un eseguito parziale di 235 quote a 133,97 mentre la quantità in eccesso resterà nel book di negoziazione.

Per essere certi dell’eseguito, se la quantità supera quella disponibile nella prima proposta, è utile usare l’opzione ECO. In questo caso avremmo più eseguiti:

- 235 a 133,97€

- 950 a 133,96€

- 815 a 133,92 €

Serve ulteriore aiuto?

Ecco alcune importanti risorse per te che vuoi investire in modo consapevole, semplice ed indipendente:

- Welcome per chi vuole imparare ad investire cavandosela da solo

- INVESTO per chi cerca indicazioni pratiche per investire e analisi premium ogni 7 giorni

- Backstage per chi vuole avvalersi del nostro supporto per sapere dove investire.

Think different. Invest differently.

Giacomo Saver – CEO di Segreti Bancari

0 commenti