La strategia Buy & Hold è semplice da applicare. Essa si traduce nel “compra e tieni” negli anni un certo ETF o portafoglio diversificato. Il presupposto è che nel lungo periodo gli investimenti selezionati con cura cresceranno sempre e ti daranno grandi soddisfazioni. Ma davvero è tutto così facile?

Come funziona il Buy & Hold

La strategia del compra e tieni si basa sul presupposto, noto in finanza, che il 90% circa del rendimento complessivo di un portafoglio deriva dall’asset allocation. L’attività di selezione dei titoli migliori (nota come stock picking) e la scelta del momento ottimale per comprare e per vendere (market timing) contribuiscono solo per il restante 10%.

Si tratta di una scoperta sconvolgente, per chi si approccia da neofita ai mercati. Prevedere il futuro andamento degli stessi, infatti, è impossibile per chiunque. Gli stessi gestori attivi, in media, offrono performance inferiori a quelle dei relativi benchmark 9 volte su 10.

Altrettanto deleterio è l’inseguimento delle performance passate, nell’errata convinzione che il futuro rifletta ciò che è accaduto poco prima. Questo errore, noto come “recency“, infligge perdite considerevoli agli investitori. Ma allora, come mai la cosa più saggia da fare, per l’investitore inesperto, è comprare un portafoglio e tenerlo?

È quello che stiamo per scoprire.

Vuoi imparare ad investire in autonomia? Iscriviti gratis al corso on line Welcome.

Buy (compra)

Si tratta della prima parte dell’equazione. Il principio fondamentale è l’asset allocation strategica, ossia la ripartizione del patrimonio in diverse classi di attivo sulla base dell’orizzonte temporale e della tolleranza al rischio. La cosa interessante è che l’allocazione di riferimento non deve, in nessun modo, basarsi sulla previsione del futuro andamento dei mercati.

Al contrario essa dovrà incorporare il presupposto che il futuro è incerto, e che il miglior portafoglio è quello che massimizza la probabilità di rendere bene in scenari non noti a priori. Nella fase di selezione dei migliori ETF da usare nella strategia due elementi sono particolarmente importanti:

- il reinvestimento dei proventi. Per questo è meglio optare per ETF che accumulano invece di distribuire;

- il costo e la liquidità dei prodotti usati.

Hold (tieni)

È la parte più difficile dell’intero processo di Buy and Hold. Non apportare modifiche ai propri investimenti nelle fasi critiche di mercato è assolutamente difficile. In particolare sono due le pulsioni da tenere sotto controllo:

- la ricerca dei settori che secondo l’investitore presentano le opportunità migliori per il futuro;

- la paura che il ribasso sia una spirale senza fine.

Nel primo caso siamo di fronte all’avidità, che spinge le persone ad investire quando il grosso del rialzo è già passato. Viceversa, nel secondo caso, è la paura a fare compiere scelte irrazionali. Il mantenimento delle posizioni ed il loro ribilanciamento periodico evita di incorrere in costi eccessivi di compravendita. Ed inoltre tiene a freno l’emotività.

Sostenitori “illustri” del compra e tieni

Tra i sostenitori del Buy & Hold troviamo alcuni tra i più illustri investitori del mondo.

Benjamin Graham

Padre del value investing, considerato come uno dei maggiori investitori di tutti i tempi, Ben Graham era unesperto di finanza comportamentale quando la disciplina ancora non esisteva. Invece di cercare di battere il mercato l’esperto suggeriva di adottare un approccio passivo. Ovvero, semplicemente, comprare tutte le più importanti azioni dell’indice Dow Jones e tenerle nel tempo.

Questo approccio, antenato dei fondi indicizzati e degli ETF, avrebbe evitato all’investitore di cadere nella trappola della previsione, ottimizzando le performance di lungo periodo.

David Swensen

È stato per anni il leggendario gestore del patrimonio dell’università di Yale. Sotto la sua guida la dotazione dell’istituto è cresciuta di cinque volte. Il consiglio dell’esperto si basa su alcuni principi semplici, gli stessi che troverai nel corso gratuito Welcome:

- superiorità dei rendimenti del mercato azionario

- necessità di ridurre i costi legati agli investimenti

- importanza della strategia “compra e tieni” con ribilanciamenti periodici volti a ripristinare i pesi originali degli attivi.

Warren Buffett

Il più grande investitore vivente ha consacrato la strategia con un famoso aforisma: “l’investimento azionario è come il matrimonio cattolico: è per la vita“. Buffett ha predisposto che ciò che resterà del suo patrimonio dopo la sua morte e in seguito alle opere filantropiche dovrà essere investito in un fondo passivo che clona l’indice S&P 500.

Jack Bogle

Fondatore di Vanguard è stato uno dei primi a teorizzare come una strategia di Buy & Hold, insieme con la selezione di fondi passivi che clonano a costi ridotti indici ampi e sempreverdi, è l’approccio migliore per investire.

Giova ricordare, inoltre, che i più grandi fondi istituzionali al mondo vengono gestiti usando esattamente la tecnica del “compra e tieni”. Chi vuole approfondire può leggere la documentazione relativa al Norges Fund, il fondo sovrano norvegese più grande al mondo.

I costi della strategia

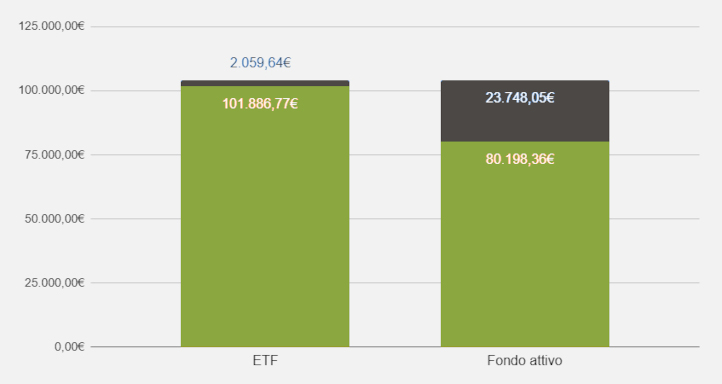

L’acquisto e la detenzione di un portafoglio fatto da ETF consente un grande risparmio in termini di costo. Gli unici oneri da prendere in considerazione, infatti, sono quelli di gestione del sottostante, stimabili nello 0,30% medio annuo e nelle commissioni di acquisto (quantificabili nello 0,20% una tantum).

Se la stessa strategia fosse implementata attraverso un fondo a gestione attiva, invece, dovremmo mettere in conto:

- il 2% circa di commissione di ingresso

- l’1,80% medio annuo come costo di gestione.

L’implementazione del metodo fatta con gli ETF comporta l’abbattimento dei costi e il conseguente miglioramento delle performance.

Confronto dei costi su un singolo investimento di 50.000€ tra ETF e fondo attivo (fonte: JustETF) con un orizzonte temporale di 15 anni. La parte in grigio evidenzia i diversi costi, nell’ipotesi di un rendimento medio annuo del 5%. La parte in verde, invece, mostra il valore finale dell’investimento.

Gli ostacoli

Facile sulla carta, difficile nel concreto. La strada del Buy and Hold è lastricata di difficoltà, tutte di natura psicologica. Ecco, in breve, cosa impedisce alle persone di essere coerenti e disciplinati.

Avidità , eccitamento e overconfidence

Molto spesso gli investitori, nel profondo, non cercano il guadagno, ma l’eccitazione che deriva dall’aver avuto ragione. Per questo motivo il percorso di ogni investitore è costellato da tentativi, per lo più vani, di prevedere cosa accadrà si mercati al fine di scegliere i titoli migliori, da comprare nel momento giusto.

L’eccesso di fiducia porta a sottovalutare i rischi, nella convinzione di avere capacità selettive maggiori della media. Inoltre molto spesso quando un investitore sceglie un titolo o un ETF specifico, questo è al culmine della salita.

Accade pertanto che non appena le perdite si fanno aspre lo stesso investitore liquida la posizione, cercando una nuova occasione più promettente. Il mix di avidità, senso di autocelebrazione e overconfidence porta a “vendere basso per comprare alto“.

Una strategia volta a mantenere permanentemente gli attivi “giusti” negli anni evita questo genere di errore.

Paura

Quando il mercato perse il 20% in un giorno, nel 1987, mantenere le posizioni fu estremamente difficile. Bastano, infatti, scrolloni di entità molto più modesta per spingere gli investitori a vendere tutto, a qualsiasi prezzo. Restare fermamente investiti richiede una grande disciplina, un forte coraggio e un potente senso di distacco.

Purtroppo gli investitori sono oggi bombardati da messaggi negativi che portano a pronunciare le quattro parole più pericolose secondo John Templeton: “questa volta è diverso“. Chi regge, però, alla fine guadagna. Sempre è stato e sempre sarà così.

Linee guida per l’applicazione

La corretta implementazione del piano prevede alcune linee guida che è necessario conoscere.

Diversificazione

Acquistare uno o due titoli e conservarli nel tempo non è la cosa più saggia da fare. Così come non lo è inseguire le mode e poi “dimenticarsi” dell’ETF settoriale pagato a caro prezzo. Un portafoglio diversificato, invece, è la base di ogni strategia efficace nel lungo termine. Meglio, a tal fine, usare ETF che clonano indici sottostanti “evergreen”, che non siano soggetti a mode passeggere.

Prevalenza azionaria

Tanto più lungo è l’orizzonte temporale dell’investitore tanto maggiore dovrà essere la quota investita in azioni. Occorre tuttavia fare in modo che le diverse aree geografiche abbiano lo stesso peso. In questo modo nessuna sarà prevalente rispetto alle altre, massimizzando la probabilità di guadagnare in scenari di mercato che oggi non possiamo conoscere.

Cuscinetto di garanzia

In qualsiasi piano finanziario è opportuno avere una quota di bond che stabilizzino il portafoglio nei momenti complicati. Così come non ha senso avere solo azioni in tasca è altresì controproducente evitare di investire nelle obbligazioni. Queste due classi di attivo, infatti, si comportano in modo differente nelle varie fasi del ciclo economico.

Asset alternativi

Un portafoglio per il lungo periodo, con poca manutenzione, potrà contenere al proprio interno anche investimenti alternativi, poco correlati con i prodotti finanziari tradizionali. A titolo di esempio, è utile ricordare:

- i REITs, ossia l’investimento immobiliare fatto con strumenti finanziari;

- l’oro

- la liquidità o i prodotti del mercato monetario.

Ottimizzazione periodica

Una volta l’anno come minimo è opportuno procedere al ribilanciamento del portafoglio. L’operazione consiste, semplicemente, nel ripristino dei pesi originali previsti per ognuno degli strumenti che compongono il nostro “giardinetto titoli”.

L’operazione permette di vendere alto e comprare basso. Inoltre essa consente di mantenere l’allocazione iniziale inalterata e coerente con gli obiettivi di lungo periodo previsti dall’investitore.

Risorse utili per investitori intelligenti

Prima di salutarci, ecco alcune risorse davvero utili per investire in modo redditizio, ma semplice ed indipendente:

- Welcome, il nostro corso gratuito che ti renderà autonomo nelle tue scelte finanziarie

- INVESTO, se vuoi ricevere i nostri consigli settimanali per investire

- Backstage, se vuoi che ci occupiamo noi dei tuoi investimenti

Think different. Invest differently.

Giacomo Saver – CEO di Segreti Bancari

0 commenti