Il benchmark è un parametro oggettivo di riferimento utile nella valutazione comparata della performance di un fondo comune o di una gestione patrimoniale. Scopriamo come usarlo per compiere scelte finanziarie più performanti.

Definizione di benchmark

Il modo più semplice di capire cos’è il benchmark consiste nel darne una definizione. Parliamo, infatti, di un parametro oggettivo di riferimento utile all’investitore come termine di confronto per valutare la performance di un prodotto o di una strategia finanziaria.

La natura stessa dell’indice lo rende adatto, come vedremo, ad un utilizzo ex ante così come ad un impiego ex post. In particolare il benchmark è obbligatorio per i seguenti tipi di OICR:

- fondi comuni di investimento

- SICAV

- gestioni patrimoniali.

La sua introduzione, nel 1998, scatenò un putiferio all’interno del mondo del risparmio gestito. Come ampi studi hanno dimostrato il 90% circa dei prodotti collocati sul mercato ottiene rendimenti inferiori a quelli medi, rappresentati per l’appunto dal benchkmark.

Ciò obbliga a riflettere sulla effettiva efficacia e convenienza della gestione professionale del risparmio.

Stufo che i guadagni li becchino solo gli altri? Diventa autonomo con Welcome.

Requisiti

Non tutti gli indici finanziari possono essere usati come parametro per la valutazione delle performance di un fondo. Per poter essere tale, infatti, un benchmark deve possedere le seguenti caratteristiche:

- trasparenza: l’indice deve essere calcolato secondo regole note a priori che ne permettano la replicabilità da parte dell’investitore;

- rappresentatività: l’indice deve essere rappresentativo del mercato (o dei mercati) in cui il prodotto valutato investe;

- replicabilità: l’indice deve poter essere replicato attraverso l’acquisto di tutti o di parte degli strumenti che lo compongono;

- hedgeability: il parametro deve essere il sottostante di contratti derivati, in particolare di futures, così da garantirne una elevata liquidità.

Meglio, inoltre, che non si tratti di indici auto referenziali, come quelli calcolati da Fideuram. Questi ultimi, infatti, rappresentano l’andamento di una categoria di fondi ma non sintetizzano il comportamento del mercato sottostante. Accade, quindi, che chi è “meno peggio” svetti rispetto al benchmark pur ottenendo risultati insoddisfacenti.

Uso nella scelta e nella valutazione dei fondi

L’indice è usato sia nella scelta a priori sia nella valutazione a posteriori dei rendimenti che un prodotto finanziario ha ottenuto. I fondi di investimento, in particolare, devono pubblicare il confronto con il benchmark ogni sei mesi. In modo analogo i rendiconti delle gestioni patrimoniali devono contenere sempre questo dato.

A livello preventivo la conoscenza del parametro di riferimento offre indicazioni preziose circa la politica di investimento ed il profilo di rischio/rendimento del prodotto. Ad esempio un fondo che ha come sottostante l’indice S&P 500 sarà più rischioso di un altro strumento che si basa su un indice obbligazionario a breve termine.

Tanto più è lunga la serie storica dei dati meglio è: è possibile, infatti, fare delle valutazioni e considerazioni di tipo statistico. Tuttavia l’uso del parametro è utile anche ex post, quando si tratta di fare una valutazione dei risultati conseguiti. Accade spesso che rendimenti buoni in astratto diventino scadenti se confrontati con l’andamento del mercato sottostante.

Saresti contento, ad esempio, di un +10% in un anno se il mercato di riferimento è cresciuto del 15%?

Il portafoglio benchmark

I fondi azionari (così come i prodotti obbligazionari) hanno come sottostante un indice relativamente semplice, perché tale è il mercato in cui investono. È immediato pensare che un prodotto specializzato sulle azioni italiane si confronti con l’indice FTSE MIB, ad esempio. Ma che dire se la strategia è più complessa, ad esempio perché il fondo è bilanciato?

In questo caso l’indice singolo è sostituito da un portafoglio più articolato, costruito usando più parametri oggettivi. A titolo di esempio potremmo avere una situazione simile:

Portafoglio benchmark = 70% indice MSCI World + 30% indice Barclays Euro Aggregate.

Dato che presumibilmente il prodotto da valutare è un bilanciato aggressivo non avrebbe senso confrontarlo con un indice azionario, né obbligazionario. Di qui la scelta di raffrontarlo con un portafoglio, nel nostro caso composto da soli due strumenti.

Tuttavia alcuni fondi comuni e fondi pensione hanno come sottostante portafogli ben più complessi, formati a volte da 3 o più indici diversi ciascuno dei quali ha un suo “peso”.

Gli indici di confronto più diffusi

Quella che segue è una panoramica degli indici più usati sia dai gestori di fondi sia dai manager delle gestioni patrimoniali:

MSCI World Index

Composto da 1.500 titoli diversi, l’indice copre l’85% della capitalizzazione di 23 Paesi sviluppati. Calcolato da Morgan Stanley Capital International l’indice è disponibile anche nella versione AC World. In questo caso si aggiungono 24 Paesi Emergenti per un totale di 2.900 titoli.

S&P 500

Copre l’80% circa della capitalizzazione della borsa USA. In particolare l’indice è composto prevalentemente da società tecnologiche di aziende ad alta capitalizzazione.

MSCI Europe

Copre l’85% della capitalizzazione delle 15 borse europee più importanti. L’indice è composto da 400 azioni diverse.

MSCI Pacific

Con i suoi 380 titoli l’indice copre i cinque Paesi più importanti del Pacifico, Giappone compreso. È usato come riferimento per i gestori specializzati nell’area.

MSCI Emerging Markets

Composto da 1400 titoli di 24 Paesi Emergenti, l’indice è il riferimento per i prodotti specializzati nell’area.

Barclays Euro (e global) Aggregate

Si tratta di indici rappresentativi di panieri di obbligazioni compresi sia i titoli di stato sia i bond corporate privati, a livello della Zona Euro o del mondo intero.

Un esempio di valutazione

Nell’uso del benchmark per la valutazione dei rendimenti di un fondo occorre considerare alcuni aspetti:

- lungo periodo. Chi professa di gestire attivamente le posizioni avrà un andamento che si discosta da quello dell’indice sottostante, in più e in meno. Un raffronto va quindi eseguito su un periodo di tempo piuttosto lungo. Può accadere, infatti, che una scelta fatta sia penalizzante nel breve periodo ma premiante nel lungo termine;

- continuità nella gestione. La valutazione va fatta sul team di gestione, più che non sul prodotto. Alcuni strumenti gratuiti come quelli di Morningstar permettono di conoscere chi gestisce il fondo e da quanto tempo;

- attenzione al conformismo. Alcuni gestori, per non perdere masse amministrate, tendono a replicare il parametro di riferimento senza fare scelte forti. Questi prodotti sono da evitare, poiché è possibile fare di meglio usando gli ETF che costano meno.

Welcome, e saprai investire da solo.

L’esempio che segue mostra come fare un corretto confronto:

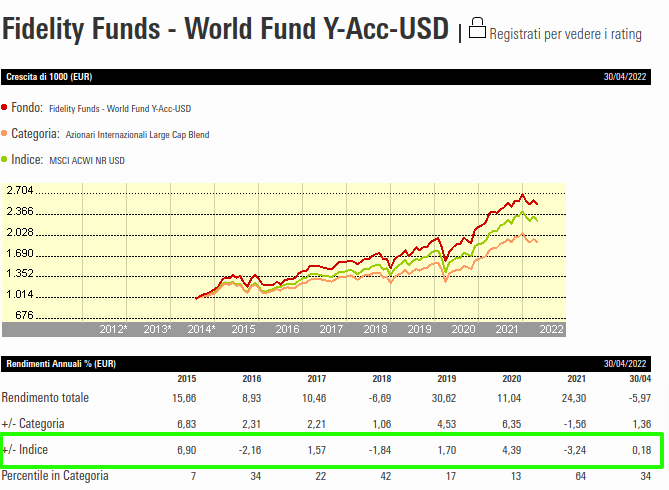

La riga evidenziata mostra la performance relativa rispetto all’indice e consente di avere un riscontro immediato sulla bontà della strategia seguita.

Il “caso” degli ETF

Per definizione gli ETF sono fondi passivi che replicano l’indice di riferimento. Il confronto tra il prodotto e il sottostante, in breve, perde significato. Nel caso standard abbiamo che le due performance coincidono, a meno del costo che l’ETF addebita ai propri clienti.

Tuttavia ci possono essere due casi che confondono gli investitori.

1 – l’ETF sottofermorma il benchmark

L’ipotesi si verifica se confrontiamo un prodotto a distribuzione con un indice ad accumulazione. In questo caso l’indice sottostante crescerà di più, per effetto del reinvestimento dei proventi. Al contrario l’ETF perderà valore in corrispondenza con il pagamento delle cedole ingannando l’investitore.

2 – l’ETF batte il benchmark

Il caso opposto si realizza se paragoniamo un ETF ad accumulo con un indice che stacca i proventi. In questo caso si avrà l’impressione che il fondo “vinca” sul benchmark grazie al fatto che il confronto, ancora una volta, non considera i dividendi.

Risorse utili

- Welcome è il nostro corso gratuito che ti insegnerà ad investire da solo, in completa autonomia;

- INVESTO è la newsletter settimanale ricca di analisi Premium indipendenti e consigli operativi;

- Backstage ti dirà sempre dove investire grazie agli studi del nostro Ufficio Analisi.

Think different. Invest differently.

Giacomo Saver – CEO di Segreti Bancari

0 commenti