I migliori ETF sul VIX per investire nell’indice della paura e sfruttare a proprio vantaggio la volatilità dei mercati.

ETF VIX, cosa sono

Gli ETF ed ETP sull’indice VIX sono prodotti passivi che permettono di investire nell’indice di volatilità implicita delle opzioni Usa. In breve si tratta di un indicatore che si apprezza durante le fasi di incertezza del mercato, con particolare riguardo ai momenti di ribasso.

Cos’è il VIX e come funziona

Prima di parlare di VIX e dei prodotti per puntare su questo indice è necessario specificare meglio cos’è la volatilità implicita e come si calcola.

Partiamo specificando i diversi termini utilizzati.

Volatilità realizzata (o storica)

È una misura dei movimenti di un azione/indice nel passato. Possiamo averne un’idea guardando i movimenti dell’azione su un grafico, oppure calcolarla partendo dai prezzi storici. Esistono siti specifici che forniscono questo dato, oppure alcuni intermediari.

Il vantaggio dell’indicatore è l’oggettività. Esso, tuttavia, si riferisce al passato.

Investire meglio è possibile se cambi atteggiamento. Ecco come…

Volatilità Implicita

Nelle opzioni, che sono derivati nati coprirsi dai rischi e utilizzati anche per speculare, la volatilità è una come componente del prezzo. In particolare esiste una relazione positiva tra volatilità e prezzo. Al crescere della prima sale anche la quotazione.

Questo tipo volatilità è detta implicita. Essa, infatti, misura quanto il mercato è disposto a pagare per coprire il rischio di oscillazioni. Possiamo considerarla la volatilità futura attesa che il mercato stima in quel momento.

Lo stesso sottostante (indice, azione etc..) ha una volatilità implicita che varia nel tempo. Avremo pertanto momenti in cui il mercato è tranquillo e momenti in cui gli operatori sono preoccupati e la volatilità (stimata) è più alta.

Il VIX index

Il VIX è una misura della volatilità implicita calcolata sulle opzioni dell’S&P 500.

Possiamo sintetizzare definendolo un indice calcolato partendo dal prezzo delle opzioni con 30 giorni alla scadenza e trasformandolo in un numero.

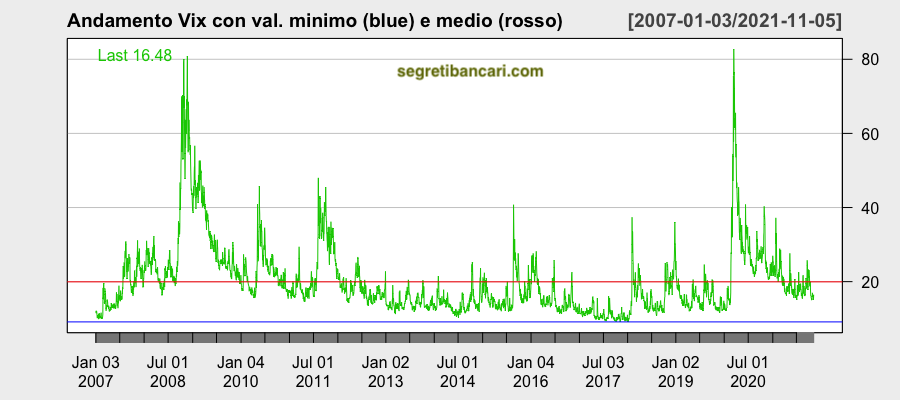

Si parla di un livello VIX inferiore a 12 come basso, un livello superiore a 20 come alto e un livello intermedio come normale. Durante i periodi di crisi del 2008 e del 2020 si sono raggiunti valori di 80. Esistono anche altri indici costruiti come il VIX, come ad esempio il VSTOXX sull’Euro STOXX 50. Questi strumenti permettono di avere rapidamente un’idea del livello di volatilità stimata da altri mercati.

Il grafico sottostante mostra l’andamento del VIX in prospettiva storica.

I migliori ETF sul VIX S&P 500 di Borsa Italiana

Una volta fatto il punto sul sottostante, è tempo di esaminare con attenzione i migliori ETF sul VIX disponibili sul mercato.

Lyxor S&P 500 VIX Futures Enhanced Roll UCITS ETF – Acc – LU0832435464

Si tratta di un ETF a replica sintetica con sottostante un paniere di contratti futures a breve e medio termine che permette una esposizione long. In breve chi investe in questo strumento guadagnerà in caso di rialzo dell’indice della paura.

Il prodotto è espresso in euro, è disponibile dal 2012, ha una volatilità del 34%, mentre il patrimonio in gestione ammonta a 166 milioni di euro. Il costo annuo di gestione, infine, è dello 0,60%.

WisdomTree S&P 500 VIX ST Fu 2.25x – IE00BLRPRH06

Anche questo ETF è a replica sintetica e permette di puntare sul rialzo del VIX. Tuttavia, a differenza del caso precedente, esso opera a leva. Ciò significa che ad una variazione dell’1% del sottostante corrisponde un movimento dell’ETF del 2,25%.

A beneficio dei lettori più tecnici occorre precisare che lo strumento, in verità, è un ETP e non un ETF. Esso è disponibile su Borsa Italiana dal 2016 e costa lo 0,99% l’anno. Il suo patrimonio è di 17 milioni di euro. Si tratta, quindi, di un prodotto piccolo ed altamente speculativo.

I migliori ETF sul VIX S&P 500 sulla borsa americana

ProShares Ultra VIX Short-Term Futures ETF –

È un ETF a replica sintetica, denominato in dollari senza copertura valutaria. Esso è quotato sulla borsa USA fin dal 2011 e permette la replica sintetica diretta (long) dell’indice VIX con una leva di 1,5. In breve ad una variazione del sottostante dell’1%, l’ETF “risponde” con una variazione di 1,5%.

Il paniere sottostante, come sempre, sono derivati sull’indice. Il costo annuo di gestione è dello 0,95%, mentre il patrimonio del fondo è di 1 miliardo di dollari.

ProShares Short VIX Short-Term Futures ETF

Si tratta di un ETF a replica sintetica che clona, in modo inverso, l’andamento del VIX. Quando questo sale, l’ETF perde nella stessa misura, e viceversa.

Il patrimonio in gestione è di mezzo miliardo di dollari, mentre la commissione annua ammonta allo 0,95%. Puntare al ribasso sul VIX ha senso se si crede che la volatilità diminuisca. Tuttavia è un’opzione parecchio rischiosa. Nel febbraio 2018, ad esempio, abbiamo assistito ad un’esplosione della volatilità cui è seguito un crollo degli ETF short.

iPath Series B S&P 500 VIX Short-Term Futures ETN

L’ETP (non un ETF, quindi), clona l’indice S&P 500® VIX Short-Term Futures Index. Esso permette l’investimento inverso sul VIX, costa lo 0,89%, è disponibile dal 2018 ed è il prodotto più grande della categoria. Il suo patrimonio, infatti, è di 1,3 miliardi di dollari.

Ancora una volta la replica è sintetica.

Vantaggi e rischi degli ETF VIX

Un’esplosione della volatilità percepita avrebbe immediate conseguenze sul VIX index. Ciò rende gli ETF uno strumento adatto per guadagnare o proteggere il portafoglio durante le fasi di panico dei mercati. Occorre però ricordare che la presenza dei futures nel portafoglio degli ETF VIX rende questi ultimi soggetti al decadimento temporale delle performance a causa del contango.

Inserire uno dei prodotti esaminati all’interno del portafoglio, quindi, è una scelta che va fatta con estrema attenzione, per brevi periodi di tempo e mettendo in conto la possibilità di guadagnare molto ma anche subire perdite consistenti.

Per questo siamo qui…

Era il 7 dicembre del 2009 quando pubblicammo il nostro primo articolo su blogspot. Una data simbolica, perché a Milano è festa patronale e Milano è la capitale della finanza. Da allora non abbiamo mai interrotto la nostra missione per aiutarti ad investire in modo diverso, usando la testa e non lo stomaco e credendo nella semplicità.

Ecco come si concretizza il nostro impegno per te:

- Investire senza prevedere? Scopri come investire in modo sano

- all’interno del nostro Ufficio Studi con analisi e approfondimenti settimanali premium. Scopri di più.

Think different. Invest differently.

Giacomo Saver – CEO Segreti Bancari