Ecco dove conviene investire nel 2017 in modo sicuro e redditizio per ottenere un buon rendimento con rischi ridotti

Dove conviene investire nel 2017? La domanda non è di semplice soluzione, né di facile risposta, perché nella calda estate che stiamo vivendo ci sono molti dubbi e poche certezze. Alcuni sostengono che siamo in una bolla finanziaria, altri vorrebbero investire in azioni ma hanno paura. Altri ancora temono le obbligazioni per paura di un possibile crollo.

Eppure, volendo semplificare, è possibile investire in modo redditizio i tuoi soldi creando il giusto mix di strumenti, in modo tale che i punti di forza degli uni compensino i punti deboli degli altri. Alla fine del processo avremo un portafoglio equilibrato che, negli anni, ha reso il 4,68% medio composto.

Vuoi imparare ad investire in autonomia? Scopri Welcome

Dove conviene investire: gli ingredienti

Per costruire un portafoglio equilibrato ci servono alcuni ingredienti di base. Per non complicarci troppo la vita ma non cadere nella banalità ipotizzeremo di voler investire 100.000 euro in quattro tipi di investimento diversificati.

Ognuno di essi, preso da solo, non funziona, perché ha pregi e difetti, che tuttavia scompaiono se creiamo un giusto mix degli stessi, come faremo subito dopo. Pronto ad esaminare gli investimenti che faranno parte del nostro portafoglio?

Le azioni

Le azioni sono i migliori investimenti a lungo termine. Esse vanno inserite nei portafogli con cautela sia perché oggi le loro quotazioni non sono propriamente a buon mercato, sia perché sono uno degli strumenti finanziari più volatili in assoluto, insieme ad un altra categoria di investimento che vedremo tra poco.

Conviene investire in azioni nel 2017? Non è meglio aspettare uno storno dei mercati?

Tra poco ti dirò qual è la mia personale visione della faccenda in questo contesto. Per ora ti chiedo la cortesia di seguire il mio ragionamento. Nel nostro portafoglio le azioni ci saranno, ma non da sole.

Le obbligazioni

Dove conviene investire nel 2017? Di sicuro non nelle obbligazioni a lungo termine visto che i tassi… bla, bla bla, bla…

INVECE NO!! Un portafoglio equilibrato e redditizio deve avere anche dei bond a lunga scadenza. Il motivo è semplice: il loro andamento è negativamente correlato con quello delle azioni, per cui, a patto di mixare adeguatamente le dosi, un portafoglio composto da obbligazioni a lungo termine ed azioni renderà di più, in termini corretti per il rischio, di un portafoglio composto solo dalle une o dalle altre.

Ovviamente, poiché i bond a lunga scadenza sono sensibili alle variazioni dei tassi di interesse (e non solo), avremo in casa anche obbligazioni con scadenza breve.

Le commodities

Investire in commodities (o materie prime) significa esporsi a due tipi di problema:

- la volatilità che questo tipo di strumento finanziario ha, soprattutto nelle fasi di rialzo dei tassi

- la mancanza di remunerazione, poiché le materie prime di fatto non offrono proventi periodici.

Tuttavia conviene investire in oro, commodity per eccellenza, nonostante il trend del metallo non sia così favorevole grazie alla correlazione negativa che lo stesso presenta con le azioni e le obbligazioni.

Ancora una volta il problema non è nello strumento in sé ma nella quantità con cui lo stesso va inserito nel portafoglio.

Ecco dove conviene investire nel 2017!!

Ti mostrerò il portafoglio dove conviene investire nel 2017 se vuoi ottenere un rendimento “modesto” ma senza correre rischi troppo elevati. Grazie al fatto che il portafoglio è equilibrato e che i suoi “componenti” sono tra loro poco correlati potrai investire i tuoi 100.000 euro o più subito comprando tutti insieme gli strumenti che ti dirò.

Potresti anche cercare di ottimizzare il momento di ingresso/uscita sui vari componenti, ma questo complicherebbe le cose e noi siamo qui per investire in modo semplice ma consapevole.

Il portafoglio dove conviene investire nel 2017 ha questa composizione (basata su un capitale pari a 100.000 euro):

- azioni: 30.000 euro (30%)

- obbligazioni a lungo termine: 25.000 euro (25%)

- obbligazioni a breve termine: 42.000 euro (42%)

- oro: 3.000 euro (3%)

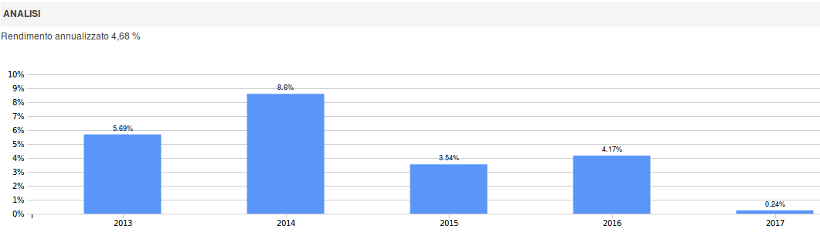

I rendimenti passati non sono indicativi di quelli futuri, ma considera che questi sono stati i rendimenti passati del portafoglio negli ultimi 5 anni:

Se la tua paura è di entrare nel momento sbagliato sappi che se lo avessi fatto in passato avresti investito a metà aprile del 2015, in corrispondenza dei massimi e saresti poi sceso fino al 10 febbraio 2016 dopo di che il controvalore investito sarebbe risalito fino a segnare un nuovo massimo a marzo 2017.

Durante questa fase “sfigata” il tuo capitale avrebbe perso l’8,14% passando da 125.352 € a 115.143 € corrispondente a 10.209 euro per poi arrivare ai 126.000 euro attuali.

Chiaro il concetto?

Se anche avessi sballato completamente il momento di ingresso, non avresti perso ma addirittura ottenuto un piccolo guadagno, a condizione che:

- tu abbia investito in tutti gli strumenti contemporaneamente

- tu abbia lasciato il tempo al portafoglio di fruttificare

Dove conviene investire nel 2017: gli strumenti

Abbiamo gli ingredienti che ti permettono di creare un portafoglio di investimento efficace anche nella calda estate del 2017.

Abbiamo visto come è composto il portafoglio per “macro categoria”.

Non ci resta che scegliere gli strumenti con cui implementarlo, che potranno essere:

- dei fondi comuni di investimento

- degli ETF (fondi comuni di investimento passivi a basso costo).

La tua banca cercherà di proporti la prima categoria di strumenti finanziari, ma tu puoi aumentare i rendimenti che otterrai riducendo i costi usando ETF scelti ad hoc.

Ricorda che Segreti Bancari è qui per aiutarti con i suoi servizi di:

- consulenza => scopri Investment Club

- analisi e aggiornamento => leggi gratis INVESTO

- formazione => impara ad investire da solo con Welcome.

Think different. Invest differently.

Giacomo Saver – CEO di Segreti Bancari

Ciao,

quanto pesano in termini d’importanza le singole componenti :

– asset diversificati (etf) obbligazioni-azioni-oro-liquidità

– asset decorrelati

– pesi dei singoli asset

– algoritmo (m.m o altro) per lo swicht da un asset ad un altro

Sapere quanto sono importanti i singoli fattori evita di fare cazzate.

E\’ importante sapere cosa fare ma lo è ancora di più cosa non fare !!!!

Faccio un esempio : se il fatto che gli asset devono essere decorrelati pesa il 50% della riuscita del portafoglio quello sarà un aspetto che non dovrà in nessun modo essere modificato.

Grazie

Ma tutto con la copertura hedged?

@ Marco

Ottima domanda.

I primi due elementi (asset diversificati e decorrelati) sono responsabili di circa il 90% dei rendimenti che otterrai nel tempo. L’algoritmo di ingresso/uscita e la scelta dei titoli “giusti” hanno un peso marginale rispetto all’asset allocation che imposti. purtroppo quasi tutti gli investitori cambiano, nelle loro teste, i pesi dei fattori e sono convinti che il rendimento dipenda dal momento di ingresso e dalla scelta dei titoli “giusti”…

@ Paolo

Scusa ma non ho capito la domanda… Intendi dire coprire il rischio di cambio ovunque?

Ciao Giacomo, bell’articolo, per etf azionario intendi su msci world (ishares), per etf obbligazionario lungo termine va bene lyxor 7-10 anni oppure occorre allungare la duration? Per etf obbligazionario 1-3 anni occorre sceglierne uno con costi ridottissimi visti i già magri rendimenti di mercato (magari lyxor).Grazie

@ Massimo

Per la parte azionaria del portafoglio va benissimo un ETF che replichi il MSCI Morld, per la parte obbligazionaria userei un paio di ETF più diversificati che investono in bond di tutto il mondo e non solo in titoli di stato area euro come il Lyxor 7 – 10 anni.

Ad esempio puoi usare l’ETF DB di cui parlo qui.

Grazie per i complimenti e a presto…

Buongiorno Dottore,

Ho comprato il suo libro e l’ho trovato molto interessante per un investitore alle prime armi come me….volevo sapere se i 4 asset che suggerisce nel libro possono essere utilizzati anche per un portafoglio minore di 100.000 euro oppure non ne vale la pena…? Grazie e buona giornata

@ Umberto

Grazie anzitutto per aver comprato il mio libro e per i complimenti. Gli asset proposti vanno bene anche per portafogli inferiori a 100.000 euro ma occorre fare molta attenzione ai costi di acquisto che di solito crescono parecchio se le somme in gioco diminuiscono.

Se mi dà qualche informazione in più sono lieto di aiutarla al meglio…

Grazie della risposta il mio budget attuale è 20.000 euro fermi sul conto corrente altri 20.000 li ho appena investiti in intesa san paolo life prospetti.

ho scaricato i suoi 4 video in che percentuale mi suggerisce di dividere il capitale di 20.000 rispettivamente ai 4 strumenti?

grazie

@ Umberto

Grazie per aver visto i miei video gratuiti di IC Warm up. La prego di continuare a seguirmi perché tra una quindicina di giorni le manderò un portafoglio modello che potrà implementare a partire dagli ETF che ha “scoperto” ora.

A presto e buon proseguimento…

Come ho spiegato nel mio primo commento fatto nel suo blog, dove si parla di differenza tra ETF a distribuzione e ad accumulazione, prediligo gli ETF ad accumulazione.

Mi sono quindi posto il quesito se esistono le versioni ad accumulazione dei 4 ETF che lei ha selezionato (in realtà dei 3 ETF poichè l’oro non ha dividendi o cedole da accumulare).

Sono riuscito ad individuare l’ETF Azionario versione Accumulazione (versione Core dello stesso emittente) che tra l’altro segnalo costa solo lo 0,2% anzicchè 0,5%, però non sono ancora in grado di valutare se è altrettanto liquido, in quanto il modo di valutare la liquidità degli ETF per me rimane la cosa più oscura e difficile sull’argomento.

Visto che ci ha insegnato che la liquidità è una delle cose più importanti da considerare per gli ETF le chiedo quindi:

1) Mi può dire nello specifico in che rapporto stanno i 2 ETF come liquidità, ovvero fatto 10 il livello di liquidità del’ ETF azionario a Distribuzione da lei proposto, quanto è liquido l’equivalente ad Accumulazione?

2) Potrebbe dirmi se esistono gli equivalenti in versione accumulazione dei 2 ETF obbligazionari da lei proposti (io non li trovo, quantomeno dello stesso emittente), ed eventualmente dirmi anche se sono sufficientemente liquidi?

3) Mi sembra di capire che (purtroppo quantomeno per me) sono preferiti di più gli ETF a Distribuzione e quindi in generale gli ETF ad Accumulazione sono probabilmente meno liquidi, è così?

Ho comprato su Amazon il suo libro “Entro io e il mercato scende”, è stato spedito e sono in attesa che arrivi. Spero che mi sia ancora più utile di quanto non lo è già tanto il suo blog che seguo da tanto, e spero che spieghi come valutare la liquidità degli ETF.

Capisco di chiederle tante cose che possono portarle via troppo tempo e quindi le do’ in anticipo la mia comprensione se non potrà ripondermi integralmente (tra le domande che le ho posto, per me la più importante è la prima).

Grazie per tutte le opportunità di imparare che mi/ci dà in questo blog e buona giornata.

@ Giusto

La ringrazio per il suo commento e per le domande che mi pone. La scelta di preferire un ETF a distribuzione o uno ad accumulazione è abbastanza arbitraria nel senso che non è così decisiva ai fini dei rendimenti di lungo periodo.

Di certo gli ETF ad accumulazione sono “più efficienti” perché rimandano il pagamento delle imposte al momento del disinvestimento, mentre quelli a distribuzione generano utili tassati nel momento stesso in cui sono pagati.

Quello che non ha senso, a mio avviso, è scegliere un prodotto a distribuzione per poi reinvestire i dividendi incassati, come fanno molti. O si sceglie un ETF che periodicamente paga dividendi perché si vuole spenderli, o è meglio un ETF che accumula, a questo punto.

La liquidità degli ETF è uno dei criteri più importanti nella scelta efficace di questi strumenti e daremo spazio all’argomento al corso dal vivo Investitore Libero che terrò ad aprile 2018 a Riccione. La saluto e ringrazio di cuore per i complimenti.

Buongiorno,

grazie e rimango in attesa di un suo riscontro, aggiungo che non mi è ancora arrivato il 4 e ultimo video….

grazie per la disponibilità e buona giornata

@ Umberto

Poiché hai richiesto i video l’11 luglio scorso, l’ultima lezione ti è arrivata qualche giorno dopo 🙂

Ad ogni modo te la rimando, ok?

Un caro saluto e a presto!!

Salve, sono un vostro attento lettore e ho un quesito su un etf strano. IE00BWBXM948 (az. tecnologico)

Ero affascinato dalla tipologia e dalle socità al suo interno, ma è come se fosse morto.

I grafici e i dati non sono dinamici, li mostrano poche volte al mese, mornistar non lo classifica con delle stelline è difficile da monitorare… non come gli altri etf che vedo sempre tutte le statistiche ogni secondo anche via telefono… A volte mi sembra freezato.. non so se mi spiego. E’ un etf particolare e da abbandonare? Meglio cercare altro in campo tech? grazie

@ Paolo

L’ETF che indichi scambia poco, ed è questo il motivo per cui lo vedi “frizzato”. puoi sostituirlo con uno più scambiato sempre avente come riferimento il mercato tecnologico, oppure – se qusto tipo di investimento mal si “sposa” con la tua strategia di portafoglio, liquidarlo e cambiare tipo di investimento.

Grazie a te per il commento e buon proseguimento con Segretibancari!!

Salve Dottore,

ultimamente la seguo con grande attenzione e grande piacere. Le chiedo solo un’opinione (se vorrà) su questo portafoglio, avendo come obiettivo un rendimento annuo netto del 3 massimo 4%:

1) Quota azionaria 50% (per ragioni di sensibilità etica ho selezionato 4 etf relativi a mercati piuttosto stabili che sembra funzionino – Acqua FR0010527275; Alternative FR0010524777; Igiene personale e cura casa FR0010344978; Sociale e Ambientale LU0629460675)

2) Quota obbligazionaria a breve termine 20% IE00B4L60045

3) Oro 30% JE00B1VS3770

In ogni caso la ringrazio per questa possibilità. Cordiali saluti

@ Andrea

La suddivisione tra azioni e obbligazioni va bene, è forse un tantino aggressiva per i suoi obiettivi di investimento. Ha provato ad esaminare in dettaglio in quali aree geografiche è investito, perché la prima sensazione (senza aver fatto analisi) è che la sua quota azionaria sia “pesantemente” impiegata in America.