Fonchim è il fondo pensione dei lavoratori dell’industria chimica e farmaceutica. Ecco come funziona e se conviene davvero.

Fonchim: chi sono gli aderenti?

Fonchim è un fondo pensione chiuso. esso, cioè, è riservato ai lavoratori dei settori chimico, farmaceutico ed affini (Gpl, vetro, lamade, e minero-metallurgico).

Si tratta di un fondo ad adesione volontaria e a capitalizzazione. I contributi versati, in breve, vengono investiti in uno a scelta tra i comparti del fondo e vi restano fino al raggiungimento dell’età pensionabile.

Da questo punto di vista, Fonchim è un prodotto rigido, che blocca i tuoi soldi fino al momento della tua pensione. A titolo di esempio, al di fuori dalle ipotesi previste dalla legge, non potrai rientrare in possesso dei tuoi soldi prima della scadenza.

Come funziona Fonchim

I tre comparti di investimento

Al momento dell’adesione è possibile scegliere il comparto in cui fare confluire i soldi versati. A seconda del tipo di investimento, la gestione finanziaria del fondo sarà più o meno aggressiva.

Secondo il modello Life Cycle, che avrai modo di approfondire grazie ai nuovi corsi di formazione di Segreti Bancari, con il passare del tempo dovresti scalare marcia e passare ad un comparto aggressivo ad uno più prudente.

Comparto crescita

Il comparto crescita di Fonchim prevede una ripartizione del portafoglio sbilanciata a favore delle azioni. In modo particolare il portafoglio è composto per il 60% da azioni e per il restante 40% da obbligazioni.

Comparto stabilità

Questo comparto, invece, prevede una maggiore partecipazione al mercato obbligazionario. Intendo dire che le azioni coprono appena il 30% del totale, mentre le obbligazioni prendono il 70% del portafoglio.

Comparto garantito

Il comparto garantito prevede la certezza della conservazione del capitale.

In pratica quasi tutto il capitale versato è investito in obbligazioni. Le azioni, al contrario, rappresentano solo il 5% del totale.

Il rendimento di Fonchim

Come sai non è possibile determinare a priori il rendimento di un investimento. Tuttavia possiamo analizzare il comportamento passato dei comparti di Fonchim e trarre qualche considerazione sulla sua convenienza.

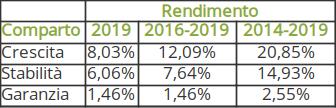

La tabella che segue mostra i rendimenti di Fonchim negli ultimi anni:

Sebbene i guadagni siano in apparenza interessanti, dei semplici portafogli di ETF avrebbero fatto meglio, come vedremo più avanti.

I punti deboli di Fonchim

A mio parere non sempre conviene sottoscrivere Fonchim. Sebbene i contributi versati siano deducibili, nel limite massimo previsto dalla legge, il fondo pensione presenta alcuni punti deboli che è bene conoscere.

Fonchim riscatto

Riscattare il fondo non è semplice a causa dei vincoli previsti dalla normativa. In sintesi lo statuto di FONCHIM permette il riscatto dell’80% o del 100% della posizione individuale maturata in caso di cessazione del rapporto di lavoro per:

- procedura licenziamento collettivo (già mobilità)

- licenziamento per giustificato motivo oggettivo

- fallimento azienda

- dimissioni volontarie

- cambio contratto

- promozione a dirigente

- fine tempo determinato

- licenziamento per giusta causa

- raggiungimento età pensionabile (con meno di 5 anni di iscrizione al Fondo)

A fronte della convenienza fiscale nell’adesione al fondo, paghi il vantaggio in termini di rigidità di uscita. Valuta quindi bene cosa fare.

Rendimenti insoddisfacenti

I rendimenti di Fonchim sono bassi a causa di due ragioni. In primo luogo i costi e le inefficienze gestionali. in secondo luogo per colpa della gestione troppo prudente anche nel comparto aggressivo.

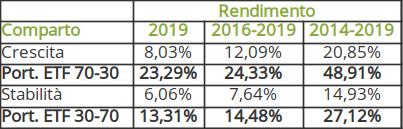

La tabella qui sotto confronta i rendimenti di Fonchim con quelli di tre portafogli di ETF:

Come puoi vedere la differenza di performance è così grande da compensare, praticamente sempre, il vantaggio fiscale.

Per concludere, Fonchim conviene solo se ti mancano pochi anni al pensionamento e puoi sfruttare il vantaggio fiscale. In questo modo il guadagno che otterrai deriverà unicamente dallo sgravio fiscale.

Tuttavia se ti mancano parecchi anni alla pensione, è meglio optare per un portafoglio di ETF.

Ti serve aiuto?

Se vuoi sapere dove investire, scopri Backstage. Se invece vuoi imparare da solo ad investire i tuoi soldi, senza dover ricorrere a nessun aiuto esterno, scopri i corsi di A Scuola di Investimenti.

Think different. Invest differently.

Giacomo Saver – CEO di SegretiBancari.com