L’ERP, l’Equity Risk Premium, è il maggior rendimento che il mercato azionario offre rispetto ad un impiego privo di rischio. Ecco perché la sua conoscenza e l’evoluzione sono così importanti per chi vuole investire in modo consapevole il proprio capitale.

Cos’è l’Equity Risk Premium: definizione

Investire in azioni conviene, nel lungo periodo. Il rendimento del capitale di rischio (equity), infatti è normalmente superiore, in media, a quello di un titolo di stato a breve termine. In altri termini: il motivo per cui le persone impiegano i propri risparmi in borsa è perché si aspettano di ottenere un guadagno superiore ai bond che compensi le inevitabili fluttuazioni di breve periodo.

L’Equity Risk Premium (ERP), in sintesi, esprime il maggior rendimento offerto dal mercato azionario, in un certo periodo di tempo. Esso varia sulla base di diversi fattori:

- maggiore o minore avversione al rischio da parte degli operatori

- struttura dei tassi di interesse

- il livello di indebitamento finanziario del sistema

- gli open interest sul mercato delle opzioni

- incertezza economica

- grado di liquidità del mercato.

Impara ad investire da solo, gratis, con Welcome.

Come funziona l’ERP

Un investitore razionale avverso al rischio non accetterebbe mai di abbandonare il porto sicuro dei titoli governativi a breve scadenza per scegliere strumenti finanziari rischiosi. Affinché ciò accada occorre che il mercato azionario, nel complesso, offra un guadagno atteso elevato così da compensare le fluttuazioni subite.

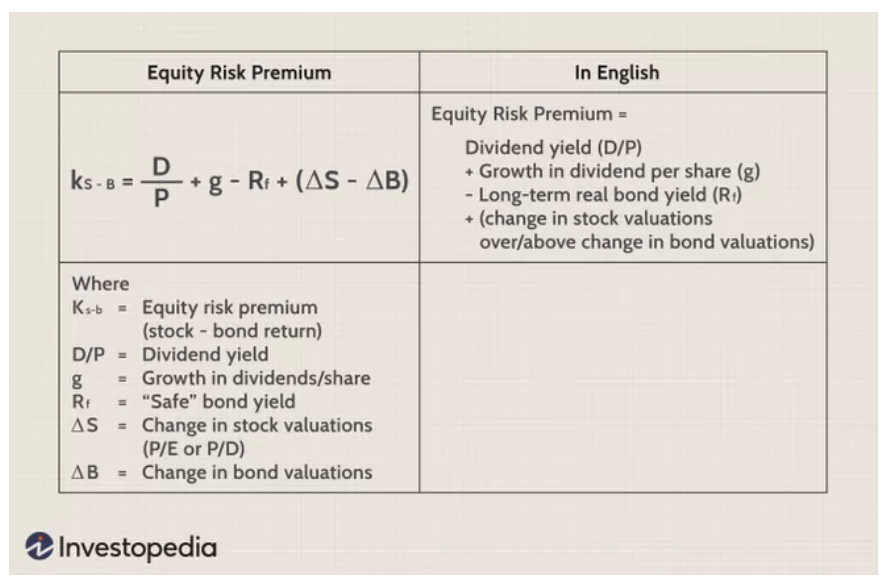

Stimabile in via teorica, il valore di equilibrio dell’ERP è di difficile quantificazione pratica a causa delle variabili, anche psicologiche, che entrano in gioco. Volendo semplificare con una formula è utile fare riferimento a quella proposta da Investopedia:

Essa, in breve, si basa sul modello di Gordon che considera il rendimento da dividendo corretto per il tasso di crescita atteso dei dividendi nella stima del prezzo di un’azione.

Il grado di avversione al rischio condiziona in modo importante l’indicatore. Infatti quando il sentiment è negativo il premio per il rischio si amplia a causa di due effetti congiunti:

- scende la domanda di asset rischiosi, il che ne accresce i rendimenti

- aumenta la richiesta di attività sicure, il che ne comprime i rendimenti attraverso la salita dei prezzi.

La correlazione negativa tra tasso privo di rischio ed Equity Risk Premium è rafforzata dal comportamento delle Banche Centrali. Queste ultime, comprando bond a tassi negativi, hanno influenzato l’ERP in modo sostanziale.

Valore storico e attuale

Studi fatti sul mercato statunitense, il più grande, liquido ed efficiente al mondo, hanno dimostrato che nel lungo periodo (30 anni) l’ERP oscilla tra il 5% ed il 5,50%. Ciò suggerirebbe che quando il valore è storicamente basso il pericolo di un crollo azionario che ripristini la media di lungo periodo è elevato.

A settembre 2020, nel pieno della pandemia globale l’ERP arrivò al 5%, superando la media dal 1960 che vedeva, invece, il valore fermo al 4%. Ciò suggeriva, a livello teorico, che le azioni erano convenienti, giustificando – con il senno del poi – il rialzo del 2021. La seconda metà del 20° secolo ha visto un premio per il rischio azionario relativamente alto, oltre l’8% secondo alcuni calcoli, contro poco meno del 5% per la prima metà del secolo.

Secondo quanto riporta il Sole24Ore, invece, il valore del premio al rischio ad oggi è fermo al 3% circa. Questo suggerisce un possibile tracollo dell’azionario? Secondo noi no. La diminuzione del valore, infatti, è imputabile per gran parte alla fine dell’era dei tassi a zero.

La crescita dei tassi ha avuto diversi effetti, tra cui quello di comprimere il differenziale di guadagno tra azioni ed obbligazioni. Se questo da un lato implica che le azioni potrebbero scendere, dall’altro un basso ERP trova giustificazione nell’elevato tasso di inflazione che penalizza gli investimenti a reddito fisso.

Miti da sfatare

Attorno al valore previsionale dell’ERP ruotano alcuni falsi miti. Alcuni di essi sono fomentati da chi ha interesse a vendere modelli predittivi o algoritmi in grado, secondo chi li propone, di anticipare i movimenti futuri del mercato.

Ecco, allora, cinque miti da sfatare per restare vigili e consapevoli:

- esistono software in grado di calcolare il valore “giusto”, di “equilibrio” del premio al rischio al fine di guadagnare sui mercati;

- l’ERP ha un valore di equilibrio verso il quale tende sempre. Questo serve da parametro per prendere decisioni finanziarie;

- il premio al rischio è stabile e tende, quindi ad avere una significatività statistica. In verità il dato è dinamico e non è possibile fissare un suo livello di riferimento o un intervallo di valori;

- il valore stimato e usato dagli analisti finanziari è quello giusto. Non è così, perché come tutte le grandezze finanziarie anche questa è soggetta all’alea del caso;

- l’adeguamento dei flussi di cassa al rischio rende superfluo l’utilizzo dell’ERP.

Conclusioni

L’Equity Risk Premium è un concetto evanescente, su cui gli studiosi accademici si cimentano da anni. Mentre il lettore interessato potrà approfondire leggendo ricerche on line, tutti gli altri faranno bene a ricordare la lezione fondamentale. Il motivo per cui investire in azioni è più redditizio di ogni altra forma di impiego del denaro, nel lungo termine, sta nel fatto che esse sono rischiose nel breve periodo.

È bene ricordarlo anche grazie alle risorse preziose che ti mettiamo a disposizione:

- Welcome, per imparare gratuitamente ad investire da soli;

- Backstage per conoscere il funzionamento del nostro servizio di consulenza indipendente;

- INVESTO per leggere le nostre ricerche e analisi operative e sapere dove sia meglio investire oggi.

Think different. Invest differently.

Giacomo Saver – CEO di Segreti Bancari

0 commenti