Hai sentito parlare della leva finanziaria ma non sai cos’è o come funziona? In questo articolo troverai tutte le risposte alle tue domande per evitare di commettere pericolosi errori.

Cos’è la leva finanziaria

La leva finanziaria è uno strumento fondamentale negli investimenti, dal momento che consente di esporsi al mercato per una certa quantità di denaro pur non essendo in possesso dell’intera somma sul proprio conto.

L’investitore che ne fa uso di fatto utilizza denaro in prestito dall’intermediario (di solito una banca o un broker) per aprire una o più posizioni sul mercato, sborsando in realtà una piccola quantità di denaro. In questo modo si possono generare maggiori profitti, ma (attenzione) si può incorrere anche in maggiori perdite.

Si tratta, in definitiva, di un’arma a doppio taglio. Piccole variazioni nel sottostante, infatti, avranno un effetto amplificato sia sui profitti sia sulle perdite portando anche all’azzeramento del capitale investito.

Interessato ad investire da solo in autonomia? Scopri Welcome.

Come funziona: caratteristiche e calcolo

Come già detto, la leva nel trading significa usare il capitale preso in prestito da un broker quando si apre una posizione. Uno dei principali obiettivi di questo strumento è quello di ottenere un’esposizione maggiore con il minor capitale possibile come parte della strategia di investimento.

Le caratteristiche principali di questo strumento sono:

- E’ esente da interessi

- Non ha una data di scadenza

- Non ha commissioni di apertura o chiusura, solo commissioni di mantenimento

Da un punto di vista matematico, la leva finanziaria si può esprimere con la seguente formula:

Leva Finanziaria= Capitale Investito/ Capitale Proprio

Uno dei vantaggi del “leverage” è rappresentato dal consumo ridotto di capitale. Poiché ad essere impiegata è una frazione dell’importo effettivamente movimentato è possibile destinare la restante parte ad altri usi. Tuttavia un uso indiscriminato dello strumento porta alla rovina dell’operatore.

La storia è piena di esempi di fondi speculativi (hedge) che, abusando della leva, sono andati in default con gravissime ripercussioni sia per chi vi aveva investito sia per il sistema finanziario nel suo complesso.

Leva e margine: due fattori interconnessi

Per garantire l’esito positivo di tale manovra viene definito un margine, ovvero una quota di capitale che l’intermediario trattiene dal conto dell’investitore per coprire eventuali perdite. Semplicemente, il margine è la somma di denaro che l’investitore deve depositare presso la banca come garanzia a tutela di eventuali perdite.

Naturalmente una volta che la posizione viene chiusa, il margine viene restituito, perciò esso non è un costo reale per il trader, ma piuttosto come una forma di assicurazione. Esso si calcola come segue:

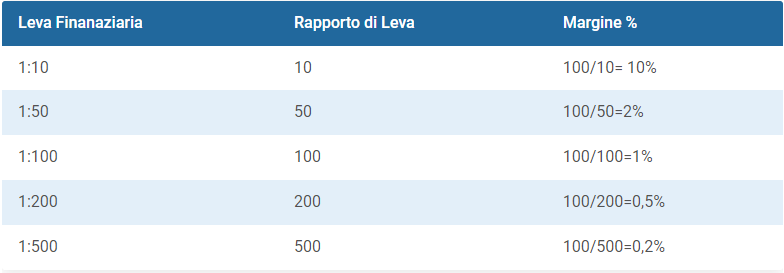

Margine= 100/Leva Finanziaria

Nonostante ciò, il margine (solitamente espresso come una percentuale) varia da un intermediario all’altro. Inoltre, bisogna ricordare che leva e margine sono inversamente legati. Tanto più è alta la leva, tanto minore è la garanzia richiesta.

E’ importante sapere che quando il margine disponibile si avvicina allo zero l’intermediario applicherà la cosiddetta margin call o chiamata a margine. Questa condizione permette alla banca di chiudere tutte le posizioni aperte per evitare che le perdite siano superiori al denaro disponibile sul conto.

Quali sono le potenzialità (e i rischi) del suo utilizzo?

Le potenzialità dell’utilizzo della leva finanziaria sono chiare. E’ possibile aumentare esponenzialmente il ritorno del proprio investimento, utilizzando una piccola quantità disponibile di denaro. Attenzione però, come affermato in precedenza, l’effetto moltiplicatore della leva finanziaria funziona anche nel caso in cui l’investimento dovesse andare male.

Un esempio concreto

Nel caso in cui decidessimo di investire 1.000 € in nostro possesso più un’ulteriore somma di 9.000 € presi in prestito, se il titolo si deprezzasse del 30%, rimarremmo con soli 7.000 € in mano; dovendo, tuttavia restituire i 9.000 € presi in prestito più gli interessi (applicati dal broker) e considerando i 1.000 € del nostro investimento iniziale avremmo una perdita reale di oltre 3.000 €.

In percentuale la sofferenza, rispetto al valore di 1.000 € in nostro possesso, sarebbe quindi del 300% a fronte di una diminuzione del valore del titolo del 30%.

Rischio sistemico

I mercati finanziari sono molto cambiati rispetto al passato. Le banche, ad esempio, fanno ampio ricorso alle poste fuori bilancio per nascondere la loro vera posizione debitoria. Inoltre vengono spesso create delle società terze cui vengono trasferiti alcuni tipi di credito in carico al sistema bancario.

Queste ultime, dal canto loro, emettono delle obbligazioni che collocano presso altri soggetti, molto spesso investitori privati.

Ad esempio negli USA nel 2008 si fece ampio ricorso alla cartolarizzazione dei debiti. Le banche cedevano i mutui immobiliari concessi a soggetti non troppo affidabili ad altre realtà che li finanziavano con l’emissione di debito. Mano a mano che il valore degli immobili sottostanti cresceva, i proprietari potevano indebitarsi ulteriormente alimentando un circolo vizioso.

Chi utilizza la leva finanziaria?

Teoricamente la leva finanziaria è uno strumento che può utilizzare qualsiasi investitore che si avvicina al mondo del trading. I mercati che accettano la leva sono diversi, tra tutti spiccano quello azionario, il forex, gli indici, le obbligazioni, le materie prime.

Le banche sono tipicamente dei soggetti che operano con un grado elevato di leva finanziaria. A fronte di un determinato capitale netto, il totale delle attività in cui le risorse sono investite è generalmente molto più elevato. Questo pone dei seri problemi ai “regolatori” come la Banca d’Italia. In particolare essa è passata, negli anni, da una vigilanza di tipo macro (o strutturale) ad una micro (di tipo prudenziale, concentrata sulla solvibilità del singolo intermediario).

L’opinione di Segreti Bancari

Nell’esempio visto abbiamo dimostrato come una fluttuazione del 30% possa causare una perdita molto forte, superiore al capitale di partenza. Il vero problema (che spesso nessuno ti dice) è la difficoltà nel recuperare una sofferenza così elevata.

Esiste una legge in finanza, chiamata “la legge della rovina statistica” che evidenzia inequivocabilmente la sconvenienza ad utilizzare la leva finanziaria se non sia ha un’eccellente preparazione in materia.

La “legge” dimostra che la possibilità di recupero del valore iniziale del capitale perduto è quindi inversamente proporzionale alla perdita. A titolo di esempio un ribasso del 50% implica il raddoppio della posizione solo per recuperare il valore iniziale.

Quello che può sembrare uno strumento interessante con potenzialità positive per l’investitore presenta, invece, dei rischi che devono quindi essere tenuti nella dovuta considerazione e mai sottovalutati.

La leva finanziaria è a tutti gli effetti un debito e bisognerebbe accostarsi ad esso solo se le competenze in materia lo permettono.

Risorse utili

Siamo qui per aiutarti con i nostri servizi, che puoi provare GRATUITAMENTE:

- Welcome, se ti interessa imparare ad investire da solo, in autonomia;

- INVESTO, se vuoi leggere ogni settimana articoli con taglio operativo su dove investire

- Backstage, se sei interessato a ricevere consulenza.

Think different. Invest differently.

Giacomo Saver – CEO di Segreti Bancari