Conoscere la volatilità e imparare a sfruttarla a nostro vantaggio per aumentare i rendimenti grazie a tre consigli mirati.

Due modi per misurare la volatilità

La volatilità dei mercati finanziari può essere misurata in due modi diversi. Il primo criterio si basa sull’andamento storico delle quotazioni. Il secondo, invece, proviene direttamente dal mercato.

Per chi vuole fare un salto di qualità e guadagnare in modo stabile nel tempo sono a disposizione i nostri corsi sempre aggiornati per imparare ad investire.

La misurazione della volatilità storica

Il valore usato per misurare la volatilità di uno strumento finanziario è la deviazione standard. Si tratta, in breve, di una misura statistica di dispersione che esprime la media degli scostamenti dei rendimenti rispetto ad un valore centrale. Quest’ultimo, in particolare, è la media stessa.

La volatilità, dunque, è tanto più elevata quanto più i rendimenti probabili sono lontani dalla media.

Il vantaggio della deviazione standard sta nel fatto che essa è calcolabile per ogni tipo di strumento finanziario. Lo svantaggio risiede, invece, nella indifferenza del segno. L’indicatore classifica come volatile, ad esempio, anche un investimento il cui rendimento può essere molto positivo, ma lontano dalla media.

La misurazione della volatilità implicita

Esiste un secondo modo per valutare la volatilità. Esso si basa sui dati impliciti nel prezzo delle opzioni. Senza cadere nel tecnicismo esagerato, si può estrapolare la temperatura del mercato sulla base delle quotazioni di alcuni derivati .

L’indice usato per misurare la volatilità è il VIX. Esso presenta il vantaggio di monitorare il sentiment degli operatori in tempo reale. Tuttavia l’indice è disponibile solo per la borsa Usa e per le azioni europee. Nel primo caso avremo il VIX relativo all’S&P 500. Nel secondo caso, invece, il VStoxx che si riferisce all’Euro Stoxx 50.

Quale direzione prenderanno i mercati? Scoprilo su INVESTO.

Volatilità e ritorno in media

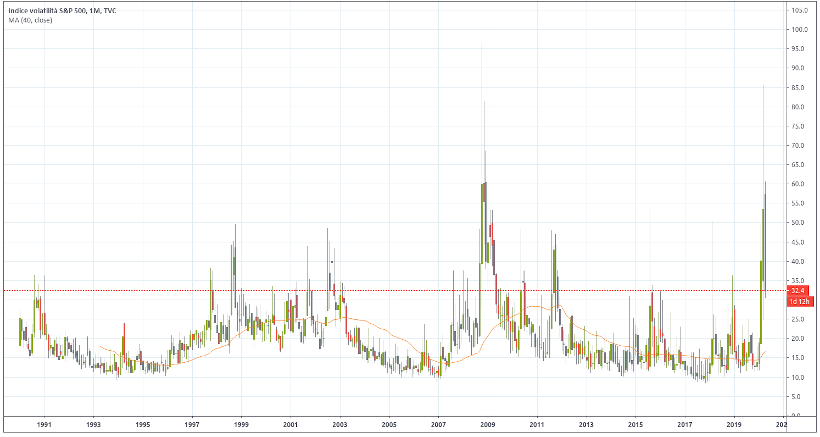

Il VIX americano, storicamente, ha oscillato tra un minimo di 10 e un massimo di 30. Quando si è discostato da questi valori vi è ritornato, alternando periodi molto volatili a periodi tranquilli e viceversa.

A titolo di esempio il grafico che segue mostra la persistenza del fenomeno. I dati sono su base mensile e vanno dal 1991 ad oggi:

È immediato constatare come una forza di gravità occulta riporti il VIX verso la media. In questo modo una volatilità bassa sarà compensata da un eccesso opposto e viceversa.

Il “ritorno in media” è un fenomeno tipico dei mercati azionari, e per fortuna può essere sfruttato per aumentare i rendimenti.

Tre modi per sfruttare la volatilità

Investire sugli estremi

Goldman Sachs ha dimostrato che chi ha investito quando il VIX superava i 50 punti ha ottenuto guadagni del 32%, in media, nei 12 mesi successivi. Lo studio ha considerato i dati dal 1990 ad oggi.

Purtroppo picchi di volatilità anomala sono poco frequenti. Si tratta quindi di una strategia estrema difficile da sfruttare con regolarità.

Ribilanciare il portafoglio

Come spieghiamo nei nostri corsi di formazione, il ribilanciamento del portafoglio è una procedura che sfrutta la volatilità. Soprattutto quando la direzione dei mercati non è chiara.

In che fase di mercato ci troviamo? Te lo dice INVESTO.

Il ribilanciamento non funziona sempre, né va bene per tutti. La determinazione del quando, quanto e con che frequenza ribilanciare è di estrema importanza.

Oltre a ciò il ribilanciamento è un’operazione difficile da fare a livello emotivo. Esso, infatti, costringe l’investitore ad andare contro corrente comprando quando tutti vendono e vendendo quando tutti comprano.

A proposito, il tuo portafoglio è ben ottimizzato quanto i nostri? Scoprilo ora.

Convivere con la volatilità

Il problema maggiore dell’investitore sta nella errata credenza di poter evitare la volatilità. Ad esempio affidandosi ad un esperto onnisciente, o grazie ad un metodo miracoloso.

Nel tentativo di evitare la volatilità, gli investitori commettono due tipi di errore:

- corrono rischi eccessivi

- si espongono poco o nulla al rischio.

Nel primo caso non appena le perdite iniziano a crescere vendono tutto e consolidano il danno. Nel secondo caso, invece, ottengono rendimenti bassissimi o nulli, in attesa che la situazione sia “chiara”.

Esporsi ad un livello accettabile di volatilità e conviverci è un’abilità sospesa tra tecnica e scienza. La prima, in breve, ci aiuta a costruire portafogli corretti e performanti, mentre la seconda ad avere gli strumenti comportamentali per fare le cose giuste nella sequenza giusta.

Think different, invest differently.

Giacomo Saver – CEO di Segreti Bancari.