In questo articolo esamineremo il prodotto Bancoposta Mix 2 per capire se conviene sottoscriverlo. Dopo una descrizione dettagliata del fondo e delle sue caratteristiche daremo le nostre opinioni motivate per aiutarti a fare la scelta corretta.

Cos’è Bancoposta Mix 2

Si tratta, in definitiva, di un fondo bilanciato facente parte della linea Mix. Quest’ultima, in breve, nasce dalla collaborazione tra Banco Posta SGR ed Anima SGR. Il prodotto è la soluzione per chi non vuole rinunciare al potenziale di crescita del mercato azionario, ma non è disposto ad assumersi rischi troppo elevati.

Il fondo investe almeno il 60% del patrimonio in titoli obbligazionari e monetari di emittenti governativi, sovranazionali e societari. La restante parte, fino a un massimo del 40%, può essere investita in titoli azionari. Al fine di ridurre il rischio valutario, inoltre, le valute diverse dall’euro non potranno superare il 30% del portafoglio complessivo.

Indeciso su dove investire? Lascia che ti aiutiamo noi, con Backstage.

Composizione media del portafoglio

Per comprendere al meglio la politica di gestione adottata, è utile esaminare la composizione media dell’intero portafoglio. Ecco, in definitiva, le macro aree in cui investe il gestore:

- azioni: esposizione media 25% (massima 40%)

- obbligazioni: esposizione media 75% (minima 60%).

Il fatto che il portafoglio si collochi nella parte bassa della forchetta esprime come il fondo sia tipicamente un prodotto prudente. Questo è in linea con le scelte di Poste Italiane che mettono al primo posto la tutela dei risparmi. Tuttavia, come vedremo, si tratta di un limite importante per ciò che riguarda la redditività.

Benchmark

Il parametro oggettivo di riferimento con cui il gestore si confronta è rappresentato da questi indici:

- 10% Titoli di Stato Europei breve termine (ICE BofAML Euro Treasury Bill Index);

- 30% Titoli di Stato dell’Area Euro (ICE BofAML Euro Government Index);

- 10% Titoli obbligazionari di società Europee a elevata capitalizzazione (ICE BofAML Euro Large Cap Corporate Index);

- 15% Titoli di Stato Globali (ICE BofAML Global Government Index);

- 10% Titoli di Stato Paesi Emergenti con copertura del rischio di cambio (ICE BofAML Diversified Emerging Markets External Debt Sovereign Bond Index);

- 12,5% Azioni Globali con copertura del rischio di cambio (MSCI World All Country Hedged);

- 12,5% Azioni Globali senza copertura del rischio di cambio (MSCI World All Country non Hedged).

Lo stile di gestione dichiarato è attivo. Ciò significa che il gestore, in teoria, si discosterà dal benchmark nel tentativo di ottenere un rendimento corretto per il rischio più favorevole.

Il profilo di rischio

Secondo le informazioni riportate dal KIID il livello di rischio del prodotto è di quattro, su una scala che arriva al massimo di sette. Si tratta, quindi, di un fondo tendenzialmente rischioso e adatto a quegli investitori che cercano una crescita robusta del capitale accettando un certo rischio.

I dati analitici in possesso del nostro Ufficio Analisi, tuttavia, mostrano come Mix 2 sia in realtà più prudente di quanto sembri. Infatti la volatilità a cinque anni è di appena il 4,98%. La caduta massimo-minimo, nota come draw down, invece, è stata del 13,40%. Si tratta dunque di valori piuttosto contenuti che confermano l’orientamento prudente delle gestioni postali.

Costi e rendimenti

Secondo Morningstar il costo annuo di gestione del prodotto è dell’1,34%. Si tratta di una percentuale piuttosto impattante. Dal 2015 al 2022, in sintesi, il fondo ha sempre ottenuto guadagni inferiori al quelli del benchmark con la sola eccezione del 2021.

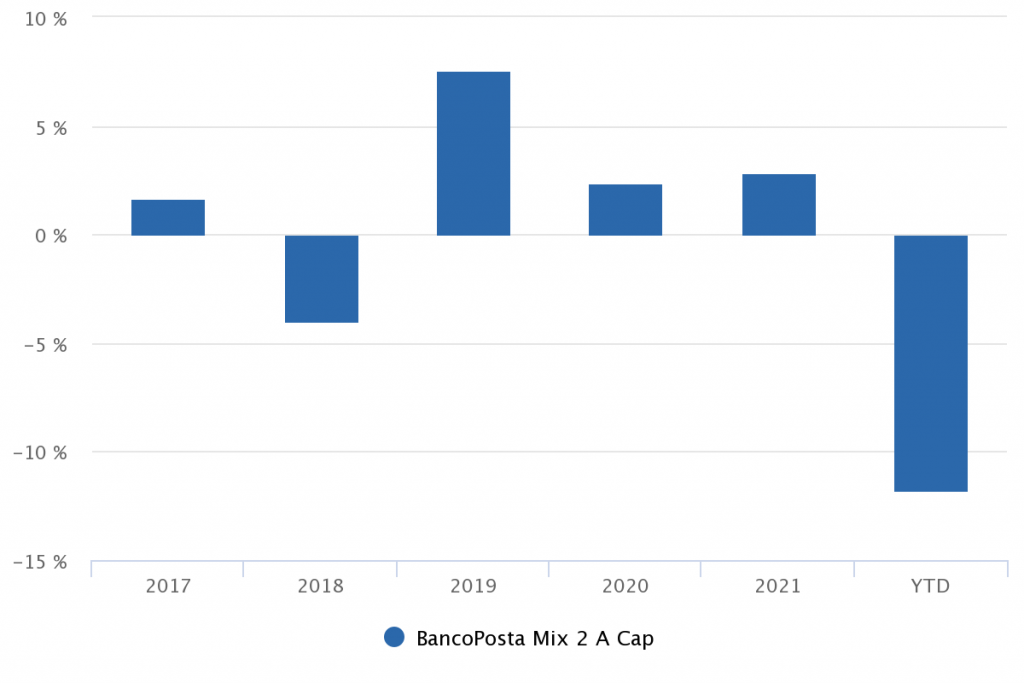

Quelle che seguono sono le performance storiche:

- 2015: 2,56%

- 2016: 1,55%

- 2017: 1,66%

- 2018: -4,01%

- 2019: 7,53%

- 2020: 2,36%

- 2021: 2,87%

- 2022 (dati a giugno): -9,24%

Come sottoscriverlo

Esistono due modi per partecipare al fondo:

Versamento in un’unica soluzione (PIC): importo iniziale (minimo) di 500 euro e versamenti successivi (minimo) di 100 euro.

Sottoscrizione mediante piano di accumulo (PAC): versamento iniziale, se effettuato, di 50 euro e una rata periodica (mensile, bimestrale, trimestrale o semestrale) di 50 euro o multipli per un periodo minimo di 1 anno fino ad un massimo di 12 anni.

Bancoposta Mix 2 conviene? La nostra opinione

Arrivati a questo punto è tempo di tirare le somme. In particolare è lecito chiedersi se conviene scegliere il prodotto oppure no. In linea di massima sconsigliamo di investire in fondi comuni per una serie di ragioni, che vanno dai costi alti alla scarsa trasparenza. Chi vuole approfondire potrà trovare spunti utili in questo video:

Nello specifico Mix due presenta lo svantaggio di addebitare commissioni elevate ai clienti. Questo elemento, in accoppiata con lo stile di gestione prudente, ha di fatto penalizzato i sottoscrittori durante le fasi positive dei mercati. Come si vede dal grafico sottostante, infatti, i guadagni si concentrano intorno allo zero:

Alla luce di quanto visto, sconsigliamo la sottoscrizione del fondo. Chi vuole rischiare potrà optare per prodotti più performanti durante le fasi favorevoli dei mercati, a costo di una maggiore volatilità. Chi, invece, vuole optare per una soluzione più prudente potrà orientarsi verso strumenti più difensivi riducendo i costi.

Risorse utili per investire

Sei indeciso su dove investire? Lasciati guidare dai nostri esperti, con Backstage.

Cerchi spunti operativi ogni 7 giorni con indicazioni pratiche su cosa fare? Leggi INVESTO.

Vuoi imparare ad investire da solo, in totale autonomia? Iscriviti gratis a Welcome.

Think different. Invest differently.

Giacomo Saver – CEO di Segreti Bancari