Xtrackers S&P Select Frontier è il miglior ETF per investire nei Paesi di Frontiera, ossia degli “Emergenti” di nicchia non ancora cari.

Quali sono i mercati di frontiera

L’investitore alla ricerca di opportunità di investimento è senz’altro attratto dai mercati di frontiera in cui è possibile investire grazie ad un ETF interessante quotato su Borsa italiana. Ma quali sono questi mercati, e perché vale la pena considerarli? Prima di procedere ricordo che questo articolo è meramente divulgativo.

In breve ciò non significa che secondo l’Ufficio Analisi e Mercati di Segreti Bancari è necessariamente il caso di investire oggi. Ognuno dovrà fare le proprie valutazioni e decidere in autonomia cosa fare. Se sei interessato alle migliori opportunità di investimento di oggi, selezionate da noi, scopri Backstage.

I mercati di frontiera rappresentano società operanti in Stati piccoli, promettenti, ma abbastanza instabili. Parliamo, ad esempio, di Ucraina, Zimbawe, Vietnam, ecc. Poiché i mercati finanziari di questi Stati sono piccoli, l’ETF che esamineremo a breve mette un filtro nella selezione dei titoli in base alla loro capitalizzazione.

Xtrackers S&P Select Frontier – LU0328476410

Caratteristiche

L’ETF permette di investire nei mercati di frontiera in modo semplice ed efficace. Il costo annuo di gestione, tuttavia, è più elevato rispetto a prodotti simili ma “generalisti”. Esso ammonta allo 0,95%, ma si giustifica con il fatto che parliamo di borse difficilmente accessibili anche agli stessi fondi comuni.

La modalità di replica è sintetica, basata su uno swap garantito dalla presenza di un collaterale, stipulato in contropartita con HSBC Bank.

L’ETF è ad accumulazione dei proventi. Si tratta, inoltre di un fondo di nicchia il cui patrimonio è pari a 82 milioni di €. Tra gennaio e agosto 2021 il fondo ha reso il 19%, mentre la performance triennale è stata del 25%. Ciò dimostra come l’interesse verso i mercati di frontiera sia un fenomeno recente, connesso con la ricerca di opportunità in segmenti di nicchia ora che le borse tradizionali sembrano care.

La volatilità, per finire, è del 12,34%.

Portafoglio

L’indice replicato, l’S&P Select Frontier ha come sottostante 40 azioni di 14 Paesi di frontiera. Affinché un titolo possa entrare nell’indice e rappresentare un investimento per l’ETF la sua capitalizzazione deve essere pari a 100 milioni di dollari Usa.

Ripartizione geografica

Ecco, in sintesi, l’elenco dei Paesi più rappresentati nell’indice con, a lato, la percentuale relativa:

- Vietnam – 29,50%

- Argentina – 13,59%

- Marocco – 11,87%

- Romania – 11,65%

- Bahrein – 7,72%

Cerchi i migliori ETF assemblati in un portafoglio ad hoc periodicamente ottimizzato? Eccoti servito!

Ripartizione valutaria

La suddivisione valutaria riflette i Paesi in cui il fondo investe. L’investitore accorto non si faccia trarre in inganno dal fatto che la quotazione dell’ETF è in dollari. Il rischio cambio, infatti, è relativo all’andamento tra le valute in pancia al fondo e l’euro.

Ecco dove investe l’ETF sui mercati di frontiera:

- Dong vietnamita – 29,50%

- Dollaro Usa – 27,30%

- Dirham marocchino – 11,87%

- Leu rumeno – 11,65%

- Dinaro kuwaitiano – 6,74%

La ragione per cui c’è un parziale sfasamento tra area geografica e valuta sta, probabilmente, nel fatto che le società relative pur appartenenti ad una nazione sono quotate su un altro mercato.

Ripartizione settoriale

Ecco i settori principali in cui investe l’ETF specializzato sui mercati di frontiera:

- Finanza – 35,65%

- Immobiliare – 13,88%

- Beni voluttuari – 12,73%

- Materiali – 8,17%

- Beni di prima necessità – 7,01%

Quali sono i migliori ETF in cui investire oggi e che peso dare ai vari prodotti per massimizzare il rapporto rendimento/rischio? Approfondisci…

Mercati di frontiera vs Emergenti

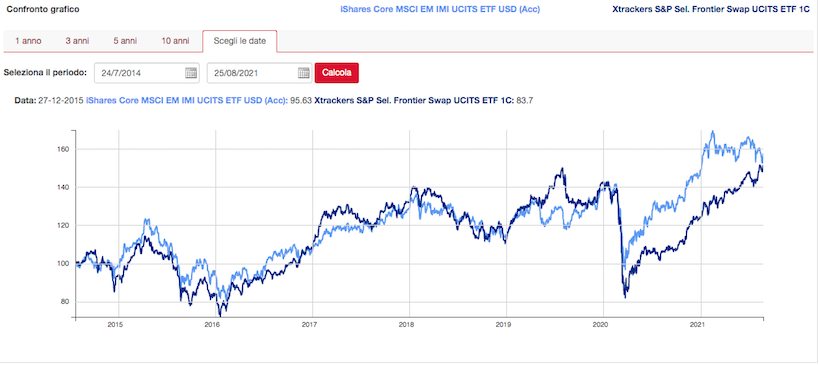

L’ETF sui mercati di frontiera ha avuto un andamento simile a quello dei Paesi emergenti:

Il coefficiente di correlazione, infatti, è di circa il 70%. Tuttavia è visibile un’accelerazione della performance a partire dal 2020. Ciò è imputabile, probabilmente, alla ricerca di alternative di investimento dopo che la corsa dei mercati post pandemica ha reso molte borse care.

Il rapporto prezzo/utili, pari a 13 ad agosto 2021, rende i mercati di frontiera più economici rispetto sia agli Emergenti sia agli altri Stati Sviluppati.

Risorse per approfondire

Cerchi i migliori investimenti di lungo periodo? Li trovi su Backstage.

Vuoi restare sempre aggiornato sui mercati con approfondimenti e analisi premium? Leggi INVESTO.

Vuoi imparare a gestirti da solo investendo in autonomia? Scopri Welcome.

Think different. Invest differently.

Giacomo Saver – CEO di Segreti Bancari