Gli ETF PIR sono il modo migliore per creare un piano di risparmio a basso costo puntando sulla ripresa dell’Italia nei prossimi anni.

ETF PIR, dove investono?

I PIR sono nati con la legge di bilancio del 2017. Essi, in breve, permettono di investire in società italiane a media e piccola capitalizzazione che beneficeranno del programma PNRR, ottenendo al tempo stesso importanti benefici fiscali.

L’elemento fondamentale da tenere presente, se si sceglie di investire in un PIR con gli ETF, è il vincolo di destinazione dei fondi. Infatti il 70% del capitale sarà investito in società del Bel Paese. In aggiunta un quarto della percentuale precedente va destinato ad aziende escluse dall’indice FTSE MIB. Scopo dei PIR, infatti, è il sostegno alle piccole e medie imprese, che beneficeranno anche dei programmi di sviluppo post pandemia.

È corretto investire oggi in small cap italiane? Scoprilo subito.

Quello che segue è, in breve, una ripartizione tipo che un ETF deve avere per esser “PIR compliant”.

- Il 49% del totale del patrimonio dovrà essere investito in società italiane, o che abbiano nel Paese una organizzazione stabile

- il 17,50% (pari al 25% del 70%) dovrà andare a società italiane a media e piccola capitalizzazione

- il 3,50% è destinato ad aziende non facenti parte né dell’indice FTSE MIB né dell’FTSE Mid Cap;

- l’ultimo 30%, infine, potrà essere investito liberamente.

Per garantire una adeguata diversificazione, inoltre, il gestore non potrà investire più del 10% delle disponibilità totali in azioni di un unico emittente.

I benefici fiscali dei PIR

Sebbene i vantaggi fiscali dei PIR non siano esclusivi degli ETF, vale la pena ricordare di cosa si tratti. I piani, in breve, sono esenti sia dalle imposte sul capital gain (ossia non pagano il 26% di tassa sulle plusvalenze) sia dall’imposta di successione.

Tuttavia occorre che l’ETF sia rispettoso delle regole (ossia classificato come PIR) e venga detenuto per almeno cinque anni. Inoltre esistono dei limiti quantitativi alle somme investibili.

Ogni singolo investitore, in definitiva, potrà versare al massimo 30.000 € annui l’anno, mentre la cifra complessivamente investita non dovrà superare i 150.000 €.

PIR in ETF: due cose da considerare prima di investire

Usare un ETF per investire in un PIR è senza dubbio una scelta corretta. Questi strumenti, infatti, permettono una efficace ottimizzazione dei costi. Tuttavia è bene ricordare due aspetti molto importanti prima di procedere.

Anzitutto il beneficio fiscale non deve essere il principale criterio di scelta. Sebbene gli investitori italiani siano molto sensibili alla questione “tasse”, è sbagliato partire dall’agevolazione fiscale per decidere dove investire. Cosa accadrebbe, infatti, se i guadagni non ci saranno? Nessuno può garantire, a priori, la redditività di un investimento, nemmeno di un ETF PIR.

In secondo luogo è bene ricordare che stiamo parlando di un prodotto di nicchia, specializzato in società a media e piccola capitalizzazione di una nazione che pesa meno del 2% della capitalizzazione mondiale. Il rischio Paese, quindi, va tenuto in debita considerazione, così come il timing.

Il successo dei PIR, nei prossimi anni, inoltre, dipenderà prevalentemente dallo sviluppo del Piano Nazionale di Ripresa e Resilienza varato dal Governo.

4 portafogli con i migliori ETF in cui investire oggi in base al rendimento desiderato: scopri Backstage.

I migliori ETF PIR

Ecco una selezione dei migliori ETF PIR disponibili su Borsa Italiana.

Lyxor FTSE Italia All Cap PIR 2020 – LU1605710802

Caratteristiche

Si tratta di un prodotto a replica fisica che costa lo 0,35% l’anno. L’ETF è ad accumulazione dei proventi. Il patrimonio, infine, è di 13 milioni di euro. Appare subito evidente che si tratta di un prodotto modestamente patrimonializzato, adatto come dicevamo ad investimenti di nicchia.

Rischio e rendimento

La performance del prodotto è stata:

- 2018: -15,20%

- 2019: +29,08%

- 2020: -4,24%

- 2021: (dati al 29 settembre) + 23,60%.

Il guadagno medio triennale è del 33,73%, mentre la volatilità è stata del 15,67%.

Lyxor FTSE Italia PMI PIR 2020 – FR0011758085

Caratteristiche

Si tratta di un prodotto specializzato sulle piccole e medie aziende italiane. Il costo annuo di gestione è dello 0,40%, mentre la modalità di replica è fisica. L’ETF PIR ha un patrimonio di 335 milioni di euro ed è ad accumulazione.

Rischio e rendimento

La performance del prodotto è stata:

- 2017: +33,93%

- 2018: -18,26%

- 2019: +20,57%

- 2020: -4,58%

- 2021: (dati al 29 settembre) +31,95%.

Il guadagno medio triennale è del 28,24%, mentre la volatilità è stata del 14,02%.

iShares FTSE Italia Mid-Small Cap – IE00BF5LJ058

Caratteristiche

In modo analogo al precedente, l’ETF PIR è specializzato nelle piccole e medie aziende italiane. Il costo annuo di gestione è dello 0,33%, mentre la modalità di replica è fisica. Il fondo, infine, ha un patrimonio di 40 milioni di euro ed è ad accumulazione.

Rischio e rendimento

La performance del prodotto è stata:

- 2018: -18,74%

- 2019: +22,12%

- 2020: -4,62%

- 2021: (dati al 29 settembre) +32,93%.

Il guadagno medio triennale è del 30,56%, mentre la volatilità è stata del 13,78%.

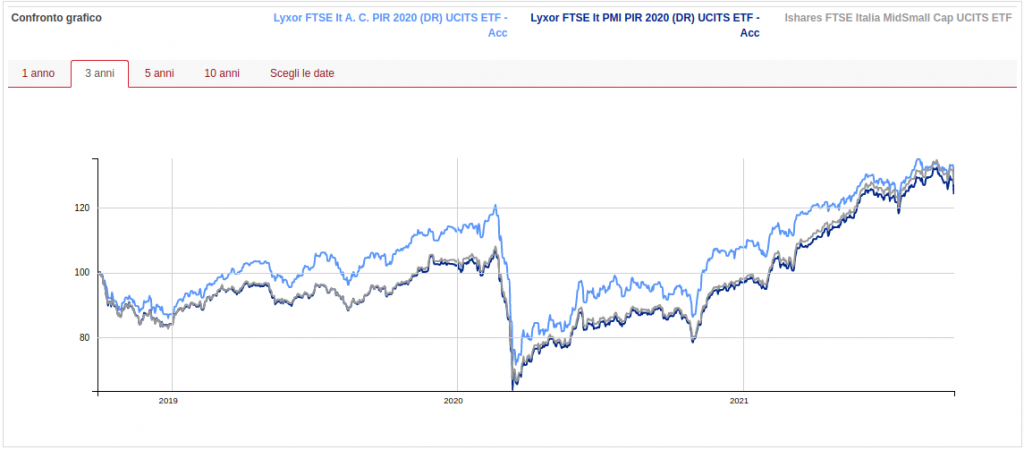

Confronto grafico

Il grafico che segue compara l’andamento degli ETF PIR che abbiamo esaminato in questo articolo:

L’investitore accorto ha ora a disposizione tutti gli elementi per fare una scelta corretta e ponderata.

Think different. Invest differently.

Giacomo Saver – CEO di Segreti Bancari