Scopriamo insieme, in modo semplice ma approfondito, cosa sono i titoli a reddito fisso, come funzionano e come usarli al meglio all’interno di un portafoglio diversificato per migliorarne la redditività.

Cosa sono i titoli a reddito fisso

Noti anche come bond o obbligazioni, questi strumenti finanziari rappresentano un credito nei confronti dell’emittente. Se quest’ultimo è un ente pubblico, ad esempio uno Stato, parleremo di bond governativi o titoli pubblici. Se, invece, l’emittente è una società privata ci troveremo di fronte ad un’obbligazione aziendale, o corporate bond.

I due elementi che contraddistinguono la categoria sono la scadenza, cui si accompagna l’impegno alla restituzione intera del valore nominale e la remunerazione. A differenza delle azioni, che comportano l’assoggettamento al rischio di impresa e una marcata possibilità di perdere tutto, i bond offrono un rischio minore.

Essi, troppo spesso però, sono erroneamente classificati come investimenti sicuri.

Welcome è il corso gratuito che ti aiuterà ad investire da solo, in completa autonomia.

Tipi

Di solito un’obbligazione paga interessi periodici sotto forma di cedola. Questa può essere corrisposta ogni anno, ogni sei mesi o, in modo meno frequente, con scadenza trimestrale. A fronte di questo tipo di strumento, noto come “plain vanilla“, esistono anche bond privi di remunerazione periodica.

In questo caso parliamo di Zero Coupon Bonds, ovvero di prodotti finanziari la cui remunerazione dipende esclusivamente dalla differenza tra il prezzo di acquisto e il valore nominale. I titoli a tasso variabile, invece, non offrono una remunerazione predeterminata ma “agganciano” le cedole ad un parametro finanziario.

Se quest’ultimo è particolarmente complesso parleremo di obbligazioni strutturate. Se il capitale e le cedole sono legate all’inflazione avremo gli inflation linked bonds. Infine i perpetual bonds sono titoli con scadenza lunghissima, che offrono rendimenti più alti.

Rendimento

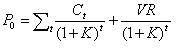

Il calcolo del rendimento di un’obbligazione deriva dall’applicazione di una formula di matematica finanziaria. Essa, in breve afferma che il TRES, il tasso di rendimento effettivo a scadenza, è quel valore che rende uguali il prezzo di acquisto del bond con il valore attuale delle cedole e del capitale.

- C è la cedola pagata a intervalli regolari di tempo;

- VR è il valore di rimborso del titolo, coincidente di solito con il valore nominale;

- K è il tasso di rendimento ricercato;

- t è la distanza temporale, in anni, di ogni flusso rispetto al momento attuale.

Per fortuna è possibile ottenere facilmente il dato finale usando la formula TIR.X disponibile su qualsiasi foglio elettronico.

Rischi

Nonostante i bond a tasso fisso siano percepiti come un investimento sicuro, poiché in aggregato il loro prezzo è meno volatile di quello delle azioni, la verità è che l’investitore corre alcuni tipi di rischio. Lo sanno bene coloro i quali sono rimasti invischiati nei bond argentini, nelle obbligazioni Parmalat o Cirio che negli anni sono andate in default.

Rischio emittente

Esprime la possibilità che l’emittente del titolo non sia in grado di pagare gli interessi sul proprio debito, né rimborsare il capitale alla data di scadenza. Il grado di affidabilità di un soggetto è misurato attraverso il rating. In particolare quei prodotti che si situano sotto la tripla b (BBB) vanno maneggiati con cura, in quanto potenzialmente pericolosi.

Inflazione

È il pericolo principale che attanaglia chi investe in titoli a reddito fisso. Un incremento del livello dei prezzi moderato, ma prolungato, ha effetti devastanti sul potere di acquisto del denaro. Ad esempio il 2% l’anno di inflazione decurta il potere di acquisto di un bond di un terzo, dopo quindici anni.

Rischio di tasso

La quotazione di un titolo oscilla in risposta ad una variazione del livello dei tassi di interesse. Ciò può riguardare una scadenza specifica o un movimento di tutta la curva, ossia della relazione che lega il rendimento di un bond con la durata dello stesso.

In sintesi la relazione tra prezzo e tasso è inversa. Quando i tassi salgono i prodotti a reddito fisso perdono. Quando i tassi scendono accade il contrario. L’entità del movimento è direttamente collegata alla vita residua del bond. Strumenti a lunga scadenza implicano fluttuazioni marcate nei prezzi.

Rischio cambio

Se il titolo è espresso in una valuta diversa dall’euro occorre mettere in conto possibili guadagni ma anche perdite derivanti dalla fluttuazione del rapporto di conversione tra le due valute. In particolare le valute minori (o emergenti) sono soggette ad oscillazioni molto più marcate rispetto alle divise solide, come dollaro, sterlina o yen.

Rischio di liquidità

Molti titoli, una volta emessi, non vengono più scambiati. Ciò accade, in modo particolare, per quelle emissioni “poco liquide”, destinate per lo più agli investitori finali che tendono a conservarle fino alla scadenza. I titoli di Stato e le obbligazioni di importo rilevante di solito non soffrono di questo problema. Occorre, invece, prestare attenzione a ciò alle obbligazioni bancarie, che tendono ad essere poco liquide, comportando l’impossibilità di monetizzare prima della scadenza, o di rientrare dei propri mezzi a valori decurtati.

Quando investire in titoli a reddito fisso

Una quota di bond a tasso fisso va sempre tenuta in portafoglio. Il suo ruolo, in breve, è quello di stabilizzare la performance, mitigando la volatilità inflitta dalla componente azionaria. Tuttavia vi sono alcuni momenti in cui l’investimento è particolarmente interessante:

- nelle fasi di volatilità di mercato, quando la paura spinge gli investitori alla ricerca di porti sicuri (flight to quality);

- nelle fasi recessive, in cui cioè i tassi tendono a scendere.

Risorse utili per approfondire

- Vuoi imparare ad investire in autonomia? Impara con Welcome

- Desideri restare sempre aggiornato sui mercati in modo professionale? Leggi INVESTO

- Indeciso su cosa fare oggi? Scopri Backstage.

Think different. Invest differently.

Giacomo Saver – CEO di Segreti Bancari

0 commenti