Chi altri pensa che il settore del credito sia interessante? Se sei alla ricerca di “idee” per investire questo articolo fa per te. Esso, infatti, ti farà una panoramica sui migliori ETF bancari per investire nelle banche mondiali.

Perché investire nel settore finanziario con gli ETF

Comprare un ETF bancari significa investire in una pluralità di aziende operanti nel settore finanziario. Questo non si limita a comprendere le sole aziende di credito, quelle che raccolgono denaro sotto forma di deposito e lo erogano sotto forma di prestito.

Al contrario il settore è molto diversificato e comprende una serie di attività tra loro connesse ma differenti:

- pianificazione finanziaria

- gestione degli investimenti

- negoziazione in conto proprio e per conto terzi sui mercati finanziari

- servizi di tesoreria per gli enti pubblici

- consulenza finanziaria e analisi dei mercati

- intermediazione assicurativa (bancassurance)

- assistenza alla quotazione in borsa di un’azienda

- operazioni di finanza straordinaria.

Gli indici MSCI e S&P identificano 11 settori e 68 industrie assegnate. Ad esempio, l’indice MSCI World Financials replica tutte le aziende dell’industria dei servizi finanziari incluse nell’indice MSCI World permettendo una grande diversificazione. A ciò si aggiungono i vantaggi degli ETF sia in termini di costo, sia di trasparenza.

“Famolo semplice”: inizia da qui e non sbagliare più!

I migliori ETF bancari del 2024

Sul mercato domestico sono presenti diversi ETF che permettono di investire nella finanza. Ora li esamineremo nel dettaglio fornendo anche il nostro punto di vista sull’opportunità di prendere posizione sull’intero settore.

Xtrackers Msci World Financial – ISIN IE00BM67HL84

Caratteristiche

L’ETF sulle banche mondiali replica l’indice MSCI World Financial. Esso investe in società a larga e media capitalizzazione operanti nel settore finanziario in senso lato. Ciò implica una maggiore copertura e diversificazione rispetto ad un ETF puro sulle banche. Il costo annuo di gestione è dello 0,25%, mentre la modalità di replica è fisica.

La valuta di denominazione è il dollaro USA. L’investimento comporta quindi il rischio di cambio, tenuto presente che una grossa fetta del portafoglio è investita negli States. Il patrimonio del fondo è di 389 milioni di euro, il prodotto è domiciliato in Irlanda ed è disponibile dal 4 marzo 2016.

Inoltre L’ETF è ad accumulazione, per cui reinveste in automatico i dividendi incassati.

Rendimenti

L’ETF è piuttosto volatile, nel senso che le performance sono parecchio diverse da un anno all’altro.

- 2017: +7,93%

- 2018: -13,61%

- 2019: +28,91%

- 2020: -11,82%

- 2021: +40,03%

- 2022: -5,28%

- 2023: +12,26%

- 2024: +14,08% (dati a maggio)

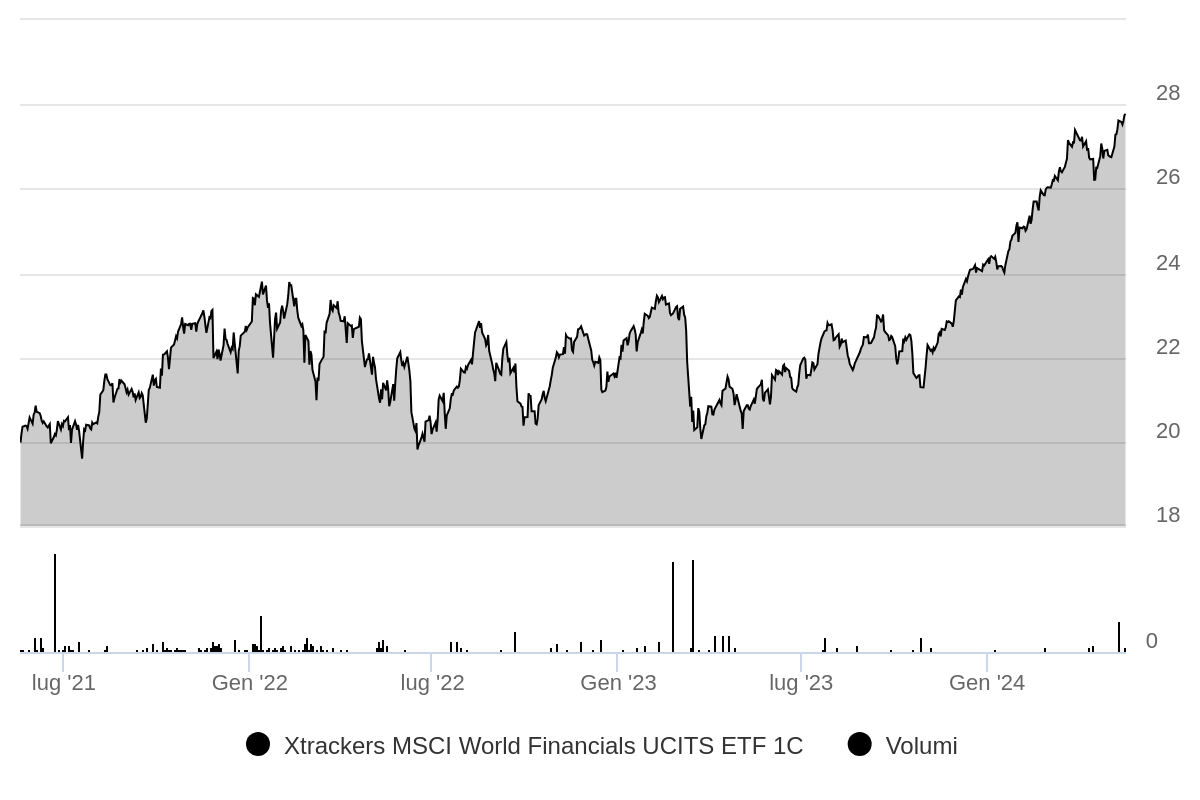

Il grafico che segue mostra l’andamento delle quotazioni negli ultimi anni:

Volatilità

La volatilità a 5 anni è stata del 19,32%, mentre il drawdown del 42,13%. Si tratta di dati in linea con la rischiosità dell’intero mercato azionario globale.

Perché investire?

L’ETF è diversificato a livello globale e a livello settoriale. Esso potrà beneficiare della ripresa dei tassi di interesse che, aumentando la marginalità delle banche, producono più utili per gli azionisti. Il settore inoltre potrà beneficiare di un possibile scenario di crescita dell’economia mondiale.

Perché evitarlo?

L’ETF ha una netta prevalenza degli Usa. Esso, in breve, è un prodotto sulle banche americane. Queste, in definitiva, prendono la metà dell’intero portafoglio. La grande diversificazione globale implica, inoltre, l’assoggettamento al rischio di cambio.

Solo il 10,68% del totale è in euro. Il restante 90% è impiegato in valute estere tra le quali troneggia il dollaro. Questo potrebbe essere fonte di duplicazioni all’interno di portafogli già esposti verso le valute. Inoltre un rallentamento economico, o un restringimento del margine di interesse (ossia del differenziale tra tassi incassati e pagati ai depositanti) potrebbe nuocere al settore e di conseguenza all’ETF.

SPDR MSCI Europe Financials – ISIN IE00BKWQ0G16

Caratteristiche

L’ETF bancario di State Street replica l’indice MSCI Europe Financials 20/35 Capped. Esso investe nel settore finanziario europeo. Il peso del gruppo delle entità più grandi è ristretto al 35% mentre quello di tutte le altre ad un massimo del 20%.

Si tratta di un fondo con un capitale di 344 milioni di euro, a replica fisica che costa lo 0,18% l’anno. L’ETF è ad accumulazione, mentre la valuta di riferimento è l’euro. In aggiunta il fondo è domiciliato in Irlanda ed è disponibile dal 5 dicembre 2014.

Rendimenti

Quelli che seguono sono i rendimenti storici:

- 2017: +12,35%

- 2018: -19,46%

- 2019: +23,71%

- 2020: -15,47%

- 2021: +28,70%

- 2022: -2,96%

- 2023: +21,81%

- 2024: +15,70% (dati a maggio).

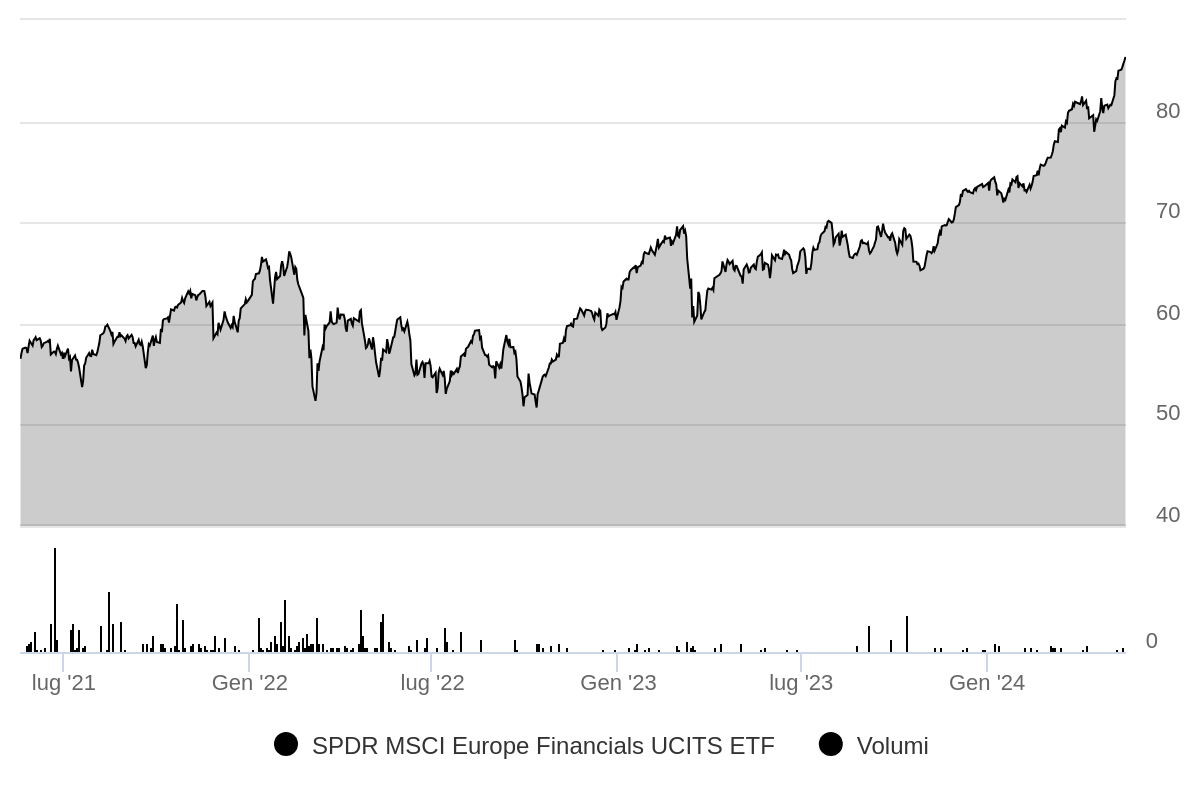

Ecco, inoltre, il grafico con l’andamento della quotazione:

Volatilità

L’ETF è abbastanza volatile. Il rischio a 5 anni è del 23,40%, mentre il drawdown è del 44,02%.

Perché sceglierlo?

Le banche europee, e quelle italiane, si preparano all’integrazione del mercato unico dei capitali. È nostra opinione che dopo la prima condivisione del debito con il Recovery Fund anche l’Europa si avvierà verso un sistema bancario unico.

Le sfide della digitalizzazione, inoltre, impongono alle banche e aziende finanziarie del Vecchio Continente una profonda ristrutturazione che, nel tempo, dovrebbe migliorarne la redditività. Infine il settore è sottovalutato ed è fuori dai radar degli investitori.

Perché evitarlo?

L’ETF ha come sottostante il solo mercato europeo. Il numero di titoli è più esiguo rispetto al precedente. Inoltre il Paese più rappresentato è il Regno Unito (che prende il 26,50%) Al secondo posto troviamo la Svizzera, con il 14,08% . Ciò comporta un discreto rischio di cambio nei confronti di value europee non euro.

Inoltre il fondo è concentrato soprattutto sulle banche e sulle compagnie di assicurazione. Mancano, invece, le società di brokeraggio e le banche di investimento di tradizione americana.

Amundi MSCI World Financials – ISIN LU0533032859

Caratteristiche

A differenza dei prodotti precedenti, il fondo in esame è a replica sintetica. Esso conta su un patrimonio di 142 milioni di euro, costa lo 0,30% l’anno ed è ad accumulazione. L’indice replicato è il consueto MSCI World Financials, la valuta di riferimento è l’euro ma si corre comunque il rischio di cambio. Il portafoglio, infatti, è investito per lo più negli USA.

Il fondo è domiciliato in Lussemburgo ed è disponibile dal 23 agosto 2010.

Rendimenti

Il fondo ha prodotto le seguenti performance nel corso degli anni:

- 2017: +7,80%

- 2018: -13,72%

- 2019: +28,79%

- 2020: -11,28%

- 2021: +39,88%

- 2022: -5,20%

- 2023: +11,58%

- 2024: +13,81% (dati a maggio).

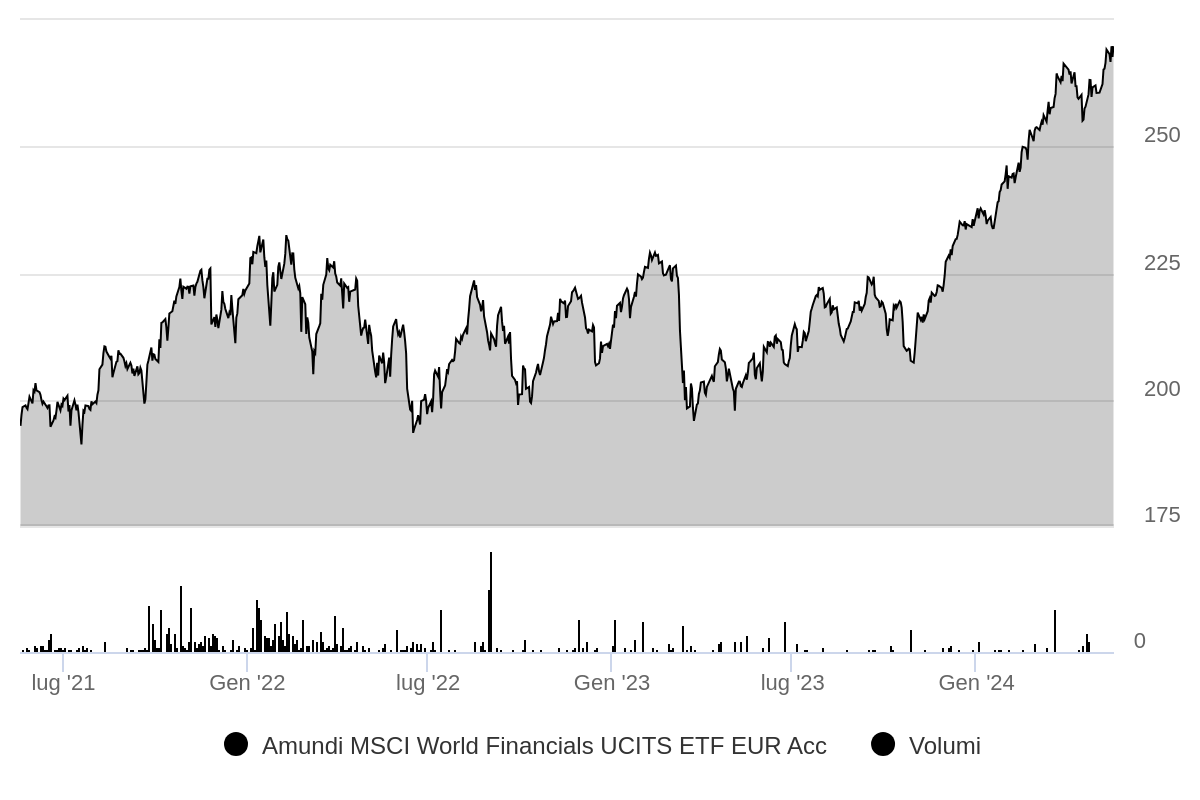

Questo, invece, l’andamento della quotazione:

Volatilità

A 5 anni il fondo ha presentato una volatilità del 19,31%. Il drawdown, invece, è del 42,16%.

Conviene investire in ETF sulle banche? I nostri consigli

Se hai già deciso che vuoi procedere, i migliori ETF sulle banche che abbiamo esaminato sono ciò che ti serve. Ma se hai dubbi tieni presente quanto segue. Il settore finanziario, come tutti gli investimenti di nicchia è rischioso. Tutti i tuoi soldi, infatti, sono concentrati in una categoria particolare del sistema economico soggetta ad ampie fluttuazioni.

In particolare quando l’economia va bene il settore della finanza “tira”, ma quando si va incontro ad una recessione le banche vanno in affanno. Non solo perdono parte dei ricavi da intermediazione, ma crescono anche le insolvenze e le conseguenti perdite su crediti.

Prima di scegliere questa particolare categoria di prodotto finanziario è sempre bene valutare con attenzione il proprio portafoglio per evitare di avere al suo interno una concentrazione eccessiva di titoli ciclici. Se si hanno altri ETF tematici, infine, è bene ricordare che si rischia una sovraesposizione geografica verso gli USA.

La diversificazione, come regola per proteggere il proprio capitale, è la regola più saggia da seguire, anche in questo caso.

Per questo siamo qui…

Dal 2010 siamo qui per aiutare le persone ad investire diversaMente partendo da ciò che sappiamo di non sapere, e usando un linguaggio semplice, pacato e coinvolgente. Ecco due risorse di approfondimento che ti consigliamo:

- Stai sbagliando approccio con gli investimenti? Scopri come raddrizzare il tiro;

- Leggi le analisi e le ricerche esclusive del nostro Ufficio Studi ogni 7 giorni.

Think different. Invest differently.

Giacomo Saver – CEO di Segreti Bancari