I fondi a cedola sono prodotti finanziari gestiti che erogano dei flussi di cassa. Essi sono particolarmente apprezzati dagli investitori alla ricerca di una remunerazione periodica del proprio capitale. Ma convengono realmente? È quello che vedremo in questo articolo.

Caratteristiche dei fondi con cedola

I fondi che distribuiscono dei proventi periodici di soliti sono prodotti finanziari con una scadenza definita e una politica di investimento in linea di massima prudente. Essi, infatti, possono essere fondi obbligazionari o bilanciati. Negli ultimi tempi, inoltre, sono comparsi anche prodotti azionari che distribuiscono importi periodici.

Volendo fare una generalizzazione le caratteristiche dei fondi a cedola sono le seguenti:

- scadenza media. La maggior parte dei prodotti ha un obiettivo temporale che di norma va dai 3 ai 5 anni;

- lo stacco di una cedola con periodicità mensile, semestrale o annuale. L’importo pagato può essere fisso o variare in base ai proventi effettivamente incassati dal fondo;

Dopo la data di scadenza i fondi non vengono chiusi. Essi, tuttavia, diventano prodotti monetari a basso rischio. La loro struttura fa sì che i fondi con cedola siano equiparati alle comuni obbligazioni. La realtà dei fatti, però, è molto diversa.

Indeciso su dove investire? Scopri la nostra consulenza indipendente con Backstage.

Le differenze fondamentali tra un fondo e un’obbligazione si possono così riassumere:

- l’obbligazione comporta il rischio di default, il fondo no;

- i fondi implicano il pagamento di una commissione annua di gestione, i bond non hanno costi di “mantenimento”;

- le obbligazioni, alla scadenza, restituiscono il valore nominale; i fondi, invece, avranno una quotazione che dipende dal valore dei titoli in portafoglio;

- le cedole pagate dai bond corrispondono agli interessi; i proventi pagati dai fondi, al contrario, possono rappresentare un rimborso di capitale se non vi è una crescita corrispondente del valore quota.

Vantaggi e svantaggi

Il pregio fondamentale dei fondi che pagano proventi periodici è la possibilità di integrare il reddito facendo, al tempo stesso, un investimento diversificato. Ad esempio chi compra le obbligazioni, per poter ridurre l’eventualità di un default dall’emittente, deve acquistare molti titoli.

Al contrario chi sceglie un fondo di investimento che ha come sottostante, diciamo, cinquecento bond, diversifica moltissimo il capitale con una sola operazione. Inoltre le cedole corrisposte dai fondi sono concorrenziali sia rispetto ai proventi pagati dai certificates, sia ai frutti prodotti da obbligazioni aventi rating Investment Grade.

Questa loro caratteristica, oltre alla redditività per i collocatori, spiega la diffusione che il prodotto ha avuto negli ultimi anni, in corrispondenza peraltro con un ribasso generalizzato dei tassi di interesse che ha messo fuori mercato molti bond.

Gli svantaggi, dal canto loro, sono molteplici. Per prima cosa è bene precisare che nessun fondo di investimento può garantire un certo livello di performance. Ciò fa sì che le Società di Gestione aggirino il vincolo specificando che gli importi pagati possono corrispondere ad un rimborso parziale del capitale. La fattispecie si verifica quando l’importo della cedola supera l’apprezzamento del valore quota.

In un mondo ideale, in breve, l’importo pagato dovrebbe corrispondere alla rivalutazione del patrimonio del fondo. Questi, ad esempio, passa da 100 a 103 grazie agli interessi incassati ed alla rivalutazione in conto capitale. Il guadagno di 3 è accreditato in conto. L’investitore, dal canto suo, si trova con un valore quota che scende da 103 a 100, ovvero torna al livello di partenza, cui si aggiunge un accredito in conto corrente di 3.

Se, invece, il fondo ha perso valore o semplicemente è rimasto stabile, il provento di 3 corrisponde ad un rimborso in conto capitale. L’investitore, partito con 100, si troverà in definitiva 3 sul conto corrente e un valore corrente del fondo di 97. L’accredito, in questo caso, genera l’illusione di un profitto quando in realtà non lo è.

Gli altri svantaggi, invece, sono riconducibili ai costi elevati. Essi possono essere di vario tipo:

- commissioni di collocamento, pagate al momento del “lancio” del prodotto o dell’investimento in un momento successivo;

- costo di gestione, addebitato periodicamente attraverso la riduzione del valore della quota. Si tratta di un costo invisibile che, tuttavia, intacca i rendimenti;

- oneri di incentivo, se presenti, sono pagate se il fondo supera un livello predefinito di performance.

Fondi con cedola e fisco

A rendere sconveniente l’investimento in questi prodotti, si mette anche una normativa fiscale invalidante.

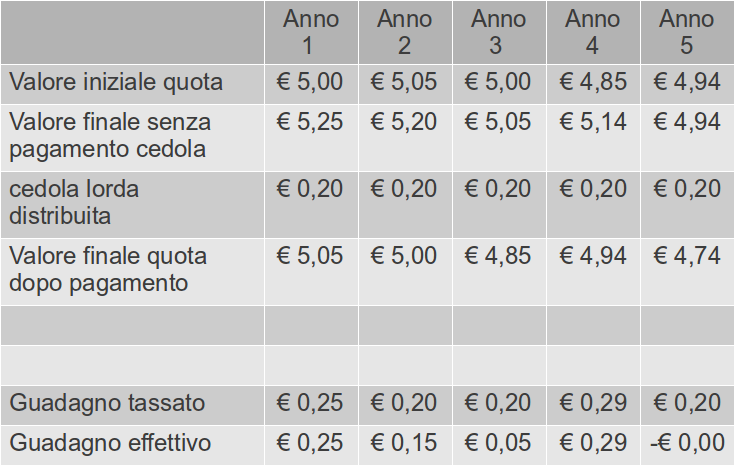

La tabella qui riportata mostra il caso di un fondo di investimento che paga una cedola annua del 4%, pari a 0,20 € su un valore di partenza di 5€. Se il gestore del fondo riesce ad ottenere almeno quel guadagno non ci saranno problemi. Il primo anno, infatti, tutta la cedola corrisposta sarà data, unicamente, da guadagni effettivamente realizzati.

Ma negli anni successivi la performance del fondo peggiora, e chi ha scelto di investire si trova a ricevere più soldi dei guadagni effettivi. Ergo, il gestore sta restituendo capitale ai risparmiatori, dovendo fare un pagamento che supera il guadagno realizzato dal fondo stesso.

Oltre al danno anche la beffa. Quella di aver subito una tassazione iniqua.

A chi sono adatti

I fondi con distribuzione periodica dei proventi vanno bene solo per quegli investitori che necessitano di una rendita periodica. Al contrario chi si “sente sicuro” se vede i soldi sul conto corrente ma non ne ha bisogno, farà bene ad optare per prodotti ad accumulo, che reinvestono i guadagni.

Chi, infatti, sceglie di reimpiegare le cedole incassate, magari aderendo ad un programma apposito predisposto dalla banca, si trova di fronte alla decurtazione degli importi a causa del trattamento fiscale. In definitiva mentre il fondo paga un importo lordo il risparmiatore reinveste il netto. Ciò, nel lungo andare, ha un effetto devastante sulle performance ottenibili.

Conviene investire? La nostra opinione

Alla luce di quanto abbiamo visto, la nostra società di consulenza finanziaria indipendente sconsiglia di optare per i fondi comuni che distribuiscono i proventi. Essi, infatti, sono soggetti agli stessi limiti di tutti i prodotti della categoria:

- presentano costi troppo alti, che ledono i rendimenti finali;

- sono poco trasparenti, poiché l’investitore conosce solo a posteriori le operazioni fatte;

- la gestione attiva è praticamente inesistente: molti fondi replicano il proprio benchmark senza fare variazioni sostanziali.

La via del “fai da te” al tempo stesso è abbastanza semplice. Una volta stabilito il proprio livello di rischio è possibile scegliere un paio di ETF, uno obbligazionario ed uno azionario, e costruirsi “in casa” un portafoglio diversificato. Inoltre è sempre meglio usare prodotti ad accumulo, che si possono trasformare in strumenti a distribuzione semplicemente vendendo delle quote nel momento effettivo del bisogno.

Risorse utili

Siamo qui per aiutarti. Ecco, in definitiva i servizi che offriamo a seconda delle tue esigenze;

- Welcome è il corso gratuito introduttivo per imparare ad investire da soli;

- INVESTO è la nostra newsletter premium con contenuti riservati e analisi operative;

- Backstage ti svela i nostri portafogli e spiega il funzionamento del servizio di consulenza indipendente.

Think different. Invest differently.

Giacomo Saver – CEO di Bert Consulting SCF Srl

Questo post e’ una vera perla, anche perche’ proprio in questi mesi sono stato contattato dalle 2 banche con cui ho contatti + l’assicuratore + gli amici che mi chiedevano consigli dato che erano stati a loro volta contattati dalle loro banche…ecc. ecc. Spero di essere riuscito a dissuadere i miei amici, mentre in particolare per una banca voglio raccontare l’aneddoto: il responsabile titoli mi vuole presentare il nuovo fondo comune che addirittura semestralmente distribuisce i proventi con una cedola fissa (4% annuo). A quel punto gli faccio la domanda:” Ma come puo’ dare una cedola fissa se il portafoglio e’ formato addirittura da titoli che investono anche in valuta estera?” La risposta esemplificativa la racchiudo in questa mia frase: “non lo so, pero’ lo fanno “.

Il caricamento e’ addirittura il 2% annuo piu’ una commissione di ingresso che non ricordo piu’, praticamente per darmi il 4% avrebbe dovuto performare almeno il 6.5%: fantascienza!

Messo alle strette cambia strategia e mi parla della volatilita’ dei titoli di stato e della opportunita’ di vendere quelli nel mio portafoglio e mettersi cosi’ al sicuro dalle fluttuazioni sottoscrivendo proprio il favoloso fondo ecc…ecc..

Ed ora con questo post scopro pure che avrei pagato le imposte sulle cedole che restituiscono semplicemente i soldi che gli ho versato inizialmente. Stato e Banche in combutta (come al solito)

Che cialtroni! Siamo a livelli di televendita numeri al lotto.

Paolo

Si tratta del fondo bancoposta?

@ Paolo

Grazie per la tua viva testimonianza. purtroppo è proprio come dici Tu: i bancari non sanno con precisione che cosa vendono, ma sanno solo che devono vendere per raggiungere il maledetto “budget” e prendere i premi a fine anno. Se questo, poi, avviene a spese dei clienti poco importa.

Un caro saluto e buona settimana…

@ Stefano

Non in modo specifico, si tratta di tutti i fondi che dichiarano di distribuire una cedola fissa…

Abbiamo pure testimonianze di bancari che versano cedole da fondi comuni senza che siano previste; Il risparmiatore va via contento senza sapere che si sta portando via parte del proprio capitale. Ad un popolo di risparmiatori serve come il pane un po di cultura finanziaria. Plauso a Giacomo per quello che fa con il suo sito.

@ Italiasalva.it

Grazie a voi per i complimenti!!

Buongiorno Giacomo,

anch’io sono stato contattato dalla mia banca per un fondo con cedola; ho ascoltato quanto detto dal consulente e letto il materiale informativo che mi ha rilasciato. Nel caso di specie il fondo proposto ha un orizzonte temporale di 5 anni; i titoli che il fondo comprerà non potranno avere scadenza maggiore e al termine di tale periodo si trasformerà in monetario. No comm.ni in entrata, comm.ne decrescente in uscita 3%, che si abbassa di mese in mese fino ad azzerarsi al quinto anno. comm.ne di gestione annua 0,3%. Il fondo investe in obbligazioni governative e societarie investment grade, e in minima parte in obbligazioni sovrane paese emergenti. Da quello che capisco, tale strumento riesce ad acquistare titoli ai quali io singolo cliente non avrei accesso (es. corporate con tagli minimi proibitivi che presentano un rendimento superiore rispetto ad un BTP stesso periodo). Detto questo: se i 5 anni di permanenza nel fondo non sono per me un problema, in un contesto di diversificazione di portafoglio, non ritieni che lo strumento possa essere adeguato?

Ho guardato lo storico, o meglio le emissioni precedenti offerte dalla società di gestione, e i risultati sono stati ottimi.

Ti ringrazio dell’attenzione.

Un saluto a tutti,

Marco

@ Marco

anzitutto complimenti per il livello di analisi che hai svolto con il tuo fondo. Hai fatto ciò che il 99% degli italiani non fa: ti sei informato bene sui costi e sulle caratteristiche. Se il track record è positivo, le commissioni di gestione sono basse e se pensi di tenerlo per cinque anni allora puoi inserirlo in portafoglio senza problemi nell’ottica di diversificare.

Ricorda al termine di rimborsarlo perché altrimenti ti troverai in portafoglio un fondo monetario inefficiente. Un abbraccio…

Dott Saver, occorre forse specificare che sulle cedole viene tassata solo la componente effettivamente dovuta a guadagni di gestione, non quella eventualmente riconducibile a quota parte del capitale restituito. Quindi l’effetto della tassazione è analogo a quello applicato ai fondi ad accumulazione al momento del riscatto. Vedi http://www.assinews.it/articolo_stampa_oggi.aspx?art_id=19898

Grazie

@ Gpkk68

La ringrazio infinitamente. In effetti ignoravo che ci fosse stata nel frattempo questa intervenuta questa circolare.

speriamo che l’Agenzia delle Entrate corregga anche la tassazione iniqua sugli ETF 🙂

Sono sempre più convinto che tutti insieme creiamo conoscenza, per cui ben vengano gli interventi chiarificatori e di correzione come questo… Alla prossima!!

Per obiettività, si dovrebbe però evidenziare che esistono tantissimi fondi che distribuiscono soltanto i proventi della gestione, quindi non anticipi di capitale, e che per questo rispondono in maniera corretta alle esigenze di molti piccoli investitori che confidano proprio in quel flusso di capitale per soddisfare qualche impegno di spesa. Investitori che, in tal modo, evitano di avere portafogli di titoli obbligazionari concentrati su pochissime emissioni, a causa anche dei tagli minimi delle obbligazioni che sempre più spesso sono 50 o 100mila. Ed, ancora, esistono fondi comuni con cedola variabile e scadenza predefinita, che in portafoglio hanno dunque titoli non più rischiosi rispetto ad un investimento diretto in titoli con pari scadenza. E ci sono parecchie banche e promotori che scontano totalmente i costi di ingresso ed uscita dei fondi, in modo da non penalizzare i clienti. Insomma, criticare chi se ne approfitta è corretto, ma sparare a caso nel mucchio per colpire i colpevoli rischia di fare tante vittime innocenti… Cordiali saluti

@ Edoardo

Purtroppo ‘sparare nel mucchio crea vittime innocenti’ e di questo sono pienamente consapevole. Ma purtroppo il piccolo risparmiatore spesso non ha le competenze per scegliere i fondi migliori così finisce per fidarsi di quelli che propone la sua banca che – essendo in aperto conflitto di interesse -consiglierà i più convenienti dal suo punto di vista.

Ecco perché è meglio evitare tutto quanto: le poche vittime innocenti e le tante tagliole. Grazie per il commento e continui a seguirmi!!

Ho un fondo a cedola che m ha reso più del 20% in meno di tre anni…..che c’è di sbagliato?

@ Antonio

Sono felice per te. Ma negli ultimi anni c’è stato un deciso ribasso dei rendimenti obbligazionari che ha aiutato molto i fondi nel generare performance. E se questa tendenza si interrompesse, pensi che il tuo fondo farebbe ancora così bene?

I fondi obbligazionari a cedola collocati dalle banche nel 2013 hanno avuto tutti rendimenti, o quasi, rendimenti a doppia cifra. Adesso è sicuramente troppo facile giudicare positivamente questi fondi, però, personalmente, non sarei così drastico nel giudicarli in maniera negativa. È innanzitutto fondamentale la buona consulenza, che spesso (ma non sempre) viene fornita anche dai tanto bistrattati bancari. Con questi fondi è possibile per il risparmiatore raggiungere anche emissioni high yield o con tagli minimi elevati difficilmente trattabili, fornendo una buona diversificazione. Spesso, infine, questi fondi hanno un orizzonte temporale definito (solitamente attorno ai 5 anni) dopodichè diventano monetari. Ma non preoccupatevi che nessun bancario si dimenticherà di switchare il fondo… Questo dovrebbe, in teoria, garantire il rimborso del capitale investito o qualcosa di molto vicino, a meno che per garantire la cedola non ci siano stati rimborsi di capitale come ha giustamente scritto Saver.

Le emissioni sembrano continuare anche nel 2014, ma per offrire cedole “invitanti” si alloca anche in azionario, e il cliente ne deve essere consapevole perchè ci potrebbero essere ripercussioni sulla tanto agognata garanzia del capitale.

@ Lorenzo

Certamente alcuni fondi sono gestiti bene, ma purtroppo la maggioranza degli stessi ha offerto rendimenti ‘scadenti’. Il fatto che alcuni di essi abbiano offerto performance a due cifre di per sé non significa nulla. Che cosa ha fatto il benchmark del fondo nello stesso periodo?

Grazie per il tuo prezioso commento caro lorenzo e alla prossima…

Ciao giacomo innanzitutto grazie del servizio chiaro che offri.

Avrei delle domande:

1. non capisco da dove venga fuori la voce “valore finale senza pagamento cedola”. è un valore ipotizzato?

2. “guadagno tassato”?

domande stupide credo, ma proprio non le capisco

Ancora ciao Giacomo, ho da chiederti alcune delucidazioni teoriche. La banca mi ha proposto qualche giorno fa un fondo a cedola, a fronte di una mia richiesta di fondo con etf… Non ho alcuna intenzione di sottoscriverlo ovviamente, tuttavia ci sono nel prospetto delle voci che non comprendo.

Ti riporto parte del testo:

“L’obiettivo di gestione del Fondo è riconoscere annualmente ai partecipanti, in un orizzonte temporale di 5 anni (fino al 31/03/2021),

un ammontare unitario pro-quota almeno pari al 2% del valore iniziale della quota del Fondo (equivalente a 0,100 Euro).

Per conseguirlo, il team di gestione adotta una politica di investimento caratterizzata dalla diversificazione degli investimenti tra le

classi di attività e da un’ampia libertà di selezione di strumenti finanziari in funzione delle prospettive dei mercati finanziari, nonché

dall’utilizzo variabile del budget di rischio in funzione della durata residua dell’orizzonte temporale e dei rendimenti ottenuti dal Fondo.

Successivamente al 31/03/2021, il Fondo verrà fuso in un altro fondo della SGR avente una politica di investimento omogenea.

Il Fondo distribuisce proventi con periodicità annuale. Negli anni 2017, 2018, 2019, 2020 e 2021, la SGR distribuisce ai partecipanti

un ammontare unitario pro-quota pari alla somma delle seguenti due componenti:

una componente fissa pari a 0,100 Euro (equivalente al 2% del valore iniziale della quota del Fondo);

una componente variabile calcolata sulla base della performance del Fondo nell’esercizio di riferimento, con un massimo di 0,100

Euro (equivalente al 2% del valore iniziale della quota del Fondo). Tale performance è intesa come incremento percentuale del

valore della quota del Fondo nel periodo intercorrente tra il 1° gennaio ed il 31 dicembre, tenendo conto anche dell’ammontare

unitario pro-quota distribuito nel medesimo periodo (Performance). La componente variabile è riconosciuta ai partecipanti

avverandosi, in via alternativa, una delle seguenti condizioni: (i) Performance è compresa tra 2% e 4%; in tal caso, la componente

variabile, espressa in percentuale del valore iniziale della quota, è pari alla differenza tra Performance e 2%; (ii) Performance è

superiore a 4%; in tal caso, la componente variabile, espressa in percentuale del valore iniziale della quota, è pari a 2%

cosa vuol dire equivalente a 0,100€.

Se ho capito la cedola è in parte fissa e in parte variabile? La parte variabile è del 2% se la performance supera il 4%, mentre minore del 2% se performance tra 2 e 4?

cosa comporta che “il Fondo verrà fuso in un altro fondo della SGR avente una politica di investimento omogenea.”?

Altro punto:

“Gli ammontari distribuiti possono differire dall’utile/perdita netta del periodo e l’importo complessivo posto in distribuzione potrà anche

essere superiore a dette risultanze di periodo. Per ogni singola quota avente diritto alla cedola, la parte della somma distribuita

eccedente l’utile netto pro-quota del periodo di riferimento o, in caso di perdita di esercizio, l’intera cedola, rappresenta un rimborso

parziale del valore delle quote, ossia, ai fini sia civilistici sia fiscali, un rimborso del capitale versato dai partecipanti”

ecco di questo non ho capito proprio niente 🙁

Ti ringrazio 😉

Parsec

@ Parsec

Significa che l’obiettivo del fondo è quello di pagare una cedola annua. Purtroppo non posso andare più in dettaglio qui ma ti garantisco che se verrai ad Investitore Libero sarai in grado di fare “la TAC” ai fondi di investimenti scegliendo solo i migliori ed analizzando a fondo le caratteristiche di quelli che ti vengono proposti per sapere se sono validi oppure no.

Ci vediamo in aula!!

@ Parsec

Sì è un valore ipotizzato in corrispondenza di diversi livelli di rendimento complessivo. Il primo valore, ad esempio, ipotizza che il fondo abbia reso il 5%. In questo caso il valore quota passerebbe da 5€ a 5,25€ ed a fronte della distribuzione di una cedola di 0,20 ti rimarrebbero ancora 5,05€. Ad essere tassata subito è la cedola ma non il guadagno in conto capitale. Mano a mano che il rendimento scende accade che la cedola equivale al rimborso del capitale che per lo più è tassato in quanto considerato come un ‘guadagno’ fittizio. Se non sono stato chiaro chiedimi e ti risponderò volentieri. A presto…

ciao Giacomo, continuo ad avere dei problemi di comprensione. ok è la cedola ad essere tassata, quindi tolto il 26% di tasse mi rimarrebbe una cedola al 2,96% netta no? perché devo togliere il valore della cedola dal guadagno totale?

e il guadagno tassato è quello totale senza cedola o il totale con cedola tassata?

e per lo 0,20% dell’imposta di bollo?

immagino che poi ci siano anche delle spese di gestione che andrebbero aggiunte, ma questo è un discorso a parte.

perdona la testardaggine 🙁

grazie

Ciao Giacomo

un giorno verrò sicuramente ad investitore libero. Al momento di mio ho veramente solo pochi spiccioli da sistemare, e come ben vedi, mi mancano proprio le basi. Non penso che qualche giorno di corso possa illuminarmi. Per il momento sto partendo dalle basi, tipo come dire “the cat is on the table” in inglese, tanto per farti capire; tuttavia un giorno ci verrò più che volentieri.

Complimenti per il blog, mi sono accorta che quello che dici sulle banche è verissimo, mi sono scontrata pochi giorni fa con il mio “consulente”. Continua così.

Parsec

@ Parsec

Ogni volta che viene pagata una cedola il valore della quota del fondo scende di circa quel valore, è una regola matematica ed è per quello che ho fatto la sottrazione. Il guadagno tassato è tutto (cedola più incremento di valore della quota) ma il punto è che se la quota non sale di molto la cedola di fatto equivale ad un rimborso in conto capitale che tuttavia è tassato come se fosse un guadagno. Aiutarti è mio dovere e piacere: se hai altre domande sono qui per te, non farti nessun problema.

Buongiorno Giacomo,

vorrei fare una domanda relativa al concetto “benchmark”. Quando al posto del benchmark viene data “una misura di volatilità annualizzata di …”, la percentuale associata a questa misura di volatilità è da considerarsi il benchmark? Chiedo questo perché in mancanza di un benchmark è difficile confrontare il rendimento di un fondo.

Grazie in anticipo.

@ Sarah

Dipende dal tipo di fondo. Alcuni prodotti che non hanno un benchmark dichiarano un obiettivo di rendimento (o di volatilità annua) al cui interno stare. In questo caso puoi considerare come benchmark proprio la misura della volatilità. Un caro saluto e a presto.

Buongiorno Giacomo,

vorrei fare ancora una domanda sul tema di questo tuo articolo molto utile per me. Non so se ho capito bene il commento di Gpkk68 e la tua risposta al suo messaggio. Purtroppo il link indicato nel messaggio di Gpkk68 non funziona più e non sono riuscita a trovarlo in internet. In pratica, se ho interpretato bene, vuol dire che i fondi con cedola non sono più fiscalmente inefficienti (perché fanno pagare delle imposte anche laddove non ci sia stato un utile) grazie a una nuova circolare entrata in vigore? Grazie e mi scuso se ritorno nuovamente su questo argomento…

@ Sarah

In effetti non ho trovato nulla nemmeno io. provi a cercare ancora su Google e sentiamoci non appena troviamo qualche cosa, grazie.

Salve,

scusate la banalissima domanda, ma sono abbastanza novello nel campo degli investimenti “fai-da-te” e volevo prendere qualche obbligazione con cedola a tasso fisso.

Mi chiedevo, per poter fare quattro calcoli, se al memento del rimborso dell’obbligazione venga liquidata anche una ultima cedola.

Ovverosia: supponiamo di avere una obbligazione di valore nominale 100 e tasso 4 con scadenza 01/02/18.

Comprandola oggi (novembre 2016) teoricamente (al di la’ di discorso sui ratei) dovrei fruire di due cedole da 4 il 01/02/17 ed il 01/02/18 con quest’ultima contestuale al rimborso dell’obbligazione.

Giusto o mi sbaglio?

Questo discorso vale anche per i BTP?

Grazie in anticipo e cordiali saluti,

Bepi

@ Bepi

Grazie per la domanda.

Al momento del rimborso le obbligazioni pagano sempre un’ultima cedola insieme con il valore nominale. Questo vale per tutti i titoli, compresi quindi anche i BTP.

Un caro saluto e al prossimo commento 🙂

Grazie 1000 per la cortesia e la pronta risposta!

Un fondo alla scadenza naturale viene rimborsato 100 o il valore della quotazione.

@ JUY

Un fondo di per sé non ha scadenza. In ogni caso esso verrebbe rimborsato alla quotazione del momento, che a sua volta riflette l’andamento dei titoli che compongono il portafoglio. Grazie per il tuo commento e a presto 🙂

Buongiorno volevo porle una domanda:

Ma i fondi di investimento o sicav obbligazionarie non investono in bond o titoli governativi?

Se si questa tipologia di titoli stacchera comunque una cedola, giusto?

Allora come fanno a restituirmi un parte del mio capitale? Visto che il numero delle quote / azioni rimane invariato?

Fra l’ altro il nav del fondo PER COMPLETEZZA DI INFORMAZIONE varia cosi come varia il corso del bond stesso al momento dello stacco cedola.

INOLTRE COMPRANDO UN SINGOLO TITOLO MI ACCOLLO UNA SERIE DI RISCHI IN PIU RISPETTO AD UNA SICAV

@ Steanoski

I fondi obbligazionari investono in bond, e con i tassi ai minimi e a causa del loro costi, ottengono performance davvero imbarazzanti.

E’ indubbio che comprare un paniere di obbligazioni sia la soluzione migliore per evitare il rischio di investire in un titolo andato in default, tuttavia è possibile ottenere lo stesso risultato con minori costi grazie agli ETF.

La notizia non piace a chi i fondi li deve vendere, ma l’investitore farà bene a stare alla larga dai prodotti obbligazionari perché sono un “affare” perso in partenza…

MOLTO SPECIFICO

SE PUOI MANDARMI DEI CONSIGLI COME INVESTIRE IN OBLIGAZIONI TI SAREI GRATO.pER ORA COPPIO QUELLO CHE HAI SCRITTO

GRAZIE …..SERGIO

@ Sergio

Mi dispiace ma non posso dare consigli di investimento qui. Grazie per il tuo apprezzamento nei confronti del mio lavoro.

Articolo molto interessante ma in che modo posso scoprire se il fondo in cui ho investito (o intendo investire) distribuirà solo le cedole incassate e non anche una quota parte del capitale investito? C\’è una parte nel prospetto informativo in cui è indicato, oppure occorre stare alla sorte?

@ Luigi

I fondi a distribuzione pagano una cedola fissa ogni anno, o comunque periodicamente. Se poi gli utili del fondo sono pari ad almeno l’importo della cedola, allora ad essere distribuito è il guadagno;in caso contrario sarà rimborsato il capitale, purtroppo.

Non c’è modo di saperlo, se non attraverso l’esame dell’andamento della quota nel tempo. Se questa al netto delle cedole ha una performance negativa, significa che ad essere distribuito è il capitale.

buonasera, un consiglio su un fondo invesco india obbligazionario in euro, che da aprile ad oggi ha perso quasi il 18% del mio investito, dal novembre 2016.

Vista la discesa repentina (scenari globali , guerre commerciali, rischio cambio…ecc), è il caso di spostare su altro fondo, o viste le perdite, attendere visto che stiamo comunque parlando di un fondo obbligazionario? Grazie per la disponibilità

@ Angela

Dipende da che importanza ha il fondo sul suo patrimonio. Se la quota in esso investita è piccola, allora può tenerlo, in caso contrario liquidarne gran parte per renderne il peso sostenibile.

Di solito che si “pente” di un investimento dopo averlo fatto non ha una strategia a monte. In questo caso può esserle utile il corso gratuito A Scuola di Investimenti.

Articolo molto interessante. Ho avuto una proposta simile per investire in un fondo con portafoglio obbligazionario, con un rendimento annuale del 2,5% al netto delle commissioni e distribuzione della cedola mensile (circa l’equivalente mensile del 0,21%). Mi hanno assicurato che posso disporre del capitale investito in qualsiasi momento e che il costo di entrata del 2% mi verrebbe abbuonato. Ne vorrei usufruire soltanto per due anni. Al di là della questione fiscale, voi che ne pensate?

@ Francesco

Se il rendimento del fondo non è almeno pari alla cedola pagata, di fatto stai spendendo i tuoi soldi, per cui al momento del rimborso prenderai meno denaro di quello versato. inoltre dovresti tenere conto delle commissioni di gestione che non si vedono ma sono determinanti ai fini del rendimento finale.

Buonasera giacomo, complimenti per il forum e per come spieghi le cose con linguaggio semplice anche per chi come me fa il fabbro ma vuole iniziare a capire come vengono investiti i miei risparmi dalla banca …avrei una domanda da farti …domani sera ho un appuntamento con il mio private banking e vorrei finalmente togliere questi fondi a cedola fissa che da 4 anni mi stanno mangiando soldi inutilmente in tasse ( da 20000 euro investiti me ne trovo 16980 di capitale 2323 di proventi e 800 di tasse pagati inutilmente su guadagni fittizi) senza queste maledette cedole che non volevo e non conoscevo adesso avrei circa 20100 € da tassare e togliere le commissioni di uscita … sinceramente sarei stato contento di guadagnareanche solo 50 euro ma almeno avrei ancora i miei 20000 euro!!! Cmq la mia domanda è questa ” esiste un investimento che mi dia una cedola annuale o anche oltre ma soltanto in caso di guadagno effettivo senza toccare il capitale?”

@ Simone

Se vuoi fare un investimento che ti dia delle cedole e la garanzia del capitale compra delle obbligazioni singole con durata non troppo lunga. In questo modo avrai la certezza del rimborso del capitale alla scadenza e degli interessi nel durante. Grazie per avermi scritto e buona giornata 🙂

I promotori della mia Banca mi hanno fatto stipulare due fondi comuni di investimento. a basso rischio, ma di basso ho notato solo i rendimenti. in questi anni sono stati sempre sotto al prezzo di entrata a quota 100, Ora sono sotto del 15% per ogni fondo sul mio intero patrimonio, perche’ ho investito circa il 90% della mia liquidita’, Io non ero stato messo al corrente che il mio capitale non era garantito, Mi hanno detto che i fondi si comportavano come un BTP e a scadenza avrei riavuto il mio capitale, Ora non so’ cosa fare, non dormo piu’ la notte e mi sono rovinato la vita, Se esco ora sarei in perdita di + di 10K € Un fondo a scadenza 2021 e un altro 2023, cosa devo fare? aspettare la scadenza? o liberarmi di questo peso e disinvestire tutto, prima che mi bruci l’intero capitale?

@ Lorenzo

Dovrebbe uscire dal fondo e impostare una strategia a basso costo costruendo un portafoglio personalizzato con gli ETF. Noi di Segreti Bancari possiamo aiutarla con i nostri corsi di formazione o con il nostro servizio Investment Club. Ci faccia sapere, grazie!

Salve, mio padre ha alcuni fondi Amundi progetto cedola uno dei quali gli e’ scaduto a marzo. Lui si aspettava il capitale garantito e quindi ci e’ rimasto male. Il titolo praticamente non ha funzionato mai. Che consiglia di fare per gli atri? Uno scade a Novembre e uno nel 2013? Lasciarli scadere e poi investirli in altro modo. Quale mi consiglia visto che il profilo di mio’ papa’ e’ prudente? (inoltre lei avrebbe mai consigliato il fondo Amundi per un profilo cosi’ basso di rischiosita’). Grazie mille

@ David

La ringrazio per la domanda. Per ragioni di tempo non posso aiutarla qui, mi dispiace. Se vuole ricevere il mio aiuto per le sue scelte finanziarie le chiedo la cortesia di fare riferimento a questo servizio: https://servizi.segretibancari.com/pages/investment-club. Un cordiale saluto.