Sei davvero sicuro che investire in titoli di Stato sia conveniente, ora che il rendimento viaggia intorno al 3,50%? Questo articolo ti dirà quali sono le nostre previsioni e a cosa dovrai prestare attenzione se sceglierai di investire in un titolo particolare, il BTP 2037 al 4% di cedola.

La situazione attuale dei Governativi

Finita l’epoca dei tassi di interesse a zero, provocata dalla BCE per dare slancio all’economia anche in seguito alla crisi pandemica del 2020, i titoli di Stato sono tornati ad attrarre l’interesse degli investitori. E tra tutti i bond disponibili sul mercato quelli italiani sono in posizione privilegiata. Grazie, infatti, al peso enorme che il debito pubblico del nostro Paese ha raggiunto, i rendimenti hanno superato addirittura quelli dei bond greci.

In linea di principio investire in Buoni del Tesoro Poliennali ha senso, purché la cosa sia fatta all’interno di un portafoglio progettato correttamente. Prima di procedere con l’analisi e le previsioni circa il BTP 2037, permettimi di metterti alla prova. Scopri quali errori stai commettendo in questo momento ed accedi ad importanti risorse gratuite.

BTP 4 2037: rendimento e rischio

A fine marzo 2024 il BTP 2037 offre un rendimento netto del 3,30%, inferiore alla cedola del 4% lordo (3,50% netto) a causa del fatto che il titolo quota sopra la pari. La durata residua è pari a 12,85753 anni, mentre la duration è di 9,78470 anni. Sebbene la vita residua del titolo si sia accorciata grazie al trascorrere del tempo, esso presenta una durata piuttosto lunga.

Inoltre il differenziale di tasso rispetto a governativi “paragonabili” non giustifica pienamente il rischio corso. Sebbene non crediamo che l’Italia vada in default, non dobbiamo nemmeno scordare che una delle regole auree della finanza afferma che rendimento e rischio vanno di pari passo. In altre parole, un investitore razionale accetterà di detenere attività rischiose solo se il loro rendimento è adeguato al rischio corso.

E lo spread di guadagno che il BTP offre rispetto ad altri bond governativi simili non è super-attraente in questo momento.

Previsioni circa il futuro andamento del BTP 2037

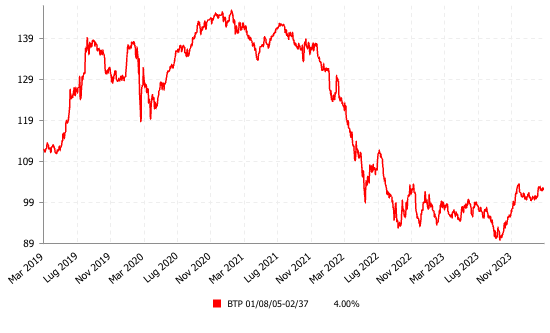

Il grafico che segue mostra l’andamento della quotazione del titolo e ci offre spunti interessanti per fare delle ragionevoli previsioni circa il futuro corso degli eventi:

La caduta verticale delle quotazioni è relativa al periodo in cui la politica monetaria è passata da ultra espansiva (ante 2022) a restrittiva (2022 – 2023). Nei primi mesi del 2023, tuttavia, la creazione di un “triplo minimo” era rassicurante in merito al fatto che sarebbe stata possibile l’inversione del trend ribassista dominante.

In quel contesto noi consigliammo ai nostri clienti di entrare nel segmento di scadenza 7-10 anni usando un ETF per non appesantire troppo il rischio emittente. Verso la fine del 2023 i timori recessivi iniziarono a fare “scommettere” i mercati circa il preventivo taglio dei tassi da parte della Banca Centrale Europea. In seguito a ciò le quotazioni del titolo ripresero quota in modo sensibile.

E ora?

Noi crediamo che il segmento dei governativi a lunga scadenza (dove per lunga intendiamo non oltre i 10-13 anni) possa continuare a performare bene. Infatti:

- nonostante le quotazioni attuali già scontino un ribasso dei tassi di interesse entro la fine del 2024, un taglio più “pronunciato” potrebbe fare scendere i prezzi;

- anche se i tassi non dovessero scendere oltre le attese, le cedole di molti titoli, tra cui il BTP in esame, sono decisamente interessanti. Ne segue che il semplice trascorrere del tempo permetterà di guadagnare interessi elevati, a prescindere dall’ulteriore eventuale apprezzamento in conto capitale.

I nostri consigli

Conviene investire nel BTP 2037? Dipende. In primo luogo occorre partire dall’alto e capire quale peso si vuole dare, nel proprio portafoglio, ai titoli governativi a lunga scadenza. Tale quota andrà calcolata non solo sulla base della tolleranza al rischio del singolo ma anche in virtù della correlazione che questa classe di attivo presenta con tutte le altre presenti in portafoglio (esempio con le azioni, con gli investimenti alternativi, con gli altri tipi di obbligazione e con i metalli preziosi).

Una volta decisa, in un certo momento e per un certo tipo di persona, la quota ottimale di bond a scadenza lunga, si potrà valutare se comprare un solo BTP (ad esempio il 2037 4 di cui abbiamo parlato) oppure usare un ETF che sia più diversificato, poiché non concentra le scadenza in un solo punto.

In breve:

- l’investitore che vuole ottenere un reddito periodico dal suo portafoglio farà bene a optare per i singoli titoli. In questo caso vale la pena di considerare ANCHE il BTP di cui abbiamo parlato;

- l’investitore che punta maggiormente ad una crescita del capitale e che vuole mitigare il rischio complessivo del portafoglio (perché ad esempio ha una quota azionaria importante) farà meglio a preferire l’ETF al BTP 2037.

In ogni caso ricorda che non è necessario che uno stato fallisca per perdere i propri soldi. Potrebbe esserci, banalmente, un taglio del valore di rimborso dei titoli o addirittura una patrimoniale, argomento cui abbiamo dedicato una puntata del nostro podcast:

Per questo siamo qui…

Era il 7 dicembre del 2009 quando pubblicammo il nostro primo articolo su blogspot. Una data simbolica, perché a Milano è festa patronale e Milano è la capitale della finanza. Da allora non abbiamo mai interrotto la nostra missione per aiutarti ad investire in modo diverso, usando la testa e non lo stomaco e credendo nella semplicità.

Ecco come si concretizza il nostro impegno per te:

- E se stessi sbagliando tutto? Scopri come investire in modo sano

- all’interno del nostro Ufficio Studi con analisi e approfondimenti settimanali premium. Scopri di più.

Think different. Invest differently.

Giacomo Saver – CEO Segreti Bancari

Ciao Giacomo nel post da te pubblicato si parla solo dell’ipotesi in cui i rendimenti sono in rialzo, ma nel caso in cui fossero in ribasso? Sicuramente ci sarebbe un guadagno!!! Io penso che in una durata temporale lunga come in questo caso e da considerare entrambe le ipotesi sia un rialzo, sia un ribasso. Comunque io preferisco i conti deposito. Ciao Giacomo Grazieeeeeeeee

Grande Giacomo, sempre schietto e linguaggio semplice!!!

Aggiungo che se proprio la nostra strategia è di mettere in portafoglio un BTP, metterei quello indicizato all’inflazione.

Gent.mo dr Saver, La seguo da molto tempo apprezzando sempre i Suoi consigli e pareri, segnalando anche ad amici e conoscenti il Suo operato . Ma questa volta , per esperienza diretta, mi trovo non allineato al Suo pensiero sui btp. Innanzitutto è ben chiara la posizione della BCE di non aumentare i tassi , anzi di puntare al ribasso in quanto ciò comporterebbe un risparmio importante a tutti gli Stati europei sul proprio debito pubblico per le nuove emissioni sui titoli di Stato. E in questo momento di crisi generalizzata gli Stati sono impegnati in quella direzione. Poi Lei non spiega una cosa importante : il Suo esempio è valido per chi acquista in questo momento btp al valore attuale ( es. i 106 di cui Lei fa riferimento per il btp feb/37) ma per chi invece ha acquistato vari btp nel 2010, con valori tra i 90 e 103 ( esempio io acquistai il 2037 a 88, altri a 101 ecc ) con la rivalutazione dei titoli, superata la crisi del 2011, si ritrova un guadagno in conto capitale quasi al 10 %. Significa che investendo per esempio 270 euro nel 2010, ora vendendo si realizza circa 305 euro. Quindi non vendendo si ha invece una riserva virtuale di Euro 30 per eventuali perdite dovute ad alzo tassi. Non dimentichiamo che vanno aggiunte le cedole che in questi anni sono state incassate, mediamente del 4,5%. Se aggiungiamo inoltre che l ‘inflazione è sistematicamente andata in calo quindi nessuna erosione significativa del capitale.. La saluto sempre con grande stima e ammirazione ( Le scrissi una mail in privato se ricorda..)

Mi scusi Giacomo, ma le domande che le porrò saranno sicuramente troppo banali per questo sito e di ciò me ne scuso anticipatamente.

Perché il 3,2%? Non è 3,875%? La tassazione non è del 12,5%

Come è che sia su Obbligazioni banca che Btp sul mio dossier titoli vedo il valore aumentato pur non avendo avuto ancora nessuna cedola staccata?

Rispetto ai BTP, l’acquisto di titoli in valuta no euro è molto più rischioso?

Grazie

@ Matteo

Giustissimo. Se i tassi scenderanno i BTP offriranno ottimi ulteriori guadagni grazie alla rivalutazione delle loro quotazioni. Ma oggi come oggi c’è poco spazio per ulteriori discese dei tassi, a mio avviso, mentre è possibile immaginare rialzi anche consistenti dei rendimenti nei prossimi mesi/anni.

Un caro saluto e grazie a te.

@ Salvo

Sono d’accordo. Oggi il pericolo di un ritorno di inflazione è sottovalutato con il risultato che i BTP indicizzati sono più convenienti di quelli “standard” proprio perché trascurati dagli operatori finanziari. Grazie per i complimenti e ricontattami per qualunque cosa di cui hai bisogno.

@ Gio

Certamente chi ha comprato i BTP tempo fa ha una riserva di utile disponibile per ammortizzare possibili flessioni nei prezzi, questo è sacrosanto. Io, infatti, mi rivolgo più che altro a chi pensa di comprare ora, da solo, i BTP senza un monitoraggio attento delle posizioni.

Mi permetto di farle notare che non c’è nessun legame diretto tra i tassi ufficiali della BCE e quelli di mercato dei BTP. Certo, i primi indirizzano il mercato, ma non è detto che se i tassi ufficiali resteranno bassi quelli di mercato non potranno crescere.

Nel novembre 2011 non ci furono rialzi nei tassi BCE mentre i prezzi dei BTP crollarono perché aumentarono i rendimenti a causa di un’impennata del premio per il rischio (leggi spread).

Sono felice ed onorato che abbia scelto di condividere il mio lavoro con amici e parenti e sarò lieto di rispondere alle altre sue domande. Un caro saluto e alla prossima.

@ Alberto

Non c’è nulla di cui doversi scusare. Ci mancherebbe!! I BTP hanno un prezzo che ne determina il rendimento (dato solo in parte dalla cedola), ecco perché il valore del suo dossier cresce.

Pur non essendoci cedole pagate (ma maturate) se i prezzi dei BTP salgono cresce il controvalore del suo portafoglio. Ne parleremo a fondo il 15 ottobre dal vivo. Non manchi!!

Carissimo Giacomo,

dopo tutte queste considerazioni sui BPT si può intendere che in questo particolare momento i titoli di stato da acquistare

dovrebbero essere i CCT essendo a tasso variabile?

Grazie

@ Adriano

Non ci sono “titoli da acquistare” carissimo, quanto piuttosto “strategie complessive” da implementare. E all’interno di questa – a seconda del tipo di esigenza del cliente – possono trovare spazio i CCT senza dubbio, oltre che qualche obbligazione corporate interessante…

Un abbraccio e buon fine settimana.

Buongiorno,se si acquista un btp a valore 150 al 9%,investendo 10000€, le cedole semestrali sono al 4,5% su 10000 o su 5000€?

Giacomo, hai scritto un’articolo profetico? 🙂

Scherzi a parte il crollo delle quotazioni di ieri (15/05/2014), ci ha dato la possibilità di toccare con mano quello che ci insegni.

BTP 1 mz 19 (scadenza 5 anni)

prezzo del 14/05 113,57

prezzo del 15/05 112,91

var: -0,58%

BTP 1 st 40 (scadenza 26 anni)

prezzo del 14/05 117,39

prezzo del 15/05 114,88

var: -2,18%

Ecco il rischio di cui parli visto nella pratica, dico bene?

Grazie per i tuoi insegnamenti!!!

Gent/mo Dottor Saver, ieri ho venduto dei BTP acquistati poco più di un anno fa. Si trattava di titoli a lunga scadenza ( 24 anni e rotti) acquistati ben sotto la parità per un importo complessivo di circa 450.000 € con un utile al netto delle tasse di oltre 65.000 € senza contare le cedole maturate. Devo riconoscere che il suo articolo ha influenzato la mia scelta e di ciò la ringrazio anche alla luce del calo dei prezzi avutosi ieri dopo che avevo venduto.

Ora vorrei parcheggiare la somma in attesa degli eventi (elezioni, crisi Ucraina, capacita del Governo a fare riforme serie).

Che mi suggerisce? Conto deposito? BTP Italia? Altro?

La saluto e La ringrazio.

Mi ricollego a post di fabio g per far notare che i titoli a lunga scadenza hanno subito si un crollo maggiore , ma in questo caso a far salire i rendimenti non e’ stato il rialzo di tassi,legati alla duration dei titoli ma l’aumento del premio al rischio dell’italia. La penalizzazione e’ stata cmq maggiore sui titoli lunghi

@ Andrea

Buon giorno, comprando un BTP a 150 pagherà il 150% del suo valore nominale. Quindi, comprandone 10.000 euro nominali l’esborso effettivo sarà di 15.000 euro mentre le cedole saranno sempre e solo calcolate sul nominale stesso e non sul prezzo di acquisto.

Un caro saluto e a presto…

@ FabioG

Proprio così. Un aumento dello spread (e quindi dei tassi su tutte le scadenze) ha avuto un effetto diverso sui BTP a seconda della loro durata residua.

Non a caso, infatti, il BTP 1 st 40 ha perso molto di più del titoli 1 mz 2019 proprio per colpa della lunga durata residua. Grazie infinite a te e a presto!!

@ Giovanni

La ringrazio per i complimenti caro Giovanni, e spero che non si sia fatto prendere eccessivamente dal panico nel liquidare tutti i suoi BTP. Il fatto che il prezzo sia sceso non significa che esso non possa risalire di nuovo, ragion per cui consiglio sempre una strategia ben pianificata “a freddo” prima di decidere che cosa fare in concreto.

Ora la cosa migliore da fare, a mio avviso, è quella di aprire più conti deposito per parcheggiare la somma di cui è venuto a disposizione. Considerato l’importo notevole potrebbe pensare a 4 conti deposito, in modo da diversificare per bene il rischio non concentrando i suoi soldi in un unico conto presso un’unica banca.

Le auguro una buona settimana e per qualunque cosa sono a sua completa disposizione. Un caro saluto…

@ Alex

Sì, diciamo che si sono sommate entrambe le cose. Se poi l’aumento del premio per il rischio è più forte sui titoli a lunga scadenza, questo evento, sommato all’effetto duration – mostra effetti dirompenti sulle quotazioni.

Ciao Giacomo, a proposito di obbligazioni corporate, via fb suggerivi Mittel e ti avevo commentato che con Cariparma non mi consentivano di comprarle. Tu mi hai risposto di farti sapere. Visto che via fb forse ti sfuggono i commenti provo ora da qui. Va bene?

Questo quello che ti ho scritto su fb.

“Niente da fare in filiale Cariparma, Giacomo. Il bond è senza rating quindi non lo trattano. Sono invece riuscita a comprarlo on-line con Ubi che però mi avvisa che : “L’operazione si riferisce a strumento … che presenta conflitto d’interesse in quanto emesso da Società in rapporto di credito con Gruppo Ubi ecc. ecc” Cosa vuoldire?

Poi ho fatto ricerche su questo Bond e oh trovato un parere di Altroconsumo Finananza non molto incoraggiante: http://www.altroconsumo.it/finanza/mittel-6-un-obbligazione-che-fa-gola-s5198224.htm. Cosa ne pensi?”

Grazie

@ Antonella

anzitutto mi scuso con te per aver “perso” il commento su FB. Farò più attenzione per il futuro. Il conflitto di interesse significa semplicemente che c’è un legame economico tra UBI e Mittel, nel senso che la prima è la banca della seconda e la finanzia con operazioni di prestito.

Ovviamente qualche rischio c’è se il titolo rende così tanto rispetto ad un BTP di pari durata, è inutile nasconderlo. Ma se investi una quota piccola del tuo capitale (diciamo il 5% massimo) non avrai problemi. In questo ti aiuta anche il fatto che il taglio minimo è di soli 7 euro.

Grazie a te e scusami ancora…

Tenuto conto delle continue fluttuazioni dei BTP, come comportarsi con sottoscrizioni di BTP€i, i quali vista la scadenza elevata fluttuano parecchio, inoltre se paghiamo il coefficiente di rivalutazione oltre ai corsi elevati, sempre in ottica previdenziale non conviene sottoscrivere BFPi, tenuto conto che li pago sempre a cento non sottoscrivo sopra la pari come i BTP€i e non pago coeff. di rivalutazione, in definitiva quello che voglio dire è vero che il Buono Postale indicizzato avrà un rendimento nominale inferiore ma il BTP€i mi costa molto più per via dei corsi elevati e del coeff. di rivalutazione, cosa ne pensi…………….

Mai esempio fu così azzeccato!!! Oggi l’obbligazione ha chiuso a 99,5. Questa caduta è dovuta a speculazioni o all’incerto risultato delle elezioni europee? Che dici conviene comprare? Ritornerà ai valori raggiunti la scorsa settimana?

Sig Giacomo buonasera comincio a preoccuparmi da 106 siamo a 99 e in soli 3 o 4 giorni ,e’ una caduta libera senza precedenti ,si fermera’ ? o e’ meglio vendere ? li avevo comprati 1 anno fa ed ero felice perche’ stavo realizzando ma ora sta tornando la paura di perdere come ai vecchi tempi ,2000 …… e simili con la fine del boom in borsa , ma se vendo dove li metto ? BTP 2023 ? OBBLIGAZIONI BANCARIE ? AZIONI ???? . Cerco di resistere e aspetto dopo le elezioni per vedere se risalgono ma dopo vendo . grazie per i suoi consigli

@ Alex2

Purtroppo, in finanza, “nessun pasto è gratis”. I BFPi hanno il vantaggio di non oscillare, questo è verissimo, ma hanno rendimenti più bassi.

Se l’obiettivo è la pensione non sono rilevanti le oscillazioni durante la vita del titolo, perché tanto esso non sarà incassato, per cui è preferibile scegliere i BTPi che rendono di più dei buoni postali, a mio avviso.

@ Niccolò

Purtroppo è impossibile rispondere alle tue domande, caro Niccolò… Di certo quando lo spread è ai minimi occorre fare attenzione e non commettere l’errore di fare il passo più lungo della gamba prendendo rischi non adeguatamente pagati.

Io aspetterei ancora un po’ a comprare BTP, in ogni caso. Un abbraccio e a presto…

@ Max

Secondo me non siamo nella stessa situazione del 2000 e nemmeno in quella degli anni scorsi.

Se vuole investire in modo diversificato con il mio aiuto la prego di leggere qui:

https://www.segretibancari.com/consulenza-finanziaria/

Un caro saluto!!

in effetti la caduta dei titoli risulta piuttosto evidente: secondo lei si tratta di speculazione in vista delle europee, oppure è meglio salvare il salvabile?

OGGI SI NOTA UN RECUPERO E VISTO CHE IL TITOLO 2037 ERA SCESO SOTTO I 100 99,69 CI SONO STATE QUASI 9000 NUOVI CONTRATTI CON IL RENDIMENTO SEMPRE APPETIBILE DEL 4%, QUESTO SIGNIFICA CHE IL TITOLO E’ SOLIDO E PROBABILMENTE LA GENTE HA VOLUTO REALIZZARE .MA SUPERATO LE ELEZIONI E CON LO SPREAD IN CALO ,IO PENSO RISALGONO DI NUOVO . IO NON VENDO. GIACOMO SBAGLIO ?

@ Francesco

Secondo me è bene fare attenzione ai titoli lunghi, che sono quelli più pericolosi come scrivo da tempo. I BTP brevi, invece, non credo presentino rischi particolari. Penso si tratti di speculazione in vista dell’esito delle elezioni europee. Un caro saluto e a presto.

@ Max

Dipende da quanto ‘pesa’ il BTP 2037 sul tuo portafoglio e da quanta volatilità sei disposto a tollerare. Se non ti preoccupano le fluttuazioni tieni duro anche se, a mio avviso, i rischi di cadute di prezzo persistono. Un abbraccio.

Nel portafoglio ho circa il 20% in BTP Italia 2017, in ottica cassettista non vorrei movimentarli, comunque ho notato che hanno fluttuato poco, conviene mettere un po’ di liquidità circa euro 5.000 in BTP Italia 2020 oppure in conto deposito al 2.75% lordo?

Dubbio amletico vendere o non vendere i BTPI prima emissione acquistati in emissione e ora a 103,40?

Le elezioni potranno far fluttuare in negativo anche i BTPI?

In questo caso forse conviene vendere, monetizzare e aspettare per casomai ricomprarli?

mah….tu che consigli puoi dare?

un saluto

@ Alex2

Secondo me sono meglio i BTP Italia: hanno un rendimento minimo (parlo di quelli 2020) dell’1,94% annuo netto, non saranno penalizzati dal passaggio dal 20% al 26% della tassazione ed hanno una volatilità molto bassa grazie alla durata tutto sommato breve.

Un abbraccio e a presto…

@ Massimo

Tutto è possibile, ma secondo me le oscillazioni dei BTPi saranno modeste a motivo del fatto che sono titoli già ‘sottovalutati’ per colpa delle basse aspettative di inflazione. Personalmente non venderei i miei BTPi.

Un caro saluto e a presto…

Giacomo ,alla grande ,dopo il risultato elettorale BTP 2037 the best !!!!!! ,recuperato quasi tutto . erano le europee il problema e ora avanti tutta !!!!!!!!

@ Max

In effetti le elezioni europee hanno dato fiato ai mercati, ma di questo parleremo in un prossimo post 😉

e con oggi sig Giacomo siamo tornati al top !!!! di nuovo a 106 ,il BTP2037 ritorna alla grande a produrre ricchezza ,il taglio tassi e’ manna !!! vendere ? appena Draghi rialza i tassi non prima .

NUOVO RECORD DELL’ANNO BTP2037

Ma Giacomo non risponde piu’ ????????

@ Max

Certo che rispondo… 🙂 Quale sarebbe la domanda rimasta senza risposta, Amico mio?

CHE NON BISOGNA VENDERE I BTP ……………..

Caro Giacomo,

ho due domande per te, se permetti e sei così gentile da rispondere. Hai detto:

Il rendimento btp “effettivo” sarà pari a quello stimato (ossia il 3,20%) solo se riuscirai a reinvestire le cedole allo stesso tasso. Poi aggiungi: Per la cronaca, se tu depositassi le cedole su un conto corrente a rendimento zero, il rendimento finale passerebbe dal 3,20% ad un 2,36%. Scommetto che non lo sapevi, vero?

1) Mi sapresti spiegare cosa intendi? Perché il rendimento finale passa da 3.20 a 2.36? Non ho capito questi passaggi. Cosa significa se “riuscirai a reinvestire le cedole allo stesso tasso”?

Poi, altra cosa, se permetti. Hai scritto:

Se porti a scadenza il titolo prendi un interesse minore di quello che potresti prendere comprandolo dopo un rialzo dei prezzi.

2) Intendi il rialzo dei prezzi del titolo oppure un rialzo dei tassi di interesse?

3) A parità di cose, non conviene acquistare quando il prezzo del titolo è sotto la pari, in modo da cautelarsi, corretto?

Grazie mille per il tempo che ci dedichi.

Un caro saluto

@ Marco

Il rendimento effettivo è calcolato sulla base di un’ipotesi “forte” ossia che tu riesca a prendere sulle cedole lo stesso tasso del BTP. In altre parole è come se investissi i proventi nel medesimo titolo ed alle stesse condizioni.

Questo, nella pratica, è impossibile sia per colpa dei tagli minimi sia per il fatto che cambiando i prezzi anche il rendimento ottenuto sulle cedole reinvestite non sarà pari al tasso originario.

Al tuo punto 2) intendo un rialzo dei tassi di interesse che deprime il prezzo dei titoli

3) certamente…

Grazie a te e per qualunque domanda ti prego di ricontattarmi. E’ un piacere aiutarti…

Caro Giacomo,

grazie mille, come sempre, della tua estrema pazienza. Forse ho scritto due volte questo commento in due sezioni diverse del tuo blog. Se fosse così ti pregherei di scusarmi e di rispondere, ovviamente, solo ad uno perchè ci sono le stesse domande. Sei davvero un ottimo didatta. Utilizzo sempre i numeri per le domande in modo che le tue risposte possono essere punto per punto.

1) Purtroppo io ho aperto il conto Fineco on line, quindi per me l’unica alternativa per acquistare un fondo e non pagare le spese di ingresso è utilizzare il fundstore.it. Non c’è altra alternativa, corretto?

2) Quando acquisto in valuta estera (TRY) devo stare attento al tasso di cambio. Mi fa piacere che il tasso di cambio TRY/EUR aumenti in modo che la moneta del posto si rafforzi. Giusto il ragionamento? Supponendo ora, il tasso di cambio fisso durante l’investimento, come si relaziona il tutto all’inflazione del mio paese (Italia) a quello della valuta estera (Turchia, per esempio). Provo a dare una risposta. Mi fa piacere che l’inflazione nel mio paese diminuisca ma non riesco a capire se l’inflazione del paese estero deve aumentare o diminuire per essere più contento.

3) Il lotto minimo di acquisto dei fondi obbligazionari e degli ETF è variabile?

3) I fondi obbligazionari e gli ETF forniscono dividendi, giusto? Ora, mi sapresti dire, se ti è possibile, la differenza tra le parole “distribuzione” e “accumulazione”?

Ho cercato di scrivere qualcosa in più in modo da agevolarti il lavoro. Se la risposta (sopratutto alle domande 1 e 4) richiedono come risposta solo SI o NO, utilizza il numero minimo di parole.

Da qualche settimana mi interesso di finanza e la cosa mi piace molto. Peccato essermene accorto solo ora, purtroppo.

Grazie mille Giacomo: tanta felicità e serenità e buona salute, che è la prima cosa! 😀

@ Marco

Ti rispondo in modo schematico ma (spero) cmpleto:

1) purtroppo non hai alternativa oltre ad aprire un conto con fundstore

2) il cambio euro/try deve scendere affinché la valuta locale si apprezzi nei confronti dell’Euro. Non posso rispondere a tutta la tua domanda perché non basterebbe un libro 🙂

3) il lotto minimo degli ETF è di un solo pezzo

4) i fondi ad accumulazione non pagano dividendo ma crescono di prezzo, quelli a distribuzione crescono poco ma pagano il dividendo.

Grazie a te e a presto!!

Caro Giacomo,

buona sera. Si, le tue risposte sono sempre precise. Sei un signore. Mi piace parlare di finanza e quindi rilancio con altre domande:

1) Ho visto che nei tuoi tutorial sui fondi obbligazionari hai dato poco spazio allo studio degli indici. Ho scoperto che ci sono vari indici tra cui: Indice di Sharpe, R_quadro, Beta, Information Ratio, Deviazione standard, Tracking Error Volatitly. Non sempre ho trovato su Morningstar tutti i parametri ma volevo chiederti quale, secondo te, è maggiormente indicativo sulla bontà di un fondo. Qualche consiglio in merito?

2) Per quanto riguarda gli ETF, che tu sappia, ci sono degli indici (tipo quelli per i fondi obbligazionari) che permettono di valutare la performance di un ETF appunto?

3) C’è differenza, in termini di convenienza, tra fondi ad accumulazione e a distribuzione, a parità di altre cose costanti?

Spero che le mie domande siano apprezzate e utili un pò a tutti.

Un caro saluto Giacomo.

@ Marco

Per quanto riguarda i fondi obbligazionari (e i fondi in generale) gli indici più significativi sono l’alpha e il beta, usati in modo appropriato come spieghiamo nie nostri corsi di formazione) e nel prossimo webinar dal vivo dedicato ai fondi di investimento.

Gli ETF non possono essere valutati sulla base di indicatori di efficienza perché sono loro stessi efficienti, bisogna valutare altri parametri (i costi e la liquidità in primis)

Non ci sono differenze sostanziali tra ETF ad accumulazione ed ETF a distribuzione… Scegli quelli che preferisci 🙂

Un caro saluto e a presto!!

Salve,

l’articolo mi sembra molto interessante. Io ho preso 3 diversi btp a lunga scadenza 2 anni fa (quelli col rendimento più alto). Oltre alle cedole già pagate, vendendoli adesso mi renderebbero il 30% rispetto a quando li ho comprati…

Il problema è che non vedo alternative di investimento per ottenere interessi a breve termine senza rischio, ormai i conti deposito hanno tassi molto esigui. Cosa mi consiglia?

Grazie.

@ Marco

Mi permetto di consigliarle, senza impegno, un’analisi del nuovo servizio per investire Investment Club:

https://www.segretibancari.com/doveinvestire/

Quella è la sede per dare una risposta concreta a tutte le sue domande. Un caro saluto e a presto.

salve giacomo .almeno puoi darmi una dritta su qualche etf? qualche esempio? grazie.

@ Fabio

Posso fare molto di più per Te:

https://www.segretibancari.com/doveinvestire/

Un abbraccio e a presto!!