Fondi multiasset, la risposta delle banche a mercati finanziari selettivi e volatili. Il punto di vista del cliente e l’analisi di tre fondi.

Cosa sono i fondi multiasset

I fondi multiasset sono fondi comuni di investimento di tipo “flessibile“. Essi, in particolare, cercano di produrre rendimenti positivi grazie all’abilità del gestore ed alla delega che lo stesso ha.

Per questa ragione i fondi multi asset sono cresciuti moltissimo negli anni. A titolo di esempio basti pensare che in Europa tra il 2017 ed il 2018 sono stati lanciati oltre 700 nuovi prodotti.

Lo slogan di vendita fa leva sul fatto che i mercati sono molto evoluti e selettivi e occorre un soggetto preparato in grado di cogliere le opportunità che gli stessi offrono.

La verità, però, è un’altra. I fondi multiasset sono prodotti cari, che hanno reso bene a chi li ha proposti ma molto meno agli investitori che li hanno sottoscritti.

Vuoi aumentare i rendimenti del tuo portafoglio riducendo i rischi? Inizia da qui.

Come investono i fondi multi asset

I prodotti multiasset permettono al gestore di disporre di ampia libertà. Intendo dire che questo è libero di muoversi tra differenti asset class, settori e titoli.

In teoria tutto ciò comporta dei vantaggi. Infatti se i mercati si muovono in modo volatile, potersi spostare da una classe di attivo all’altra presenta dei vantaggi. Allo stesso modo se il mercato predilige un certo “tema” di investimento, il gestore dovrebbe approfittarne subito.

Tuttavia i gestori dei multiasset si comportano in modo simile a quelli dei tradizionali fondi di investimento. Ovvero presentano una certa “rigidità” nel fare cambiamenti drastici ai portafogli. Oltre a ciò, come vedremo, a volte sbagliano con il risultato che la performance deraglia.

Gli svantaggi dei fondi multi-asset

Costi

Se consideriamo il profilo commissionale, notiamo subito che i fondi multiasset non sono per nulla economici. Essi, infatti, presentano oneri degni di un fondo azionario, senza esserlo.

A causa di oneri nell’ordine del 2% l’anno i fondi partono già con il piede sinistro.

Rischi gestionali

In aggiunta a quanto detto occorre considerare i rischi di errore da parte dei gestori. Una società, ad esempio, ha tenuto un approccio prudente per gran parte del 2019. Il risultato è stata una performance deludente, in un contesto di mercati in forte crescita.

In breve: tanto maggiore è la delega data al gestore tanto più alto è il rischio di sottoperformance in caso di errori. Viceversa, se il gestore non fa scelte coraggiose, il fondo si comporterà come un normale bilanciato. Sovraccarico di costi, però.

Cerchi una formazione finanziaria di ottimo livello per investire da solo? Continua qui.

Tre casi di studio

Fidelity multi asset income

Caratteristiche

Si tratta di un fondo multi strategia classificato però come bilanciato obbligazionario. Il benchmark è un indice composto per metà da un indice azionario globale e per metà da un obbligazionario misto dollaro.

Rendimenti

Il fondo ha offerto le seguenti performance:

- 2015: +10,05%

- 2016: +9,74%

- 2017: -3,25%

- 2018: +1,80%

- 2019: + 15,12%

Nonostante i rendimenti positivi, il fondo non ha superato il test di efficienza spiegato nei corsi di A Scuola di investimenti.

In breve il prodotto è molto correlato con le obbligazioni high yield in dollari. Il fondo ha saputo annullare il crollo del 2018, tuttavia esso ha sofferto nelle fasi rialziste di mercato.

Costi

La commissione di ingresso ammonta al 5,25% massimo. Invece il costo annuo di gestione è pari all’1,65%.

M&G income allocation

Caratteristiche

Il fondo multiasset è classificato come bilanciato moderato . Il benchmark è composto per il 50% da un indice azionario globale e per il 50% da un indice obbligazionario misto euro.

Rendimenti

Ecco, in sintesi, le performance passate del fondo:

- 2015: -1,83%

- 2016: +9,58%

- 2017: +7,88%

- 2018: -8,70%

- 2019: +16,32%

Nonostante i rendimenti positivi, il fondo non ha superato il test di efficienza spiegato nei corsi di A Scuola di investimenti.

In particolare il fondo è stato troppo difensivo rispetto al benchmark, e questo ha finito con il penalizzare le performance.

Costi

La commissione di ingresso ammonta al 4% massimo. Invece il costo annuo di gestione è pari all’1,72%.

JPMorgan global income

Sebbene la politica del fondo sia multiasset, il prodotto è classificato come bilanciato moderato. In modo simile al precedente, il benchmark del prodotto è un indice composto per metà da obbligazioni “miste” della zona euro e per metà da azioni globali.

Rendimenti

Quelle che seguono sono le performance passate che il fondo ha ottenuto negli ultimi anni:

- 2015: -0,94%

- 2016: +5,26%

- 2017: +6,19%

- 2018: -7,48%

- 2019: +10,35%

Nonostante i rendimenti positivi, il fondo non ha superato il test di efficienza spiegato nei corsi di A Scuola di investimenti.

Il fondo, infatti, ha avuto una politica di investimento troppo conservativa. Inoltre ci sono stati errori nella selezione dei settori/titoli.

Costi

La commissione di ingresso ammonta al 5% massimo. Invece il costo annuo di gestione è pari all’1,75%.

Il confronto

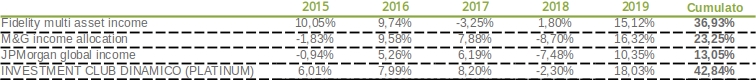

La tabella che segue mostra l’andamento dei fondi esaminati, anno per anno. In aggiunta ho inserito anche il profilo “Dinamico” dell’Investment Club.

Si tratta del profilo, tra i quattro disponibili, più simile ai fondi multiasset esaminati. I dati sono al netto dei costi di gestione ma al lordo dei costi di ingresso:

Agli investitori l’ardua sentenza.

Think different. Invest differently.

Giacomo Saver – CEO di SegretiBancari.com